刻蚀设备的一些基本知识

1.基本原理

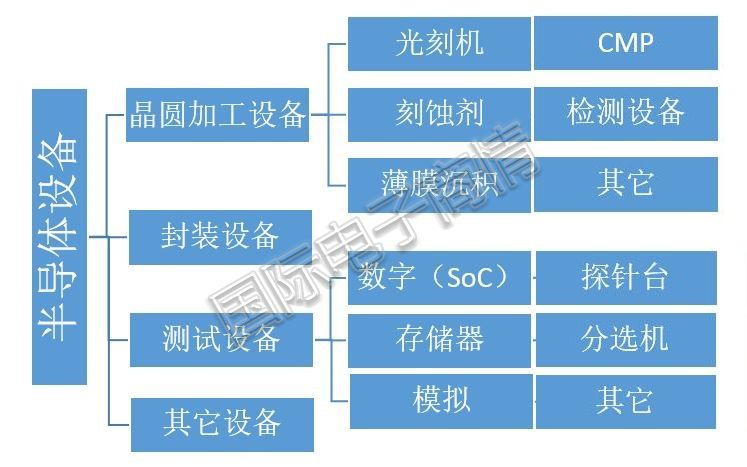

前道的晶圆加工包括十余道工艺,有氧化、扩散、退火、离子注入、薄膜沉积、光刻、刻蚀、化学机械平坦化(CMP)等。其中最关键的三类主设备是光刻机、刻蚀机和薄膜沉积设备,成本价值占前道设备的近70%。

刻蚀工艺顺序位于镀膜和光刻之后。简单来说,刻蚀机的作用就好像是雕刻中的刻刀一样,利用光学-化学反应原理和化学、物理等刻蚀方法,将晶圆表面附着的不必要的材质进行去除,留下的就是所需的材质和附着在其上的光刻胶。然后再多次重复上述步骤,就可得到构造复杂的集成电路。

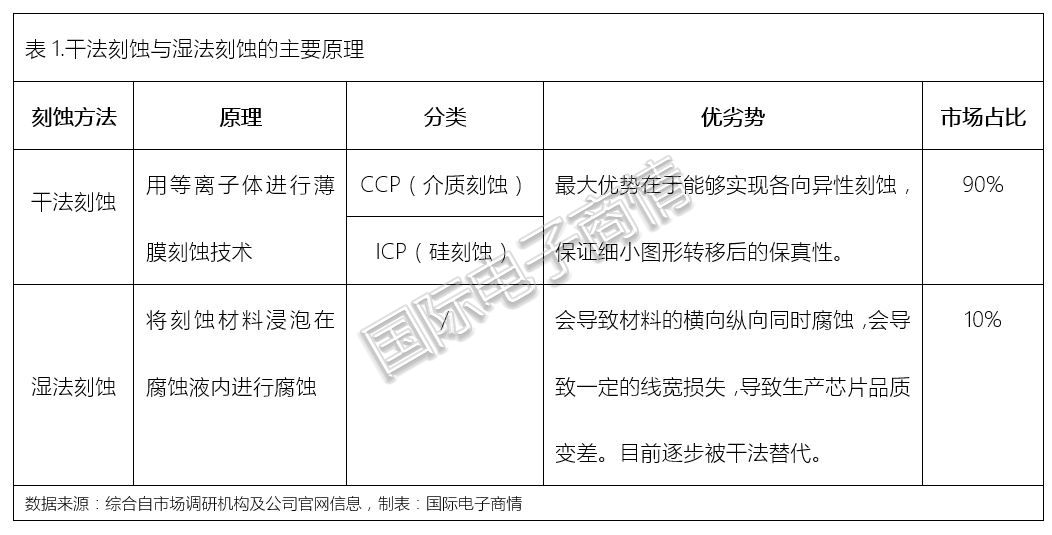

按照刻蚀工艺划分,其主要分为干法刻蚀以及湿法刻蚀(表1)。由于干法刻蚀可以实现各向异性刻蚀,符合现阶段半导体制造的高精准、高集成度的需求,因此在小尺寸的先进工艺中,基本采用干法刻蚀工艺。这使得干法刻蚀机在刻蚀市场中占据主流地位。

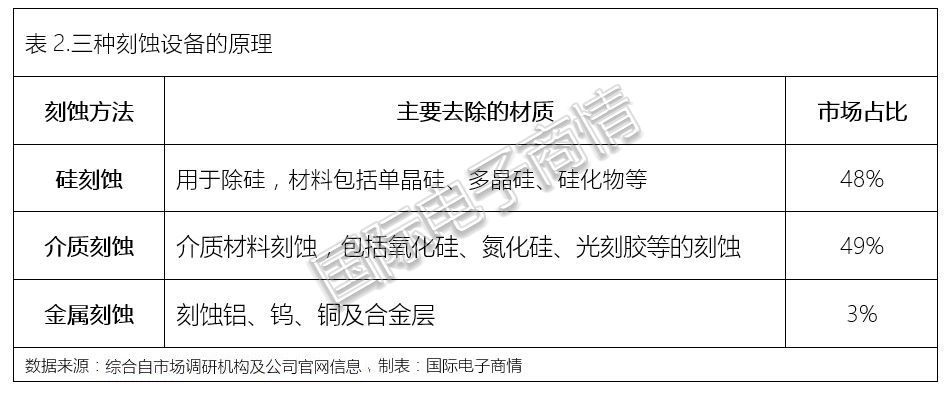

而按照被刻蚀材料划分,可以分为硅刻蚀、介质刻蚀以及金属刻蚀(表2)。由于下游的需求场景较多,介质刻蚀机与硅刻蚀机的市场占比较高,成为市场主流。

2.刻蚀与光刻的区别

有些对工艺不熟悉的业者,很容易将刻蚀机与光刻机混淆。事实上,这两款设备的工序和作用完全不同。

业界有个简单的比喻:如果把芯片比作一幅平面雕刻作品,那么光刻机是打草稿的画笔,刻蚀机是雕刻刀,沉积的薄膜则是用来雕刻的基础材料。光刻的精度直接决定了电路的走向和尺寸,而刻蚀和薄膜沉积的精度则决定了光刻的尺寸能否实际加工。

原理说来简单,但刻蚀设备的实际研发难度还是很高的。不仅因为芯片制造工序多,需要前后工序连贯,而且电路之间是立体存在的,上下堆叠、左右间隔,而宽度也小至纳米级别,这对刻蚀设备的精度要求严苛。

全球刻蚀设备的竞争格局

近年来全球刻蚀机市场规模有显著提升。从SEMI的数据来看(图1),2016年以来全球刻蚀机市场持续增长,其中2018年市场规模已经超过百亿美元,达到103亿美元,同比增长11.96%。预计2019年全球刻蚀设备市场仍会以双位数以上的同比增速发展。

刻蚀设备市场规模显著提升的原因有多方面,其中最关键的两点:一是全球半导体产线资本开支提升,尤其是中国兴建大量晶圆厂以及存储产线,带来大量刻蚀机需求;二是由于晶圆代工以及存储产线工艺优化,带来刻蚀工艺需求的持续提升,进而带动刻蚀机出货量的增长。

全球刻蚀设备的竞争格局

市场的强健增长,自然会吸引不少厂商来分一杯羹。但事实上,刻蚀机与大多数半导体设备一样,一直以来就是一个高度集中的行业,市场一度被大厂垄断。

1.国际巨头的成长路径

根据预测,2019年全球刻蚀机市场份额由三家国际厂商瓜分,来自美国硅谷的泛林半导体(Lam Research)占53%,位于日本的东京电子(Tokyo Electron)占19%,同样是美国硅谷的应用材料(Applied Materials)占18%。尽管近年来刻蚀行业的后起之秀如雨后春笋,但这三家国际巨头仍共占全球九成以上的市场份额。(图2)

总体来看,这些国际巨头通常专注某一领域做大做强,再并购整合其他业务从而日积月累,最终拥有较高的市场份额。

(1)泛林半导体

1980年华人工程师David Lam创办了Lam Research。从公司名就可以看出,泛林具有与生俱来的研发基因。凭借对最先进技术和产品的单纯追求,泛林在创办第二年就推出了第一款刻蚀机产品——AutoEtch;第四年便在纳斯达克IPO上市。

但“巨大的成功”也让公司过早地走向了多样化的道路。在90年代,泛林将业务拓展至CVD和FPD(显示面板)领域。这并没有让公司做大做强,反而分散了公司的业务焦点。泛林的市值从1995年的30亿美金跌到了1998年的4.5亿美金。

痛定思痛!1998年后,泛林将重心重新放在了刻蚀设备优势的夯实上,同时兼顾多产品的研发,最终逐步走出阴霾。2007年以后,公司在刻蚀领域的地位无可撼动,这才重新将业务拓展至清洗和CVD等领域。2019年泛林全年营收约95亿美元。

(2)应用材料

同样位于美国硅谷的应用材料也具有极强的研发能力。官方资料显示,应用材料每年在研发上投入20亿美元,团队成员中30%为专业研发人员,平均每天(包括周末)要申请4个以上的新专利。

作为半导体设备领域的老大哥,应用材料在1974年通过收购企业,将业务拓展至硅片制造领域后,也经历了连续三年亏损的“滑铁卢”。所幸1977年新上任的CEO决定出售硅片业务,以专注半导体设备的研发,公司才重回增长轨道。

直到90 年代以后,应用材料通过一系列并购案,顺利将业务扩展至量测、CMP等领域,目前成为拥有产品线最全面的半导体设备龙头。2019年应用材料的营收为146亿美元。

(3)东京电子

东京电子是日本第一家半导体制造设备厂商,最初的定位是实现国产化。虽然东京电子的成长经历远不如前两家波澜壮阔,但它们对于研发的投入绝无打折。2018财年东京电子研发费用约1200亿日元(约合80亿人民币)。

足以见得,在半导体设备行业中,相比于全平台式布局,深耕细作的策略更容易取得成效。因为刻蚀设备作为三大主设备之一,进入客户产线后可拥有一定的话语权,甚至更容易影响客户对其他工序设备的采购。

2.中国厂商后来居上

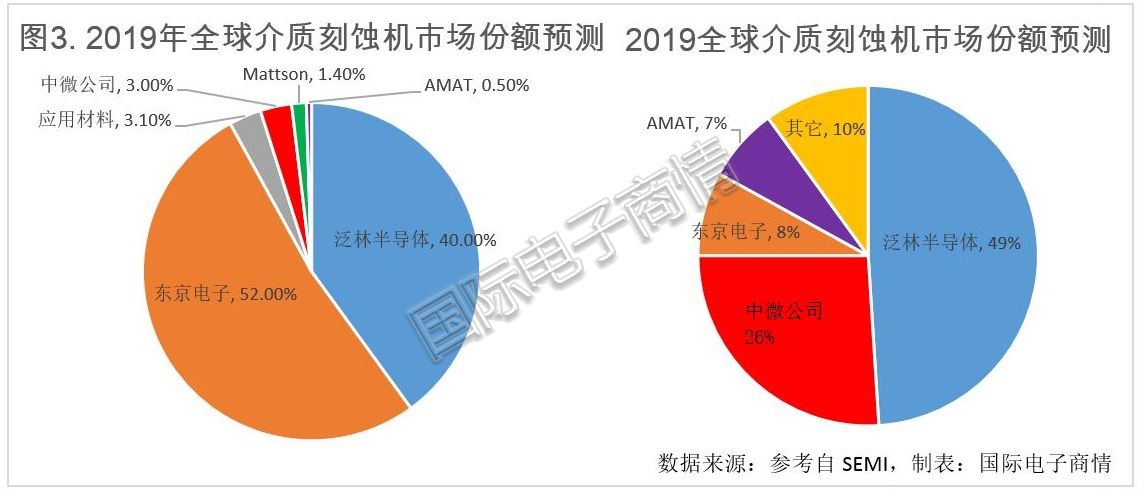

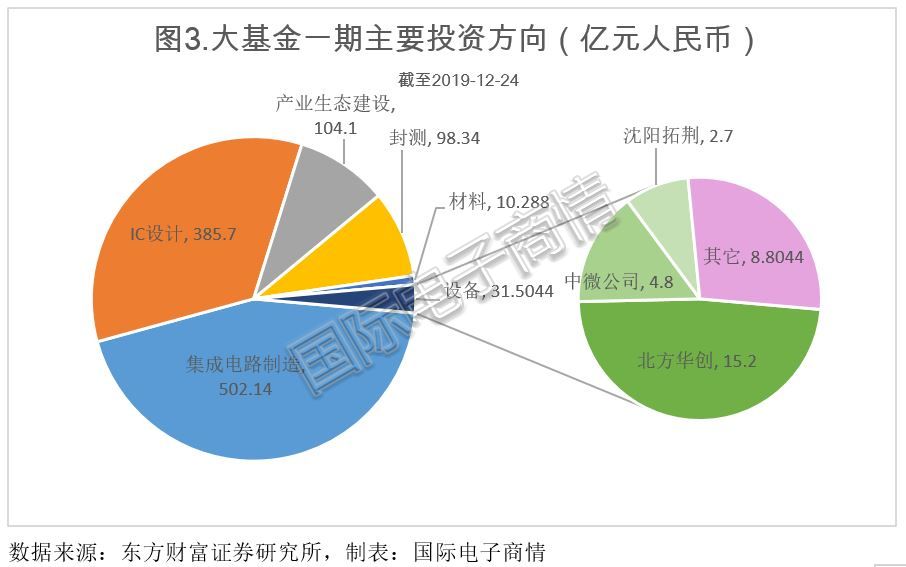

事实上,我国企业在入局刻蚀设备之初,一定程度上参照了国际巨头的成长模式,集中力量专注于某一领域的研究。目前来看,刻蚀机尤其是介质刻蚀机,是我国最具优势的半导体设备领域,也是国产替代占比最高的重要半导体设备之一(图3)。

此外,国内存储产线的大举兴建以及“大基金”的持续投入,有望驱动刻蚀设备率先完成国产替代。

一方面,以长江存储、紫光集团、合肥长鑫、福建晋华等为代表的国内存储企业正不断扩大相关产线,在各类设备采购上有大量的资本支出,并且越来越青睐于国产设备。例如长江存储在介质刻蚀机、氧化设备、清洗设备等都有高于15%的采购比例。

另一方面,虽然“大基金”一期投资相对集中在晶圆制造(代工)、芯片设计等中游领域,但国内主要的刻蚀设备企业均得到“大基金”一期投资(图4),因此业界均期待“大基金”随后在刻蚀设备领域的投资。

值得提醒的是,5nm刻蚀机的成功并不意味着国产5nm芯片可实现全面量产。因为刻蚀的前一道工序——光刻,其国产设备仍然处于90nm光刻的水平,与世界最先进的7nm制程相距甚远。因此,想要打造一个全制程国产化的 “中国芯”,光刻与刻蚀工艺的齐头并进尤为重要。

国产刻蚀厂商凭什么后发赶超?

以下主要分析国产刻蚀厂家的发展优势和经验决策。

1.中微公司

从2004年创立至今,中微半导体设备(上海)有限公司在短短十余年时间里追上国际先进水平(5nm),成为国内生产刻蚀机水平最高的企业之一,其背后的杀手锏就是“研发实力”。而中微公司研发实力的中流砥柱,则是曾被誉为“硅谷最有成就的华人之一”的尹志尧。

资料显示,尹志尧曾在泛林半导体历任研发部资深工程师、曾经担任应用材料的公司副总裁,在美国工作时就持有86项专利。因此,在以尹志尧为代表的几十位海归技术专家的带领下,中微公司的发展轨迹与当今的国际巨头十分相似,初期深耕于刻蚀单一领域,追求先进的技术和产品。截至2019年6月30日,中微公司已经申请了1280项专利,其中中国大陆732项、海外地区548项;并已经授权了961项专利,其中中国大陆492项,海外地区469项。

与此同时,国家“大基金”的扶持也是中微公司发展迅速的关键原因之一。业界盛传,中微公司起初手头上只有政府资助的5000万元启动资金和团队自筹的150万美金。这些资金绝对是不足以支撑的,因此尹志尧只好求助于硅谷,一下子吸引了数十家风投公司。直到2015 年,公司获得产业“大基金”4.8 亿元投资,这也是大基金在上海半导体行业的第一笔投资,给中微公司提供了后盾。

很快双喜临门,2019年7月中微公司成为首批在科创板正式上市的企业之一。年报显示,中微公司近几年的业绩稳定增长,2016年至2019年营业收入分别为6.1亿元、9.7亿元、16.4亿元和19.5亿元。对此中微公司表示,主要受三个因素驱动:等离子体刻蚀机的市场迅速增长、MOCVD设备的市场需求增长和国内集成电路制造产业发展。

2.北方华创

北京北方华创微电子装备有限公司是北京电控集团下属的国有高科技企业。北方华创集团通过对七星电子和北方微电子半导体装备业务的深度整合,构建了中国唯一半导体装备产业上市平台。与国外设备巨头应用材料类似,是IC设备平台型企业。

北方华创微电子主要产品包括刻蚀、PVD、CVD、氧化/扩散、清洗、气体质量流量计等高端半导体工艺装备及核心零部件。其中,应用于集成电路领域较先进的硅刻蚀机已突破14nm技术,进入主流芯片代工厂。

在客户层面上看,相较于中微公司专注为IC与LED领域客户提供服务,北方华创的全赛道布局更显多元化。其应用范围覆盖泛半导体领域四大核心赛道:半导体能源(光伏)、半导体照明(LED)、半导体显示(面板)以及半导体集成电路(IC),下游客户均为半导体IC、LED、LCD、光伏四大领域的龙头企业。

在营收层面看,北方华创近年来营收持续攀升,2016至2019年营收分别达16.2亿元人民币(下同)、22.2亿元、33.2亿元和40.6亿元;且归母净利润稳步提升,从2016年的0.93亿元增长至2019年的3.09亿元。

3.南通卓力达金属科技有限公司

成立于2015年,是一家专业从事精密金属蚀刻以及SMT激光模板研发和生产、真空扩散焊接的高新技术企业。在国内拥有 4 家实体工厂,业务范围横跨航天航空、军工、医疗、汽车、精密电子、数码家电等等尖端行业。

主要从事:金属制品刻蚀技术、精密五金刻蚀技术、激光技术的研发;精密刻蚀金属零部件、五金配件、激光模板、电子设备、自动化设备、电子工业专用设备、电子产品的研发、设计、生产、销售;货物及技术进出口业务。目前主要客户有苹果、三星、OPPP、联想、华为、通用、丰田、中航工业、中国兵器等国内外知名企业。截止目前为止,卓力达持有各项专利证书达50多项。

4.佛山鑫恒力五金机械厂

成立于2001年,佛山市南海区鑫恒力五金机械厂是国内较早生产蚀刻设备的制造厂商,在各种材料应用的蚀刻机、PCB电路板设备、曝光机、涂布机、电解电镀设备等拥有超过15年的生产经验。并先后推出了包括:大型(1220mm)不锈钢花板蚀刻机生产线、滚轮蚀刻机、立式蚀刻机、平曲面蚀刻机、圆盘蚀刻机、精密曝光机、显影生产线、水平电解退钛线等一系列先进的金属蚀刻、前处理设备和辅助设施。

5.北京正盛鸿成电子科技有限公司

成立于2003年,是一家集技术研发、设备制造、产品加工、技术培训为一体的现代化先进工艺设备制造商。主要生产和销售:PCB湿法制程设备、FPC设备生产线、五金精密蚀刻成套设备、刀模蚀刻设备、烫金版(铜钣、锌钣、镁钣)蚀刻设备、不锈钢装饰蚀花生产线、标牌成套设备、压纹钣蚀刻生产线、电解蚀刻生产线、电解抛光生产线,以及精密曝光机、覆膜机、涂布机、UV干燥机、电镀生产线系列(包括污水处理设备)等表面处理设备。

6.深圳市新顺鑫科技有限公司

成立于2011年,是一家集研发、设计、生产、销售图形像转移设备为一体的厂家。该公司拥有10年曝光机、显影蚀刻退膜清洗设备的生产制造经验。主要产品包括真空镀膜设备(ITO)、光伏太阳能、半导体设备、精密蚀刻设备、线路板设备(PCB/FPC)等,广泛用于LCD液晶显示、触摸屏、玻璃清洗、太阳能光伏、光电、半导体、电镀、五金蚀刻、精密五金电子等领域。

据工商登记信息显示,该公司目前拥有5项实用新型专利,并有10项涉及半导体蚀刻设备的软件著作权。