回顾7月,元器件现货市场各个细分领域的情况如何?

Dram

7月内存供方市场库存压力持续增大,再加上各地陆续出现疫情反弹的现象,需求端持续低迷。虽然Request For Quotations(RFQ,询价单)同比有大幅度的下降,但来自工厂端的RFQ比例明显高于疫情之前,是真正的生产需求,加上基本都有明确的目标价,供方成功出货率较大。

价格方面,截至7月,内存各个产品线价格均已跌至历史最低位,可以想象已经在逼近原厂的生产成本,不知道未来内存价格是涨是跌,因需求端还处于寒冰,业内人士普遍不看涨。希望疫情尽快过去,各个工厂生产都能早日重回正轨。

- DDR4:虽然DDR4芯片价格持续下跌,但由于国内市场5G相关需求,及数据中心需求拉动,从7月下旬至今,X8位DDR4订单暴增,为内存市场黯淡的7月带去一丝“曙光”。

由于近来三星DDR4需求较弱,供应商库存压力持续增加,加上终端客户开出目标价过低,现货市场成交概率较小,多重因素之下,三星DDR4价格持续下跌。

- DDR3:7月以来,美光DDR3价格持续下跌,接近历史最低价。目前,内出现货市场商业级需求不如工业级旺盛,库存移动较慢。目前来看,需求端备货趋向保守,下单数基本贴紧工厂实际生产需求。

近期三星DDR3需求不高,市场现货商报出低价,但终端目标价普遍偏低,成交难度依然存在。目前来看,三星DDR3价格基本处于最低点,有生产计划的客户可以考虑分批备部分库存。

海力士方面,现货商经过一段时间的去库存化,目前库存水位较低,因此价格有小幅回升;代理商7月价格较前2个月有明显降幅,但部分容量价格依然比其他品牌要高一些。

- DDR2:7月以来,Winbond DDR2的价格持续下跌,尤其1Gb目前价格对比其他品牌去到最低。需端可以根据实际需求适量备货。

Flash

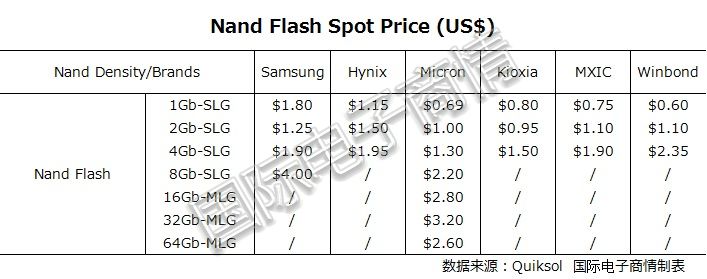

- NAND Flash:美光方面,大容量Nand Flash需求较大,这部分近期可能会存在一定的议价空间。目前,小容量SLC需求转至国产和台系较多,这类品牌一般具备一定的价格优势。

近期的SLC(Single Level Cell,单层存储单元)需求较弱,但三星部分SLC现货一般不会太多,所以价格表现比较平稳。而海力士现货库存相对较多,加上SLC部分需求不理想,因此价格走跌明显。

总体来说,目前Nand Flash需求不旺,代理商手头也都有一定数量现货,现货商业也不敢贸然拉货,因此部分品牌如旺宏,赛普拉斯,铠侠价格也相对稳定。大容量方面,铠侠近期现货库存积压导致价格有所回落。而华邦Nand Flash价格回落最明显,1G的价格现在跌到USD0.6。

- Nor Flash:整体来看,Nor Flash市场价格走势基本平稳。市场目前对大容量Nor Flash的需求,多见于美光和赛普拉斯,目前价格较为平稳。需要注意的是,美光容量低于128M的部分停产料号市场仍有一定的库存未被消化,且价格较低,建议有实际需求的可以适量备货,避免后续缺货导致价格被炒高的局面。

旺宏方面,最近几月因需求稳定价格表现较为平稳,没有出现太大的跌幅。但华邦方面Nor Flash则因需求不旺,价格持续走跌。

EMMC

美光方面,由于5.0版本EMMC已在今年1月份宣布停产,型号包括4GB/8GB/16GB/32GB/64GB/128GB,其中,4GB/8GB官方未给出建议替代料号,因此建议有相关需求方要早做打算。

除了7月初一小波需求让价格出现小幅反弹,但由于需求没有持续,价格再次回落到USD1.82左右,目前渠道商或现货市价格于之前差距不大。

而近期嵌入式类需求表现相对疲弱,EMMC除7月初一小波需求让价格出现小幅反弹后,由于需求没有持续价格再次回落到USD1.82左右,目前渠道商和现货市价格与之前差距不大。

至于三星EMMC 4GB价格报USD1.55左右,8GB则报USD1.82左右,建议相关需求方可适量备货。铠侠方面,最近几月因需求冷清价格大跌,但仍然没有刺激到需方备货。

内存模块

近一个月以来内存模块需求低迷,主要是疫情抑制了消费者购买意愿,因此需端也保守观望不轻易取货,所以尽管现货商已经几次降价,也没能吸引到订单。

目前来看,PC 8GB内存模块目前报价USD23左右,16GB报USD45左右,NB 8GB 内存模块目前报价USD26左右,16GB报USD50左右。

服务器内存模块价格相对稳定,跌幅相对较小,64GB报价USD270左右,32GB报价在USD128左右,16GB报USD70左右。服务器内存模块市场需求平淡,无追货备货迹象。

固态硬盘

近期SSD走势下跌,消费级SSD这1个月价格下跌明显,需求端目标价甚至低于三星官方,因此很难达成交易。企业级需求则更为迟缓,相关询价更少。因此,现货市场有部分渠道商希望尽早出清库存,纷纷报出库存希望让利出货,但收效甚微。

简单而言,在需求大减的市场环境下,SSD价格持续下跌,现货商为了尽快出情库存变现不惜让利,但无奈需方市场目前鲜少有实际需求,因此这一现象可能还会维持一段时间。

HDD

近一个月来看,机械硬盘的总体供应趋于平稳,市场需求平淡,这是由于终端市场很多项目因为疫情所以推迟或取消。预计相关需求会第四季度开出,届时有相关需求方会陆续开始备货。

从价格方面来看,机械硬盘还是在走下跌趋势,尤其是大容量的企业级硬盘。

IC现货与期货市场

TI

近一个月来,TI的供应趋于平缓,市场整体需求不够旺盛。主要原因有以下几点:

1、仍未摆脱疫情影响

就整个市场而言,除5G产业链相关项目外,其他包括消费类,工业类需求大都出于下滑状态,而5G项目需求尚未开出,导致整体需求不旺。

2、国产替代趋势

就当前国际形势而言,元器件国产替代必定是国内市场的主流趋势,目前,国内一些工厂已经开始着手制定自主研发或寻求国产芯片替代。这对TI而言并不是什么好消息。

3、供应端发生变化

自从TI开始直销模式,TI 直营的线下服务逐渐得到完善,成功吸引了小批量需求用户。但有消息指出,目前TI已经限制客户端的下单数量,并且延长交期,不清楚是否为后续的供应紧张埋下伏笔。

ADI

ADI收购美信可以说是7月行业重磅新闻之一。而并购完成之后,代理商是否会有所调整也备受业界关注,但目前官方还没有给出相关公告。

交期方面,有业者认为后续美信的交期也许会更长,但一切还需要等官方信息才能确定。

另一方面,虽然疫情影响仍在,但现货市场有了复苏迹象,因为当月询价出货对比前几个月有明显增多,但之前就缺货的物料价格仍高居不下。

英飞凌

英飞凌方面,在7月整体表现相对平淡,价格趋势继续缓落,除MCU类外,交期较为稳定,需求并不多。MCU类交期不太,因产能转到5G加上疫情影响,一直还未有所缓和。

RENESAS

RENESAS目前还没从疫情影响中走出来,因此产能难以满足市场需求。

与此同时,7月中旬有消息传出,原厂通告旗下IDT和INTERSIL交期再次拉长,其中模拟和工业品交期最短(16周左右),Notebook及电池类交期长达30周。

业者预计,RENESAS产能不足导致的交期拉长或者跳票现象目前仍未有缓解的可能,这种状态预计延续到4季度。

TDK

由于5G通讯、基站等终端需求将带动相关供应需求,预计随着相关终端及项目增加,下半年市场需求会有不错的表现。

在7月,现货市场上包括TDK的双工器、高配电感、贴片天线等系列产品的的需求及出货较前几月有所回升。

值得一提是,产业链消息称,疫情引发菲律宾新一轮防疫封城措施,叠加日本部分工厂停工已对被动元件供应造成不同程度的影响,涉及的日本厂商包括TDK、村田、太阳诱电,主要影响可能表现在在高频电感以及电源功率电感。不过,由于TDK在国内有封测工厂,预计上述受到影响产品问题可以在短期内得到解决。

MPS

从MPS在7月公布的财报数据来看,这家公司似乎没有受到疫情的影响,不仅季报业绩远超市场预期,还上调了业绩目标。

截至2020年6月30日的季度财务报告显示,得益于云数据中心和5G无线基础设施业务的增长,MPS已连续三个季度实现销售和利润加速增长。

交期方面有了一定程度的延迟。有分析认为是疫情生产放缓叠加需求增多,才把原本12周左右的交货期拉长至16周。有消息称,若产能到第四季还未能平衡,除大客户外,原厂可能会采取分配数额的模式出货。但消息面目前还有待证实。

Broadcom

Broadcom7月份在现货市场表现比较平淡。相对之前Broadcom(Avago)的严重缺货,目前Avago大部分交期已经趋于稳定,反观BCM系列出现了部分缺货状态,例如WiFi芯片、开关芯片等。

不过,虽然需求不高,但由于交货期长达26周,因此缺货物料现象还将持续一段时间,预计10月份才可能得到缓解。但在美国相关制裁下,后续原厂出货或许会面临部分“麻烦”。

Microchip

1.7月份,由于涨价风波,Microchip需求有所增长。产业链消息称,当月15日,Microchip官宣涨价,部分系列价格调涨7%,并表示永不停产。但消息目前未得到官方证实,因此有业者认为,Microchip此举是为了加速淘汰旧型号。

太阳诱电

因为疫情,今年上半年电容出现缺货涨价现象,总体需求较旺,但到5月起,产能逐渐开出,供需失衡现象得到缓解,预计下半年价格会有所回落。

电感方面,由于大部分终端厂家成本压力较大,加上国产更具价格优势,所以Taiyo电感国内市场出货较少。

射频器件主要用于5G建设,预计在明年可能会有一波需求。

LATTICE

受疫情叠加中美“冷战”影响,在今年一、二季度,LATTICE相关物料,交期延长和价格上涨已成定数,市场预计这两方面的“增长”在下半年依然不会得到缓解。

众所周知,半导体行业FPGA市场前景诱人,但该细分领域的高门槛可以说是芯片行业里无出其右的。目前垄断FPGA市场的Xilinx赛灵思、Altera阿尔特拉、LATTICE和Microsemi均为美商。而国内市场,主打低功耗的LATTICE为低密度FPGA市场的龙头,在10K LUTs以下的FPGA市场基本上都是LATTICE的天下,加上价格相对赛灵思更低,部分系列成为了LATTICE缺货主力,交期有原先的10周拉长到12~14周不等,加上前两季LATTICE工业类和汽车领域业务增长,一些相关FPGA需求价格也开始暴涨。

责任编辑:Elaine

*国际电子商情对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。