原厂介入控价,代理商集体对全线电阻加价10%

6日早间,代理商人士向《国际电子商情》透露,应原厂要求,其代理的厚声电阻产品今日起全线涨价,涨幅至少为原价基础的10%,其他11家厚声代理商也默默将单价调高。

据他介绍,厚声电子方面在上周六(4日)召集代理商开会,明确要求12家授权代理商自今(6)日起须将厚声电阻产品在原价格基础上全线上调。该人士表示,原厂方面已经向他们明确表示,“基板,纸带这些原材料价格都在涨”而当前电阻价格仍低于生产成本,所以绝不会降价。

该人士指出,原厂方面对于涨价的态度十分坚定,还表示若有代理拒不执行涨价决定,一经发现将不再享有账期资格,买货只能采用现金提货的交易方式。

部分聊天截图

“今天一早价格还没来得及调整价格,但明显感觉到订单比往日增加了很多,(可能是)一些客户听到风声就赶紧备货了。”上述人士对此乐见其成,还感慨道“如今原厂介入控价,虽然只是恢复了正常价格,但对大家都好,毕竟阻容利薄,涨价一成客户易接受,良性发展对我们来说也是好事。”

又一代理商曝罕见现象:原厂部分阻容出货价比市场价高出20%

不过,另一家本土电阻代理商业者表示,目前也有被动原厂出货价格高于市场价的两成的现象寻在。对此,第一位业内人士表示认同,“部分料的确是有这种情况,就拿1206来说,市场价太低了,(从原厂)拉回来就是‘巨亏’”。

业界周知,由于全球缺“芯”,缺货涨价自去年Q3起逐渐成为行业“新常态”,而芯片制造成本的升高,也让下游厂商从一开始的“买不到”转为“买不起”,不得不调高产品售价。消费端在今年Q1末已经明显感受到芯片短缺带来的电子产品“涨价潮”。

需要注意的是,此前市场缺货涨价多半为芯片(主动元器件),被动元器件方面除部分来自5G需求的高频MLCC等阻容受到缺货涨价红利外,整体受到主动元器件短缺影响而相对萧条,甚至有部分厂商为出货不惜调降价格,而生产原材和包材上涨的成本也难以转嫁,只能自行消化。

梳理缺货涨价及交期,挖出“罪魁祸首”

国际电子商情了解到,尽管近期如DRAM()、大尺寸面板价格有所“退烧”,但分析机构及业内高管多半认为,全球半导体供应吃紧情况仍将延续一年。另据Susquehanna Financial Group最新一期(8月发布)研究数据显示,7月半导体交货周期比前一个月增加逾8天,达到20.2周,这是该公司2017年开始追踪数据以来的最长等待周期。

其中,微控制器短缺情况在7月变得更严重,交货周期长达26.5周(一般情况是6到9周)。但也有一个好消息,电源管理芯片的交货时间已经开始有所缩短。

截至今年3月底,国际半导体厂商的交期已经高达20-24周,个别厂商交期已高达40-52周。为排挤出Overbooking的泡沫,年初NXP、Microchip等原厂已将NCNR(不可取消订单,不可退货)的规定延长至12个月,对原厂来说,这是尽可能保证终端需求真实的方法,也为自身的扩产计划提供了更可靠的依据。

芯片供应短缺问题几度迫使汽车制造商如丰田、大众汽车等减少产量();游戏主机也是PMIC短缺的受害者。以 PS5 为例,其销量在今年4-6月低于同一时期的PS4销量;任天堂也表示,芯片短缺问题导致Switch的产量不足以满足客户需求。

近期部分车企业最新停产、减产计划

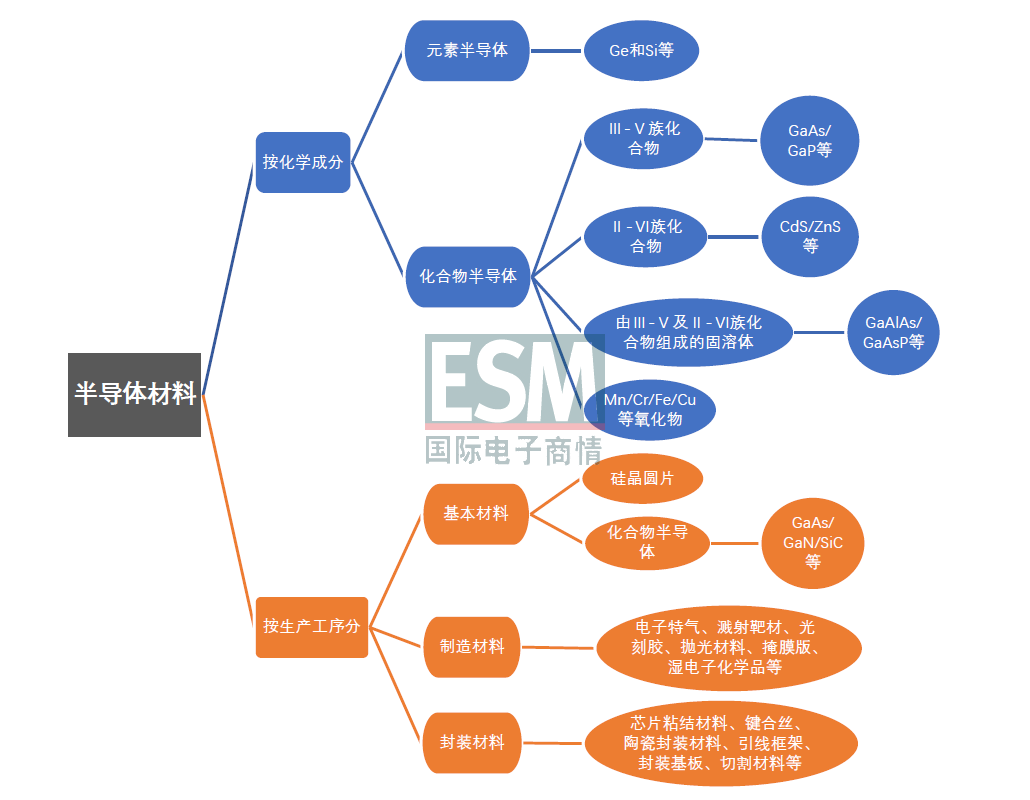

交期持续拉长除了反映了疫情影响下,全球半导体产能供不应求外,还有了更深一层的原因。国际电子商情通过梳理了缺货信息和涨价函件,发现半导体生产各环所需的大部分材料的供应严重失衡是此次供应危机的“第一张多米诺骨牌”。

图1 半导体材料不同分类方法 制图/来源:国际电子商情

图2 全球半导体材料市场构成 制图:国际电子商情 数据来源:SEMI

延伸阅读:

涨价缺货何时休?业内人士各有说法

-TOSHIBA高管示警:供应吃紧至少持续一年

本月早些时候,东芝半导体高管Takeshi Kamebuchi说,全球半导体供应吃紧情况仍将延续到2022年9月前,尤其是电源管理芯片。部分的芯片可能要到2023年才能供应得上。

-Mouser高管:产能弥补需举行业之力,共同努力1-2年

贸泽电子亚太区市场与商务拓展副总裁田吉平(Daphne Tien)女士认为,目前电子元器件价格疯涨、交期大幅拉长的背后成因,归纳来看主要有4大方面的影响:

1、目前整体市场的订单需求活跃,但由于上游的IC设计产能、晶圆代工产能都处在持续紧张的状态下,厂商不得不在供需失衡的情形下通过提高价格来抑制订单,并且出货的周期也大幅拉长;

2、在生产中,企业会优先选择利润较高的器件进行生产,但对于利润较低的产品,由于交付进度没能及时跟上,就需要从有限的库存中调出,甚至到最后无货可供,这样一来也推动了不少电子元器件价格的上涨;

3、上游许多重要原材料的价格不断攀升,导致电子元器件的成本也跟着上升,电子元器件涨价在所难免;

4、电子科技的改变也让元器件需求即便在整机数量不变的情形下,所使用的单位数却大幅增加,以电动车为例,原先的油车与电动车所用的元器件都有数倍计的增幅。”

她指出,目前全球芯片短缺比较严重的主要包括以MCU为主的汽车电子芯片、网络芯片、存储器DRAM以及用于消费电子等其他器件,许多行业也因此受到影响,对此,全球供应链需要从积极扩充产能、对产能和产品结构进行调整两个方面来应对缺货状况。

“就目前的情况来说实现市场的供需平衡,整体行业需要至少1-2年的时间对产能进行弥补,当然这期间在技术、人力、资金上的投入也非常巨大,需要大家的共同努力和协作。”

-台积电刘德音:2022年结束

今年7月 ,台积电(TSMC)董事长刘德音在该公司Q2财报发布会上回答分析师提问时表示,全球半导体缺货情况恐怕会延续到2022年。

-机构分析师:芯片短缺在2023年结束,但2024年可能迎来供应过剩

7月台积电方面表示半导体缺货可能在2022年结束的说法引起了一些市场分析师的担忧。据接受《国际电子商情》姊妹媒体《EE Times》采访的分析师指出,最坏的情况可能是当芯片缺货问题在2023年结束,紧接着2024年就会出现产能过剩。

“这取决于将有多少超大型晶圆厂被建造,”预测2024年将出现芯片产能过剩的市场研究机构VLSI Research执行长Dan Hutcheson指出,各国政府倾向于漠视近几年来半导体产业追求利润最大化的现实;”当你获得政府资助,获利就不是太大问题,你的任务就是赢得市占率。这会是一个问题,可能与中国有关。”

Hutcheson补充,来自非市场动力主道的产能扩张潮,就是造成未来供应过剩危机出现的主因;过去几十年的一连串产业繁荣-萧条循环周期就是例证。

另一家市场研究机构Arete Research的资深分析师Brett Simpson则表示,对7nm以下先进制程需求将在接下来几年持续吃紧;而他认为造成芯片缺货的主要因素是4G (采用12或16nm制程)往5G技术(采用7nm以下)的转换,此外高性能运算需求呈倍数成长,还有车用市场首度对先进制程有所需求。

而Simpson指出,采用较旧8英寸晶圆制程的车用客户需求,恐怕在短期内很难被满足;”旧节点明显缺乏设备来解决产能短缺问题,增加产能的成本会相当昂贵。此问题将会因为完成从8英寸晶圆到12英寸晶圆制程的转移,在很大程度上获得解决。”他表示,在2022年上半年,像是电源管理IC、显示驱动芯片以及接触是影像传感器应该会开始完全转移到12英寸生产线。