1、显示驱动芯片

市调机构TrendForce指出,2022年上半年消费性电子市场受宅经济效应减弱、疫情及国际局势紧张、高通胀等冲击,再加上迈入传统淡季,相关应用如PC、笔电、电视、智能手机需求明显降温。

显示驱动芯片首当其冲。据相关媒体报道,供过于求状况下,显示驱动芯片今年上半年接连遭遇砍单潮,且价格滑落明显。据悉,显示驱动芯片厂商联咏近日召开股东会时表示公司产品需求减缓,造成短期库存水位提升。第三季市况不明朗,公司未来将会调整库存与产能的调整。另外,据媒体近期报道显示,已有显示驱动芯片厂商大幅减少晶圆代工投片量,幅度高达二至三成。

此外值得注意的是,近日消息显示,市场反映三星7月底前将暂停对外采购,主要可能关于电视、显示器及平板电脑等终端产品。供应链也同步传出,大型IC设计厂至七月底供货给三星的IC将大幅减少三到四成。中小型IC设计厂厂甚至面临停止供货的窘境,后续将使IC设计厂库存水位再度攀升。

2、消费型MCU

无独有偶,消费型MCU也接连遇冷。

今年五月,据市场价格端反映,消费MCU价格均出现不同程度下跌。以HOLTEK产品HT66F004系列为例,其价格从正常订单排期时的3元降到了1.8元-2元。

近日,中国台湾盛群半导体(HOLTEK)业务营销中心副总经理蔡荣宗谈到小家电MCU时表示,IC经销商正在降低消费类MCU的价格,以减少过剩的库存。蔡荣宗表示,最近中国大陆消费类MCU价格的下降,是由IC经销商而不是芯片制造商本身发起的。这已经开始对低价MCU市场产生不利影响,特别是那些用于小型家用电器的MCU。

据悉,中国大陆IC经销商在之前价格较高时囤积了消费型MCU,库存可维持三到四个月。由于今年需求前景出现不确定性,经销商最近采取行动,开始降低消费类MCU的价格。

3、模拟IC

自缺芯危机爆发,模拟芯片价格已连续上涨五个季度。近期,据相关媒体报道,模拟芯片价格出现下落迹象。

报道称,德州仪器已通知客户,今年下半年供需失衡状况将缓解。市场一度有消息称,德州仪器部分芯片价格在最近两个月“跌价”达八成。

德州仪器最新回应显示,价格并未下跌八成,“有时候一些未经德州仪器授权的贸易商也会从市面上获得产品并进行转售,价格信息可能也会来源于这些途径。”

而据部分媒体报道显示,在现货市场,德州仪器电源管理芯片价格确实出现波动,某款芯片价格已经从45元最高点跌至3元左右。

此外,模拟芯片价格下落也可从多家模拟芯片厂商业绩变化中看出蛛丝马迹。据全球半导体观察不完全统计,今年一季度A股21家模拟芯片公司中,有7家公司出现了业绩下滑,更有超过半数的公司业绩增长放缓。

业界消息显示,一位中国台湾模拟芯片业者称,现在供需大致维持平衡,客户需求确实有所下降,因为品牌厂陆续出现犹豫的氛围,系统厂就跟着缩手,担心库存太高就踩点刹车。

4、DRAM与NAND Flash

此外,受到影响的还有DRAM与NAND Flash。据全球半导体观察数据显示,DRAM与NAND Flash价格持续下探。

TrendForce指出,尽管有旺季效应和DDR5渗透率提升的支撑,第三季DRAM市场仍不敌俄乌冲突、高通胀导致消费性电子需求疲弱的负面影响,进而使得整体DRAM库存上升,成为第三季DRAM价格下跌3~8%的主因,且不排除部分产品类别如PC与智能手机领域恐出现超过8%的跌幅。

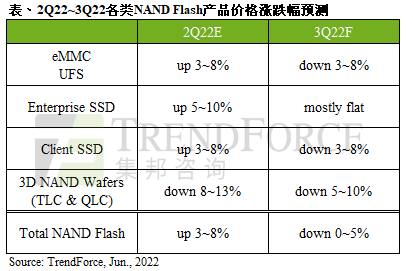

NAND Flash部分,随着铠侠(Kioxia)及西部数据(WDC)产出逐月提升,产能明显足以满足需求位元的增加,但消费性电子如笔电疫后需求降温导致订单递减,加上智能手机品牌在疫情及高通胀夹击下,库存去化缓慢,将导致第三季NAND Flash市场供过于求,进而影响第三季价格下跌0~5%。

部分显卡价格已低于零售价

自去年12月起,GPU的价格便一直下跌。据外媒报道,今年5月初,AMD的Radeon RX6000和英伟达的GeForce RTX30(两款均为游戏显卡)的价格,相较于建议零售价的溢价,已经从今年年初的高出了80%下降至20%以下。

此外,据科技媒体Tom's hardware报道,5月显卡平均价格环比再降15%,目前AMD和英伟达超过一半的显卡售价在建议零售价或以下。报道指出,这比去年看到的建议零售价的两倍或三倍要好得多,在接下来的几个月里,或看到所有的显卡都以低于建议零售价的价格销售。

中国大陆方面,据央视财经《正点财经》4月8日报道,市面上显卡价格亦大面积跳水,在被誉为“中国电子第一街”的深圳华强北,有商户称各品牌的显卡价格都出现大幅下跌,价格处于近两年的低位,近一个月个别掉了差不多1000元左右。

据央视财经记者调查报道,不少炒家前期高价囤货,计划加价后转手卖向市场,结果大量库存砸在手里,最后被迫降价,损失惨重。未来随着市面上显卡需求降低、供给增多,显卡价格仍有下降空间。

消费规MLCC价格平均恐再降3~6%

机构调查,终端消费性产品需求显著下降进一步造成消费规MLCC需求滑落,市场库存不断攀高,目前,各尺寸平均库存水位达90天以上,预估下半年消费规MLCC价格平均恐再降3~6%。

价格方面,自2021年第一季至2022年第一季间,消费规MLCC全年价格平均下跌5~10%不等,今年第二季为了刺激客户提升拉货意愿,再度调降3~5%,而部分低阶消费规MLCC价格甚至已触及材料成本。

结语

随着终端需求放缓,部分芯片价格下跌,“缺芯”潮逐渐进入尾声,未来芯片产能如何?

TrendForce 表示,观察2022下半年至2023年,高通胀压力使得全球消费性需求恐持续面临下修,然而,从供给端观察,晶圆代工扩产进程受到设备交期递延、建厂工程延宕等因素影响而推迟,造成2023年全球晶圆代工产能年增率已收敛至8%。

该机构认为,在现阶段消费性需求疲弱不振的市况下,扩产进程的延迟反倒消弭了部分对于2023年供过于求的担忧,但部分供给仍然紧张的料件缺货情况恐怕将再度延长,此时需仰赖晶圆代工厂对各终端应用及各产品制程的多元性布局,以平衡长短料资源分配不均的情势。

目前,不同芯片的价格与需求在市场上分化愈趋明显,面对持续的消费低迷,厂家或可快速调整战略,加强创新投入,完善产品布局,将资源适配到市场需求中来,以增强自身竞争力开拓新的发展空间。