11月伊始车载激光雷达赛道上演了冰火两重天的景象。国外Ouster与Velodyne LiDAR宣布合并以抱团取暖,主打OPA技术的Quanergy甚至股市停牌,一时风声鹤唳,寒意阵阵;而反观国内,禾赛、速腾、亮道相继发布纯固态补盲激光雷达新品或新进展,全力打造智能驾驶感知LiDAR硬件的最后一块拼图。

你方唱罢我登场,从规格参数全方位比拼到核心芯片自研,火力全开,赛道又“卷”到了新高度。

补盲LiDAR爆发背景大解析

为何补盲LiDAR突然在这个时间点爆发,为什么国内几大头部公司均瞄准补盲产品,补盲产品是噱头还是刚需?要回答这些问题,得放在车载LiDAR整体市场格局大背景中来理解。

首先,当前第一波各个车厂的LiDAR量产项目已完成定点,各家团队都在主攻量产和交付。且以前向长距主LiDAR为主,数量从1颗到4颗不等,所配置的侧向或后向LiDAR,其型号一般也与长距主LiDAR一致,如Honda Legend、北汽极狐αS Hi版、长安阿维塔11、威马M7以及长城机甲龙,并没有单独配置专门的补盲LiDAR。

这里存在两个问题,一是主LiDAR直接用作侧向成本不优,二是主LiDAR的规格侧重远距,和侧向补盲侧重大FoV又有所不同,真正用起来并不趁手。比如主LiDAR的垂直FoV只有25°-30°,难以覆盖近处小目标和高处悬空物。在规划下一代智驾硬件方案时,主机厂和智驾Tier 1必然会严肃认真地考虑补盲产品定位,因此有理由相信补盲LiDAR会成为下一个上车机会点。谁能先打造高规格、高可靠性、低成本的产品,谁就占据了先机。

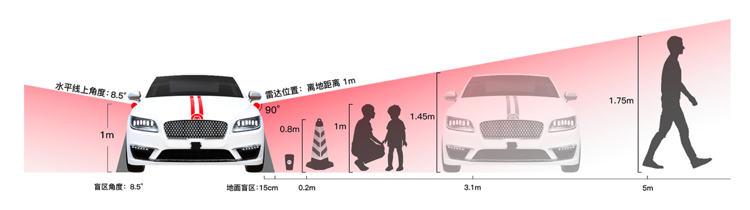

速腾给出的补盲LiDAR视野对不同目标的覆盖(图源:速腾官网)

其次,前向长距主LiDAR格局已基本形成,以速腾、禾赛、华为为代表的905nm ToF技术路线(以转镜/MEMS扫描为主),以及以Luminar、Innovusion为代表的1550nm ToF技术路线成为主机厂的主流选择。对应的LiDAR产品基本已达成SOP状态,按惯例研发资源在C样阶段时已基本释放出来,从高效利用资源的角度,也应该投入新的产品开发。虽然下一代主LiDAR也在开发中,但谨慎推测只会是渐进式迭代优化,不会有较大的架构调整,意味着研发投入也相比第一代小了很多。而与长距主LiDAR形成天然互补的短距补盲LiDAR,则属于全新架构,自然成为了新的研发发力点。补盲LiDAR赛道已呈现芯片自研和集成架构的明显趋势,对研发技术功底要求更高,而收发芯片的自研技术突破,也能反哺长距主LiDAR,提升整个产品组合方案竞争力,相得益彰。在这两个大背景下,补盲LiDAR一时间密集发布也就不足为奇了。当然,发布时间如此集中也凸显了头部LiDAR厂商激烈竞争的气氛,毕竟谁也不愿意被抢了头名。

补盲LiDAR产品大横评

说到补盲LiDAR产品,其实它不是一个2022年新事物,而是早已为市场熟知的产品形态。

早期L4 Robotaxi自动驾驶车上,一般会用倾斜式安装的16线机械式LiDAR来充当近距补盲,但到底还是权宜之计。

后来2018年Velodyne LiDAR发布了VelaDome,180°(H)×180°(V)视场角,30m@10%测距,专门用于补盲,速腾、禾赛后来也相继发布了类似的产品(RS-Bpearl、QT128)。如不考虑机械旋转架构和成本的因素,类似于VelaDome这类产品确实是非常理想的补盲LiDAR选择。

自动驾驶先驱Waymo也推出过机械旋转式的补盲LiDAR——Laser Bear Honeycomb,具有360°(H)×95°(V)的超大视场,搭载在自家Robotaxi的车身四周,与车顶主LiDAR形成360°无盲区覆盖,有一段时间Waymo还对外销售该补盲产品。

近几年补盲LiDAR赛道不断演进,衍生了很多新的架构,逐步从机械式向半固态、纯固态过渡,尤其是面向车载前装的Flash架构成为了新的研发重点。比如Continental 2021年量产的纯固态HFL110以及ibeoNEXT系列短距补盲产品,其中ibeoNEXT短距产品是市场上公认的“理想型”车载前装补盲LiDAR技术路线——纯固态VCSEL+SPAD架构,无任何运动部件,芯片化收发集成,大大提升可靠性和一致性,可谓重新定义了补盲架构。后来如禾赛、速腾、亮道均是沿用了类似的方案。除此之外,一径ML-30s是一款基于MEMS扫描的半固态补盲LiDAR,很有特色,规格也较为突出,在非车载前装领域应用较多。

下面我们将逐一梳理分析目前市场主流的几款补盲LiDAR产品,从产品定义、规格、架构、核心器件等角度对比总结各自特点。

禾赛FT120

11月2日禾赛发布了ADAS 前装量产车的纯固态近距补盲激光雷达产品FT120,这也为禾赛创下了一个“第一”,即在目前已完成车载前装长距主LiDAR定点交付的厂商中,禾赛是第一家发布补盲LiDAR产品的。

先看一下FT120的基本规格参数:

· 测距:min0.05m-max100m,20-30m@10%

· FoV:100°(H)×75°(V)

· 分辨率:160(H)×120(V)(均匀分布)

· 角分辨率:0.625°(H)×0.625°(V)(均匀分布)

· 帧率:Typ. 10Hz, 5-60Hz

· 点云密度:192000/s 单回波(10Hz)

· 功耗:<12W

· 尺寸:50×70mm(最小外露视窗尺寸),整机68×75×90mm(W×H×D)

根据官方介绍,FT120是基于VCSEL+SPAD架构,采用E-Scanning逐行电子扫描方式,也称为Sequencial Flash,即同一时刻位于同一行160个通道激光器同时发射激光脉冲,然后下一行160通道紧接着发射,这样连续逐行发射120次,完成整个VCSEL面阵的扫描发射,构成一帧扫描,接收端同样采用一一对应的逐行探测模式。该扫描方式优点是单次多通道收发,可以大幅提高点云密度,但是通道间的串扰是一大挑战。

在核心器件层面,FT120的VCSEL面阵由两块自研的GaN驱动芯片进行脉冲出射控制,接收端采用的是一块自研的SPAD芯片,类似于Sony IMX459,将光电探测端和数字逻辑端(含逻辑控制、TDC、读出电路等)集成到到一起,提升系统集成度,可以直接输出信号统计直方图信息,并借助成熟的标准CMOS工艺实现规模量产,持续降本。

考虑到收发一一对应,SPAD的超像素规模达到了160*120=19200,近2万个超像素,假如按每个超像素由3×3=9个像元构成,那么SPAD总像元数规模接近20万,从面阵规模上,这将是一款非常优秀单光子接收芯片。

值得一提的是,禾赛还专门强调了FT120最小露出视窗尺寸,仅为50×70mm,不要小看这样的视窗光学设计,体现了强烈客户需求导向。更小的视窗露出面积意味着可以更好地与车身融为一体,提升美观度,对于车企工程团队来说,无疑是一个好消息。

这款产品预计2023年下半年量产,禾赛宣称目前已经获得了多家主机厂超过 100 万台的量产定点,可见市场对这款产品的欢迎度。

速腾聚创E1

禾赛FT120发布的第二周速腾也紧接着官宣了其补盲产品——E1,虽然发布晚了一周,但是从规格参数上来看E1都压了FT120一头,E1预计将于2023年Q4量产,与禾赛FT120量产时间接近,双方PK气氛之浓可见一斑。

E1基本参数如下:

· 测距:max 120m,30m@10%

· FoV:120°(H)×90°(V)

· 分辨率:192(H)×144(V)(均匀分布)

· 角分辨率:0.625°(H)×0.625°(V)(均匀分布)

· 帧率:Typ. 25Hz

· 点云密度:691200/s 单回波(25Hz)

· 功耗:<10W

· 尺寸:30×70mm(最小外露视窗尺寸)

凭借上述规格,E1应该是目前已发布的所有纯固态补盲LiDAR中规格最能打的一款,将FoV推到120°*90°的同时,还保持了30m@10%的测距能力,而这些规格都是在25Hz帧率下获得的,这无疑能实现更多近距场景的感知覆盖,比如电瓶车横穿场景、无保护左转、近端低矮障碍物(如路沿等)。

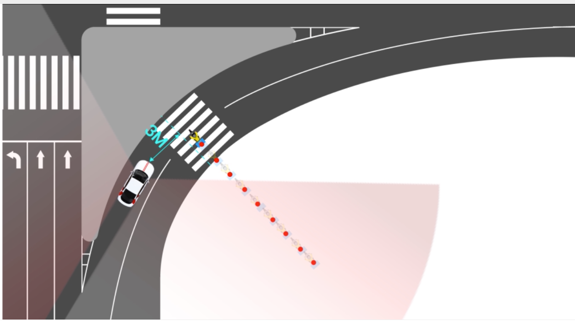

补盲LiDAR应对弯道电瓶车横穿场景(图源:速腾官网)

而这背后得益于独特的2D寻址收发架构,按速腾的官方解释,E1采用了2D可寻址面阵VCSEL技术,不仅可以实现灵活扫描模式,还能将峰值功率降到一维扫描的十分之一,极大的提高能量利用率,根据不同测距场景实时动态调节局部发射功率,达到最优的能量配比,对功耗和散热更加友好,同时结合时分复用、空分复用等技术,有利于降低通道间串扰。相比于1D寻址,2D寻址对VCSEL芯片提出了更高要求,包括芯片工艺、外延设计等环节都需要做出较大的调整,对VCSEL厂商的综合能力是很大的考验,而且驱动芯片的逻辑控制复杂度也大大增加。E1的芯片化架构设计也体现了速腾这几年在芯片自研领域的精进,E1将发射、接收、信号处理三大芯片集成到一块电路板上,大大简化了电路设计,而且自研了SPAD面阵探测器,该探测芯片采用了工艺更为先进的BSI 3D堆叠工艺,将SPAD面阵和SoC集成到一颗芯片。

值得强调的是速腾自研的接收SPAD芯片比Sony IMX459集成化程度更高,可以替代后端MCU、FPGA等处理控制芯片,相当于系统中不再需要单独的SoC芯片,不仅提升了潜在性价比,而且简化了上游供应链,对核心芯片的自主控制力更强。速腾宣称该SPAD面阵规模超过25万像元,比IMX459的10万像元数还要多1.5倍,保守估计也比禾赛自研的SPAD面阵规模大,如此大规模面阵SPAD的车规量产将是一个不小的挑战。2.3 ibeoNext短距相比其他初创LiDAR厂商,德国厂商ibeo已经有20多年的发展历史(成立于1998年),早些年一直从事低线数转镜式LiDAR研发,技术和工程经验积累较为丰富,Valeo的Scala1即是基于ibeo的Lux系列开发而成。但是在面向未来架构选择时,ibeo放弃了自己曾擅长的转镜方案,采取了更为激进的步伐——纯固态Flash架构,它是整个行业中最早(2019年)提出Flash LiDAR概念的玩家之一。

其主打产品为ibeoNEXT系列,涵盖长、中、短距,短距LiDAR的基本规格如下:

· 测距:25m@10%

· FoV:120°(H)×60°(V)

· 分辨率:128(H)×80(V)(均匀分布)

· 角分辨率:0.94°(H)×0.75°(V)(均匀分布)

· 帧率:25Hz

· 点云密度:256000/s 单回波(25Hz)

· 功耗:<15W

· 尺寸:60×80mm(最小外露视窗尺寸,基于产品图推测),整机100×100×100mm(W×H×D)

ibeoNext并没有采用自研收发芯片,而是来自外部供应商,VCSEL来自asm OSRAM,SPAD则来自Onsemi,两者的面阵规模均为128*80=10240(其中SPAD规模是指超像素规模,非Cell规模),采用了首创的Sequencial Flash逐行电子扫描方式。ibeo宣称其产品可以提供环境目标4D信息,除了目标空间3D坐标,还能获得2D grey image(灰度图),这是SPAD探测器的独特优势,利用回波信号之间的背景光信息(近红外波段)对视场目标进行2D成像,类似于CMOS图像传感器,只不过是基于~900nm红外波段特征,但如何使用grey image智驾算法团队尚未形成共识,可能未来会挖掘出潜在价值点。应该说ibeoNEXT架构的优势在于短距,由该架构衍生的长距产品(140m@10%,11.2°×7°)目前来看难以与基于转镜/MEMS扫描架构的905nm/1550nm ToF路线PK,测距能力受限,且FoV过窄,组合使用反而增加了硬件成本。但是ibeo一直坚持向市场推介前向主LiDAR搭配侧向中距的解决方案,比如长城摩卡原本定点的方案,而短距产品应用拓展并没有得到ibeo足够重视,形成了以己之短攻人之长的局面,市场拓展不如预期,本预计2022年量产,但到手的定点合同现在也被友商截胡,可见产品竞争力陷入了困境,这也恐怕是近期ibeo申请破产的重要原因之一。2.4 亮道LDsatellite近期亮道宣布其纯固态补盲LD satellite所采用的SPAD芯片已获得AEC-Q100车规认证,意味着距离LiDAR量产交付又近了一步。其实LD satellite早在2022年5月就已发布。据了解该款产品的技术方案与ibeo的短距LiDAR同源,规格也当基本一致,推测SPAD芯片和ibeo类似应该来自外部供应商,而非自研。

根据上一小节对ibeo产品的分析,从2019年开始ibeo一直积极主推前向长距LiDAR+2颗中距LiDAR的纯固态组合方案,短距的地位颇为尴尬,而ibeo有限的精力也限制了这款产品面向主机厂的市场拓展和深度定制。ibeo与亮道合作已久,后者的前身是欧百拓,是ibeo在中国地区的代理,后来亮道成立后也与ibeo建立了深度的战略合作,例如作为工程Tier-1角色参与ibeo中国市场拓展,除此之外亮道的业务还涵盖感知数据采集、感知真值系统、LiDAR验证测试等领域。所以亮道在ibeoNEXT技术平台上亲自下场打造短距lidar也就不足为奇,这对于双方来说是双赢之举,各取所需。只是ibeo主打的Flash前向解决方案在激烈竞争中暂时落败了,而短距产品却阴差阳错的成为了一时间的“香饽饽”,这样的局面应该是两家之前都没有预料到的。目前亮道正积极转型,将LDsatellite短距补盲LiDAR硬件产品作为公司的主航道,基于ibeoNEXT短距技术平台进行车规工程化开发,面向国内车企需求进行适配定制,官方预计2023年Q3实现量产。LDsatellite和禾赛FT120、速腾E1相比规格并不太弱,具备一定的竞争力,且专注在补盲赛道,但是技术储备深度和芯片自研能力目前距离这两家尚有差距。2.5 Continental HFL110所有这些补盲LiDAR厂商中,Conti是唯一一家传统Tier1公司,其实很多人并不知道,Continental在激光雷达领域耕耘已久,早在2008年就发布了SRL三点式激光雷达,曾在上一代Volvo XC60上搭载,测距仅10m量级,主要面向AEB防撞场景。其第二款激光雷达则是一款纯固态补盲LiDAR HFL110,下一代远距LiDAR产品HRL130也在其官方公布了,该产品是基于Aeye 1550nm ToF的平台技术,使用的是来自Fraunhofer的小尺寸2D MEMS(1mm尺寸)扫描方案,预计2024年量产。

下面我们重点聊聊HFL110,其基本规格参数如下:

· 测距:22m@10%(max 50m)

· FoV:120°(H)×30°(V)

· 分辨率:128(H)×32(V)(均匀分布)

· 角分辨率:0.94°(H)×0.94°(V)(均匀分布)

· 帧率:up to 25Hz

· 点云密度:102400/s 单回波(25Hz)

· 尺寸:100×120×65 mm(W×D×H)

这款产品并没有采用传统的VCSEL+SPAD方案,而是基于1064nm Nd:YAG固体激光器+焦平面InGaAs CMOS架构,采用全局扫描方案,即Global Shuttering,其中固体激光器来自炬光科技,而InGaAs CMOS探测芯片则来自Continental收购的ASC(Advanced Scientific Concepts, Inc.)公司。HFL110与HRL130类似,也不是Continental从0到1开发的,而是在2016年收购了ASC公司后在后者技术原型上进行的车规级工程化开发,当然车规级工程化本是Continental的强项。

值得注意的是该产品规格书上展示的工作温度只有-30~85℃,并不完全满足车规要求(-40~85℃)。HFL110早在2021年就已量产,目前这款补盲产品除了搭载在Lexus LS和丰田Mirai两款车(2颗侧向+1颗后向)以外,还没有其他的公开定点项目,一方面和其规格竞争力不足有关,另一方面也是因为其核心器件类型原因而导致成本高昂,据推测单颗BoM可能达到了至少5000元人民币的量级,3颗的成本对于一般车型来说过于昂贵。

一径ML-30s

一径科技自成立起一直主打MEMS系列半固态LiDAR,目前旗下有两款产品,分别为短距ML-30s以及长距ML-Xs,后者是瞄准车载前装主LiDAR领域。

· 测距:中心视场20m@10%(max 45m),边缘视场14m@10%

· FoV:140°(H)×70°(V)

· 分辨率:320(H)×160(V)(均匀分布)

· 角分辨率:0.44°(H)×0.44°(V)(均匀分布)

· 帧率:10Hz

· 点云密度:512000/s 单回波(10Hz)

· 尺寸:137×110×66 mm (W×D×H)

ML-30s与前面几款LiDAR有所不同,并不是纯固态架构,而且采用了多通道收发+2D MEMS镜的架构,具体为8路传统EEL+APD收发通道,核心扫描器2D MEMS镜则来自Mirrorcle,整个视场由8个子视场二维组合而成,虽然小尺寸MEMS用于长距905nm LiDAR挑战较大,但是短距补盲LiDAR刚好规避了其短板,同时发挥其2D灵活可调的优势,这对于实现大FoV是非常有利的。

ML-30s于2020年量产,并已实现批量化交付,主要面向无人高速物流、末端配送、Robotaxi和机器人领域,凭借超大FoV和半固态化设计占据了一定的市场份额。

但是目前来看车载前装应用并不是ML-30s的强项,一方面是受制于架构其成本不菲,而且向未来演进并不如纯固态方案友好,降本潜力小;另一方面露出的视窗尺寸较大,而且集成在车侧或车后将面临巨大的造型挑战。

不过最新的市场消息是,百度Apollo RT6定点一径科技新一代补盲激光雷达。

据说,相比较现有的ML-30s,其各项技术指标均有所升级。一径科技新一代补盲激光雷达的视场角超过行业水平的120°,实现360°的覆盖仅需要 3至6个激光雷达。

新产品在车规、性价比上都会所有提升,新一代补盲雷达也具备完善的车载应用条件,包括接插件、车载通信/同步方式、功能安全及诊断等。这个新产品如何,让我们也拭目以待。

什么样的补盲LiDAR才是合格的?

· 测距:0.1~>30m@10%

· FoV:180°(H)×180°(V)

· 角分辨率:<0.5°(H)×0.5°(V)

· 帧率:25Hz

· 功耗:<5W

· 最小外露视窗尺寸:<30×30mm

但是实际上受制于架构、成本、尺寸及工程约束,用理想规格作为车载前装补盲LiDAR产品开发目标并不现实,结合目前市场上主流补盲LiDAR产品性能及车载Corner case优先级排序,合格的补盲LiDAR应该达到如下基础规格:

· 测距:0.1~>20m@10%

· FoV:>100°(H)×60°(V)

· 角分辨率:<1°(H)×1°(V)

· 帧率:>10 Hz

· 功耗:<15W

· 最小露出视窗尺寸:<50×70mm

如此看来,目前只有走纯固态Flash路线的禾赛、速腾、ibeo、亮道这几家产品可以称得上合格,Continental的HFL110垂直FoV偏小,只有30°,一径的ML-30s视窗造型和半固态MEMS架构并不适合车载前装补盲应用,而速腾的E1在规格上目前无疑是领先其他各家的。

但是众所周知,车载前装上车是一项极其复杂的过程,纸面上的产品规格往往只是一块敲门砖,主机厂还会综合考虑成本、点云质量、车规可靠性、工程化适配能力、团队响应配合度、质量管控、供应链体系等因素。

从持续降本到自研芯片

打造补盲LiDAR产品天然有降本的巨大压力,一是因为搭载数量多(少则2颗,多则4颗),二是目前很多主机厂在使用主LiDAR过程中遇到了很多困难和挑战,包括车规可靠性需要在实践中得到验证、环境适应性的考验(视窗遮挡/雨雪雾等)、融合感知算法的开发迭代等。在当前主LiDAR还没有完全“玩”明白的情况下,贸然再上几颗补盲LiDAR,整车的感知硬件成本控制将面临巨大的挑战。毕竟当前城区FSD功能落地优先级并不及高速HWP高,即前向120°*25°视野仍是车企关注的重中之重,另外城区FSD的最大瓶颈并不是感知,而是自车与其他目标之间行为博弈决策上,自动泊车AVP在依靠传统的摄像头、毫米波以及超声波雷达等感知硬件配置条件下,通过算法优化已足够应付绝大部分场景。因此主机厂不得不思考一个问题,即补盲LiDAR提供的额外价值能否抵得过硬件成本的增加所带来的挑战。

考虑到补盲LiDAR架构以肉眼可见的趋势收敛到VCSEL+SPAD纯固态方案,此处仅讨论该方案下的降本措施。首先需要拆解一下纯固态LiDAR的成本构成。纯固态LiDAR由以下基本硬件模块构成,包括激光器、驱动器、发射镜头、接收镜头、探测器(含数字逻辑端)、SoC、PCBA、视窗、壳体结构件、连接器等。

其中发射端、探测器、SoC是最核心的部件,合计占比高,发射端(激光器+驱动器)占比约25%,探测器占比约25%,SoC占比25%,其余占25%。总BoM成本约为200-250美金【按kk(百万)量级估算】。这里需要提一下,目前激光雷达用半导体激光器日渐标准化,普遍来自外采,且国内产业链较为成熟,有长光、纵慧、三安等一众VCSEL厂商,所以自研激光器并不是一件有收益的事情,虽说有成熟的VCSEL代工厂,但是涉及供应链较长,且外部供应商较多,如果供应商管理得当,并不会成为大的成本瓶颈。

所以降本措施主要瞄准光源驱动器、探测器和SoC这三大类芯片,而且这里面涉及到大量的LiDAR收发控制、信号处理等Know-how,各家对纯固态架构的理解差异也会导致这些芯片存在诸多定制,难以标准化,而且市面上可选的上游厂商较少。如车规级SPAD芯片仅海外的Sony和Onsemi可用,国内供应链发展还存在一定差距,所以从提升产品竞争力、加快迭代速度以及掌控供应链的角度自研这些芯片也是有必要的。

如禾赛自研了驱动器、探测器,而速腾则更进一步,将SoC与SPAD探测器集成到一起,将集成化做到了极致,大大简化了后端处理,同时面向未来具有更大的降本潜力。但是挑战也不小,一是热效应更为聚集,SoC工作时产生的热量如耗散不及时会直接影响SPAD性能,散热管理是一大关键,二是芯片设计的复杂度大大增加,信号链路较长,从光电转换端到数字信号逻辑端到再到MCU系统控制端,外加车载芯片功能安全的要求,一体化芯片设计和量产并没有想象的那么容易,对芯片设计团队和Fab厂都是很大的考验。

当然深度集成化芯片架构无疑是一条振奋人心的路,将有助于将LiDAR架构Camera化,持续降本的同时,性能可以不断迭代升级,而且将价值量最大的部分控制在自己手中,形成良性循环。如果借助芯片集成迭代和规模量产,未来将成本进一步降到1000元人民币(150美金)以内,2023年后补盲LiDAR车载前装上量将大大可期。

相关文章

技术咨询

技术咨询 代买器件

代买器件 商务客服

商务客服 研发客服

研发客服