近日,笔者与两位激光雷达业内人士围绕“激光雷达的发展前景”这一话题进行了交谈,出乎意料的是,这两位业内人士对行业未来发展的看法相差甚多。

业内人士1:“激光雷达确实有很多优势,但是现在的技术路线存在很多不确定性,在高成本下,用户对于上车的需求也不是很强烈。未来到底能不能有一个好的发展让人非常担忧。”

业内人士2:“激光雷达应该会很快迎来一段低潮期,但是新技术在探索前期难免遇到这个问题。从整体方向看,未来技术路线应该能够解决,成本应该也能降下来,我个人是看好这个赛道的。”

面对两种不同的言论,还要从激光雷达当前面临的争议说起。

2021年5月,自动驾驶的激进派特斯拉逐渐把出厂的Model 3以及Model Y硬件均替换成纯视觉系统,并表示其电动车会使用纯视觉系统进行工作,彻底弃用车载雷达。

似乎是从那时起,彻底引爆“视觉+激光雷达与纯视觉感知”两大路线的争议。长期以来,关于这个话题的讨论一直未曾停歇。

特斯拉无疑是业内最大的“纯视觉”拥护者,但激光雷达制造商Ouster亚太区副总裁Simon Sumner表示:“马斯克先生和特斯拉他们现在拥护纯视觉方案,但我认为随着技术的发展,大家对于激光雷达的认知也会逐步发生变化。”

01、激光雷达与纯视觉如何选择?

纯视觉感知路线选择以机器视觉为核心,利用毫米波雷达+摄像头解决方案实现自动驾驶。相较于激光雷达方案,纯视觉感知路线具有成本更低,且符合人眼逻辑,在数据积累达到一定规模后更会产生质变,直至达到比肩、超越激光雷达方案的自动驾驶表现的优势,是一种在技术上更领先的方案。

主要代表有美国特斯拉的FSD、中国百度的Apollo Lite、以色列Mobileye 的 Super Vision三大主流纯视觉感知方案。

激光雷达方案则选择以高精地图+激光雷达为核心传感器实现自动驾驶,可以帮助车辆在现有技术条件下实现快速3D建模,比较精准的还原路况信息,形成计算机可以快速识别、快速处理、快速应对的方案。然而,由于激光雷达方案成本高昂且对芯片算力需求大,在现阶段无法在所有级别车型上完成搭载。

代表企业有小鹏、蔚来、百度 Apollo等。

可以说除了百度Apollo选择两条路线并行之外,其他大部分企业都选择了押注单个路线。

02、市场是否看好?

关于市场是否看好激光雷达这个问题上,有研究机构做了一个市场调研发现,有四分之三的人,更看好激光雷达+视觉融合的方案会成为未来的主流。融合方案带来的多维度拓展空间、纯视觉方案的安全性与瓶颈、激光雷达成本的下降,是他们关心的问题核心。

同时,也有四分之一的人,坚定的看好纯视觉方案的广阔前景。他们更关心短期内的成本问题、激光雷达的数据限制、视觉技术本身的跨越式发展。

不过从市场的发展现状上,也可以窥见一二。

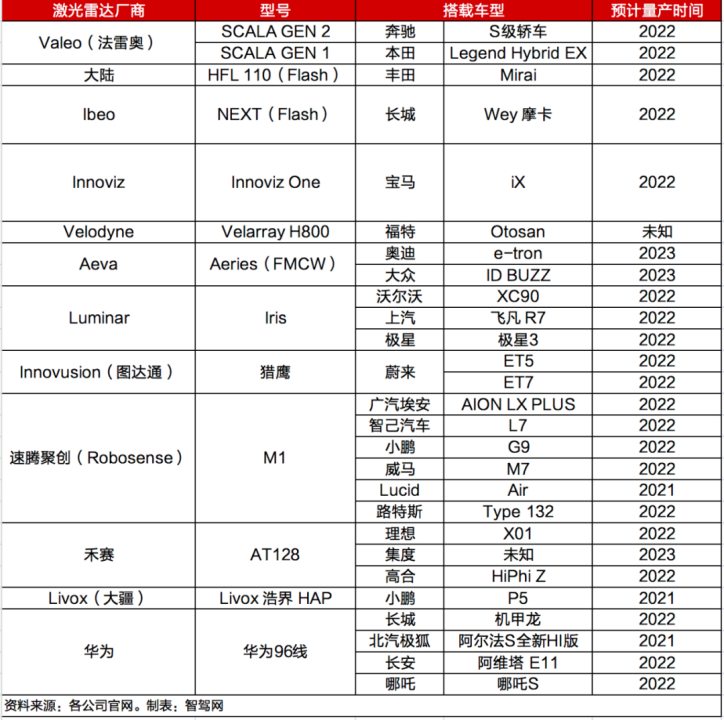

从2021年开始,车企纷纷扎堆宣布激光雷达“上车”,到了2022年,不少搭载激光雷达的车型开始量产交付,如小鹏P5、蔚来ET5、蔚来ET7等,外界也称2022年为激光雷达“量产元年”。

根据YoleIntelligence对2022年激光雷达市场的预测,2022年预计有超过20万台激光雷达交付上车。而在排名前四的厂家中,除了法雷奥一家以29%的份额占据首位,其余三家均为来自中国的企业,其中禾赛以20%的份额位居第二,其余分别为速腾聚创与华为,图达通、大疆则分列六、七位。同时,Yole预计到2027年,全球激光雷达交付量将达530万台,其中约450万台将服务于汽车市场。

尽管国内激光雷达企业已经呈现出百花齐放的竞争格局,但实际在他们面前还漂浮着重重迷雾。

03、重重迷雾

1、通过严苛的车规级认证。基于激光雷达在汽车中的应用场景和汽车自身的高可靠性要求,激光雷达及其组件要进入车用供应链,必须通过车规级器件选型、整体架构设计以及海量可靠性测试验证等一系列严苛的可靠性验证,这一关卡就拦下了很多攻关选手。

2、大规模量产交付能力的考验。为满足动辄几十万年产量的汽车厂商,激光雷达供应商需要保证持续交付能力,然而激光雷达的量产与产业链成熟度、量产节奏、功能完整性、消费者满意度等因素强关联。高昂的成本和较长的生产周期是阻碍激光雷达实现量产的最大“拦路虎”。

3、有关激光雷达技术路线的讨论目前尚无定论。当前主流激光雷达企业都在布局多种技术路线,行业对于激光雷达产业的具体壁垒认识不足且不统一。这也就意味着,激光雷达厂商只能在试探中前进。

4、产品售价高,需求侧的步伐缓慢。2022年全球卖出 8105 万辆乘用车,其中 1082 万为电动/混动车。根据市场研究公司 Yole 的数据,同期全球前装车载激光雷达出货量约 22 万台,以此计算,激光雷达在乘用车和电动车中的渗透率为 0.2% 和 2.1% 或更低。这也意味着到目前为止,激光雷达依旧太贵,成本是摆在激光雷达规模化量产前的极大障碍。

真正实现激光雷达规模上车,归根结底要突破技术壁垒和技术的可发展性。在未来尚不清晰的当下,激光雷达厂商确实也承担着很大的压力。

04、加速内卷

作为全球最大的新能源汽车市场,中国车企和自动驾驶开发商对于激光雷达的需求可以说非常旺盛,并且随着终端市场份额的激增,激光雷达市场也随之更受青睐。

然而,“激光雷达公司基本上都在烧钱”的论调至今仍萦绕在这一领域上头,国内包括禾赛科技、速腾聚创、图达通在内的一大批玩家,目前也都处在这个现状之中。

2023年开年,禾赛科技正式登陆纳斯达克,拿下“国产激光雷达第一股”的称号,然而根据禾赛招股书及官网数据显示,2019年、2020年、2021年、2022年其净亏损分别为1.20亿元、1.07亿元、2.45亿元、3.008亿元,同期其毛利率也逐年走低,分别为70.3%、57.5%、53.0%和39.2%。

造成毛利率降低有两个主要因素,其一,是因为禾赛的主营业务从过去的自动驾驶转向了前装量产,这是两个完全不同的市场。其二,市面上具备量产能力和已经开启交付的激光雷达公司数量逐步增加,对于车企来说,供应商的可选择项也越来越多,产品的价格也有一定程度的下滑。

整体来看,在整机环节,由于短期主机厂降本压力、定点竞争激烈,激光雷达企业毛利普遍承压。激光雷达厂商也不得不加快量产以及对内部模块进行设计简化和芯片化实现的方式来实现降本。

只是在一切发展成熟之前,激光雷达厂商可能还需要坐上较长一段时间的冷板凳。

05、是否“一定要上车”?

根据Yole Intelligence发布的《2022 年汽车与工业领域激光雷达应用报告》中显示,2021年,全球用于汽车与工业领域的激光雷达出货量预计达30万台,市场规模高达 21 亿美元,相较 2020 年增长了18%。其中,地形测绘仍是激光雷达最大的应用领域,占据60%的市场份额;紧随其后的是工业领域,占据27%的份额;无人驾驶出租车、ADAS(高级驾驶辅助系统)、风能和国防等领域占据剩下的13%。

随着汽车智能化变革的推进,以及高级别自动驾驶技术的发展,这种情况很快将发生改变。首先,在量产乘用车领域,激光雷达正在加速大规模“上车”。

根据Yole预测,汽车ADAS激光雷达市场将在未来5年迎来飞速增长,年均复合增长率高达73%,到2027年,ADAS激光雷达市场规模将从2021年的3800万美元增至2027年的20亿美元,成为激光雷达行业最大的应用领域。与此同时,无人驾驶出租车市场也将以28%的年均复合增长率增长,到2027年市场规模将从2021年的1.2亿美元增长至6.98亿美元。

可以看到,未来自动驾驶汽车将成为激光雷达的最大出货领域。但从目前来看,工业与测绘仍在激光雷达的应用中占据相当多的市场份额,另外激光雷达在智慧治理、智慧物流等领域同样应用广泛。对于一些企业来说,在大规模上车进程发展不及预期的当下,是否可以选择先发展工业市场?

关于激光雷达是否一定要上车问题的讨论中,业内人士提出,是否可以参考“单车智能+车路协同”的方式有效提升自动驾驶安全性,未必一定要上车?这都是值得探索的问题。

激光雷达市场尚未成熟,行业正处在混沌的百家争鸣时期,关于激光雷达是不是一定要上车,以何种方式上车尚且存疑。可以确定的是,中国激光雷达厂商在全球市场的份额已经得到快速提升,未来发展拭目以待。