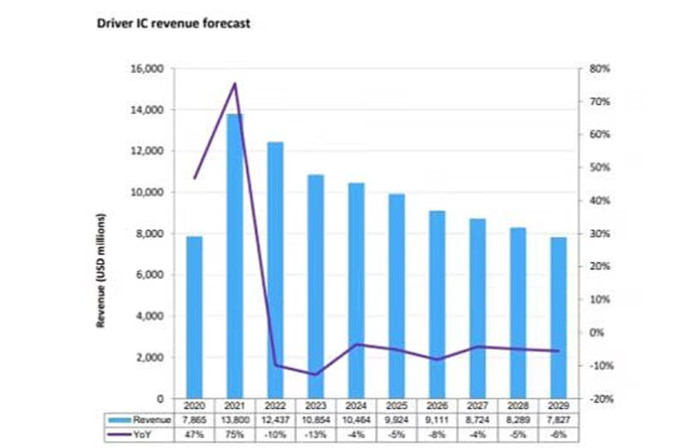

【导读】知名市场研究机构Omdia日前更新了对显示驱动芯片市场预测,展望DDI市场规模去年创出“天量”后,或将持续下滑至2029年,届时市场规模将回落至约80亿美元,仅相当于2020年水平。

这一预测,再次引发了外界对显示驱动芯片市场的关注,稍有商业常识不难理解,如果市场下行周期将以年而非季度为单位,对相关厂商无疑意味着漫长而残酷的“冰河期”拉开帷幕。

显示驱动芯片市场是否“凛冬已至”?对DDI厂商而言,又有哪些机会可以成为穿越周期的“方舟”?

“的确是非常不乐观”

显示驱动芯片市场当前状况,在全球头部厂商经营数据中已经有直观体现。

根据联咏公布的月度营收数据,公司Driver IC业务板块业绩在今年二季度末急转直下,9月营收仅为37.9亿元新台币,较今年前四个月水平已缩水逾50%,股价亦同步“腰斩”,其净存货也从去年末的141.8亿元新台币,大幅攀升至今年年中的188亿和三季度末的171.8亿元新台币。

韩系显示驱动芯片大厂LX Semicon(Silicon Works)三季度也出现营收20.1%的环比跌幅,同比去年下滑约5.3%,与此同时,该公司9月末存货飙升至4483亿韩元,同比去年末时点大幅增长122.9%。

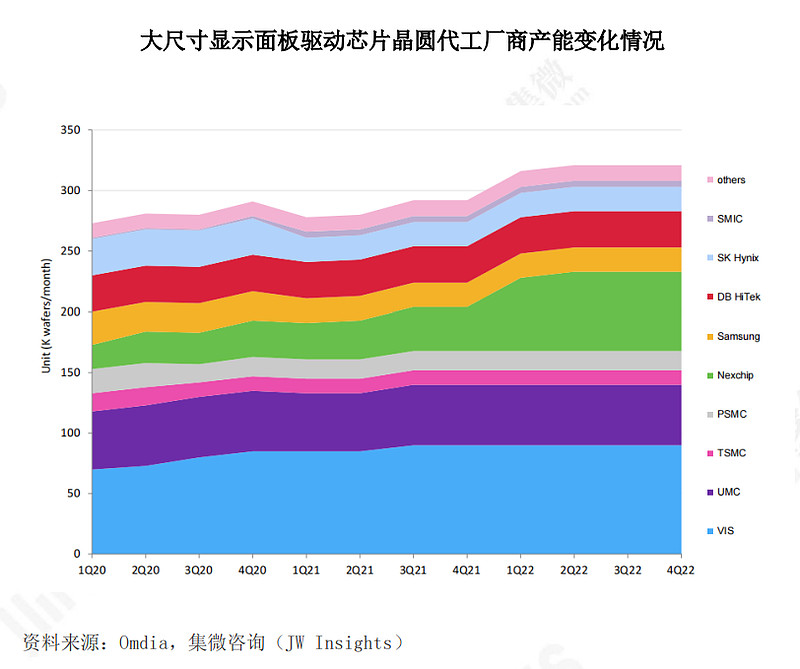

随着设计公司经营形势变化,投片量调整也已开始波及代工环节,研究机构TrendForce所统计的全球前十大代工厂二季度营收中,力积电(PSMC)是唯一一家出现环比营收下滑的厂商,占据其业务相当比重的消费性DDI订单下滑正是一大原因。从后续公布的月度数据看,力积电三季度营收不但延续环比下滑态势,9月单月营收甚至已同比转跌0.38%,转产电源管理芯片等策略显然未能抵消显示驱动芯片这一营收支柱的动摇,另一显示驱动芯片代工大厂世界先进(VIS),9月营收同比下滑11.5%,三季报显示大尺寸面板显示驱动芯片代工收入骤降。

而在大陆厂商中,部分已上市的显示驱动芯片设计公司已发布三季度财报,从中亦可窥见市场环境变化的影响。某家显示驱动芯片处于国产品牌领先群的厂商三季度营收同比下降约13%,环比上季亦出现两位数百分比降幅,在营收下滑的同时,当季末时点存货则较年初增长逾100%,资产减值损失同比飙升逾500%,主要为当期计提存货备抵增加所致。

值得注意的是,计提存货备抵增长,通常意味着期末存货项目可变现净值较存货账面成本的落差有进一步拉大,折射出当前下游消费市场的压力。

集微咨询资深分析师王永攀在接受采访时表示,基于对部分公司情况的了解,当前市场环境确实非常不乐观,相对高端的AMOLED驱动芯片价格尚具韧性,而LCD显示驱动芯片去年市场最火爆阶段曾涨到2美元,如今价格已回到了接近2020年行情爆发前的水平。

除了价格压力,王永攀还提示需留意相关厂商“量”的挑战,由于下游面板厂商减少采购,部分企业库存周转被动放缓,存货被垒高到“非常惊人”的水平。

无独有偶,前述上市公司在投资者交流活动中也表示,“公司多数产品的销售价格目前均维持稳定,三、四季度的业绩,都不是价格变动的因素,主要是量的波动”。

如果说下游消费量、价同步萎缩是对显示驱动芯片市场的“第一击”,那么芯片厂商的反应则可能进一步加剧周期波动,前述公司就透露,“部分新设企业只重实现销售,不重盈利”对产品毛利率带来竞争压力。

另据台媒报道,显示驱动芯片相关中国台企在减少投片、协商代工封测价格折扣的同时,相互之间的价格战风险也已浮现,不少中小DDI公司价格已跌破底线,联咏和其他头部厂商不排除也将跟进以消化天量库存。相比之下,大陆厂商当前尚有“定力”,一位行业人士就向集微网透露,大陆DDI代工厂尽管也进行了报价上的一定调降,但“没有那么多砍单”。

不过尽管局部品类、局部区域市场显露韧性,但显示驱动芯片市场整体上依然面临严峻挑战,尤其令人担忧的是,此前两年景气期积累的财务盈余及新入场资本,在周期新阶段可能反而拖长或加剧厂商间“厮杀”烈度。

毛利率“新常态”是大陆厂商机会

在日前举行的三季度业绩说明会上,联咏总经理王守仁预估,今年最后一个季度公司营收有望大体持平,然而毛利率继续下滑,或探两年来新低点。针对库存问题,王守仁表示,联咏已严格控管投片量,有效降低库存水位,预期第四季存货金额会进一步下降。

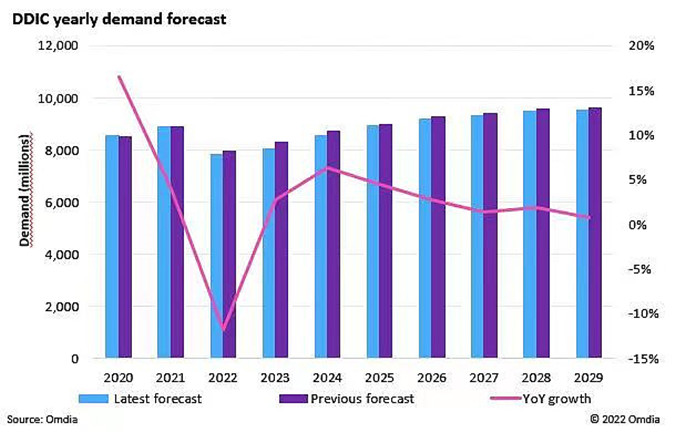

作为领导厂商,王守仁代表联咏给出的判断颇具代表性。从“量”的角度看,尽管当前下游电视、手机厂商依然尚未从库存去化泥潭中“上岸”,但其影响预计也不会超过数个季度,展望中长期,市场对显示驱动芯片的需求仍然呈现上行趋势,前述Omdia报告亦预测,DDI年消费量将在今年跌破80亿颗大关后,从2023年起出现恢复性增长,2026年后有望创出新高。

(Omdia对显示驱动芯片总体需求量预测)

但从“价”的角度看,由于供需格局翻转,显示驱动芯片毛利率或将较2020年之前本就偏低的水平进一步下探,进入“新常态”。

正如上文所述,此前两年景气期DDI赛道不仅在位厂商积累了大量财务盈余,新进入者也获得大量资本加持,在LCD驱动芯片领域,大陆地区设计公司和代工厂正在快速获取市场份额,OLED领域,同样有多家大陆厂商已崭露头角。

景气周期拐点后,新老厂商均开始感受到市场的“寒意”,一位行业专家甚至向集微网预测,“国内十来家显示驱动公司,未来两三年内,死掉一些,应该不算夸张”,不过即便经历了这样的供给侧出清,市场竞争格局未来也很可能较2020年前更为“拥挤”,更多的品牌芯片设计公司、更大的代工封测产能供应,意味着市场,特别是占据需求量主体的LCD显示驱动市场长期处于供需宽松乃至过度宽松状态,对产品价格和毛利率或将形成长期抑制。

(代工产能变化情况)

面对上述挑战,产品结构升级无疑是海外优势厂商的优选策略,联咏总经理王守仁就表示,明年(2023年)持续看好OLED相关产品持续发酵,不仅在手机渗透率提升,在笔电、平板、电视也都有客户导入,车用TDDI也有机会成长,其他如VR/AR显示器驱动IC,高阶4K 120HZ与8K的电视SoC,以及ASIC都有不错的成长空间。

王守仁所列举的细分赛道,共同特点是具有更高的技术与商务壁垒,从而具有更好的毛利表现,不过考虑到新的玩家不断涌入,这些细分赛道的“红利”恐怕也很难长期延续。

OLED领域,已有多家大陆设计公司打入中小尺寸AMOLED驱动芯片市场,本土代工厂目前也正积极突破,例如中芯国际公告显示,公司已布局28纳米高压显示驱动工艺平台研发,主要应用于AMOLED高端驱动产品,基于28HKC+平台,已完成平台全套高压、中压、低压器件和低漏电SRAM开发,工艺可靠性验证顺利推进。

可以想见,在大陆厂商进入高端显示驱动芯片市场并站稳阵脚后,相关产品毛利率或也将出现快速回落,传统优势韩系、台系厂商在成本结构竞争的“新常态”下,可能将面临更为严峻的考验。而反观大陆厂商,在低毛利下形成适应性的成本结构,可以说是大陆制造业崛起长期以来的“法宝”,在产品升级之外,与海外厂商“相持”并最终“逆袭”,需要本土厂商更充分发挥这一禀赋。

结语

在令人目眩神驰的超级景气后,显示驱动芯片市场正重归原点,甚至随着供需格局的深远变化,将进一步下探利润水平的“新常态”,这一过程对设计、代工厂商而言,无疑意味着严峻的挑战。

但与此同时也应该看到,这一“新常态”的背后,是大陆面板产业链在全球产业版图上的进一步扩张,位处上游的本土显示驱动芯片厂商,则有可能借助成本结构和协同效率的潜在优势,打造穿越漫长周期的“方舟”。

作者:爱集微APP,来源:雪球

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: