如果说,2018年被动元器件代理商说得最多的词是“缺货”和“涨价”。那么,2019年“去库存”和“降价”则是他们的口头禅。年中,包括MLCC、电阻在内的被动元器件的价格已经回落到涨价前的水位以下,部分器件的跌幅甚至达到了20%,看涨时期积压的库存也在慢慢消化。

不过,自2019年9月底业内又出现MLCC涨价的消息,电容器的货期也开始拉长。而最近,电阻行业也传来涨价的声音。这是否代表着被动元器件新一轮涨价潮将来临?《国际电子商情》根据最新的被动元器件市场的动态做了分析。

此次电容涨价,不排除蓄意炒货行为

日前,一位业内采购人士对《国际电子商情》表示,不排除此次MLCC涨价缺货消息是有人蓄意炒货。他反应说:“期间很多客户找我来询价,但并没有真正下批量订单。虽然终端客户有下一些小料的订单,但是没有什么大动作。”

2019年下半年,电容市场已经基本恢复理性。他表示,“目前,代理商、原厂的MLCC库存已大致消化完毕,出现小幅度涨价的情况,是很正常的现象。在短期内MLCC会有一波冲高,但不会持续太大。藉由此次机会,夸大产能吃紧的程度,这样炒货的意义不大。”

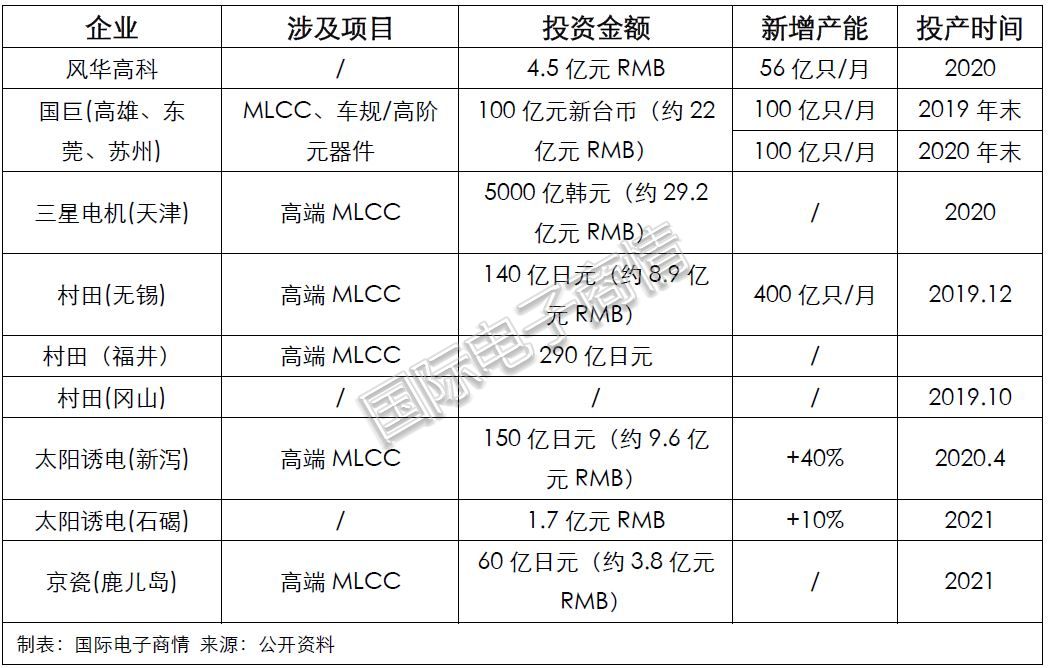

近年来,全球MLCC大厂都在积极扩产。以日韩系厂商为例,村田、太阳诱电、TDK、三星电机2018年纷纷对外公布扩产计划。除了这四家原厂之外,华新科、风华高科、国巨、京瓷以及村田均有相应的扩产计划。

他认为,此次厂商不会囤太多货。MLCC大厂和代理商的库存已回归正常水平,价格已逐渐稳定不再下跌,未来MLCC的价格将平稳上涨,但不会起太大的波澜。

电容市场竞争格局将发生改变

此前,因MLCC供需不平衡导致的蝴蝶效应,促使电容产业的市场竞争格局在悄然生变。在2017年MLCC涨价之前,厂商对扩产MLCC持谨慎的态度。随着MLCC市场景气度提升,2018年被动元器件巨头陆续新增MLCC产能,新产线的达产时间集中在2019年末至2021年之间。

值得注意的是,日韩系厂商更关注的是高端MLCC产品,新增的部分产能并不会直接影响中低端MLCC市场。在接下来的几年内,随着大量高端MLCC产品投产,将会促使电容产业的市场竞争格局发生变化。

制图:国际电子商情 数据来源:公开资料

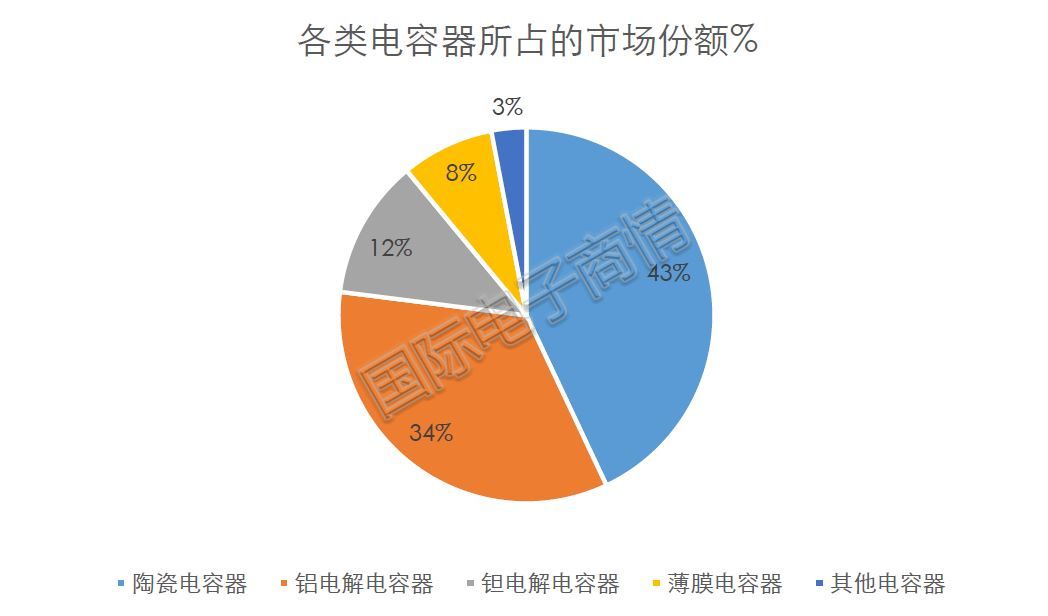

数据显示,陶瓷电容器(单层陶瓷电容器<SLCC>、片式多层瓷介电容器<MLCC>、引线式多层瓷介电容器)占比约为43%,铝电解电容器约为34%,钽电解电容器约为12%,薄膜电容器约为8%,其他电容器约为3%。高端MLCC的大量投产,将进一步提升陶瓷电容器的市场份额。电容市场新的竞争格局的正在产生。

电阻频传涨价风声,但该趋势仍待观察

2019年,电阻的价格经历了滑铁卢。上半年,罗姆半导体(北京)有限公司设计中心所长水原德健在接受《国际电子商情》的采访时称:“中国电阻市场将呈现横向波动的局面。横向波动,即:小范围内波动,不会明显的向上或者向下走。”同时,他也认为,车载市场对电阻的需求将持续增加,对以车载市场为主的供需担忧还会继续。在原材料方面,基板和载体胶带等的供应需要特别关注。

Viking光颉科技业务副理朱慧娟从库存的角度来解释:“电阻正在库存消化阶段,如果主要大厂的价格不做大幅调整,在库存消化完之前,电阻的价格将基本维持在高于2017-2018年的价格水平上。”

陶瓷热敏电阻的重要原材料高精度钛氧化物已经两年保持20%左右的增长。TDK电子大中华区保护和压电元件产品市场部资深经理张浩称,虽然电阻元器件的价格不会有这么大的涨幅,但是仍不排除其价格上涨的可能性。

近期,业内又频传来电阻涨价的消息。据台媒报道,芯片电阻因库存锐减,而订单需求又过多,部分企业采取暂停接单与涨价的方式来抑制订单量。不过,截至发稿日(2020年1月9日),国巨尚未公布书面涨价通知,因此该趋势仍待持续观察。不过,随着5G市场的应用进一步被释放,对电阻的需求将增加。

未来哪一类电阻的需求将更大?

5G时代对电阻器的规格和性能也提出了新的要求,驱使电阻器朝“小型化、高可靠性、高稳定性”方向发展。

水原德健表示,为适应电路集成化、平面化的趋势,未来片状电阻器的需求将明显增加。同时,大型通用贴片电阻器未来也将向大功率、高可靠性、高附加值的电阻器方向发展。

另外,随着新能源汽车、智能汽车进一步普及,车用电阻的需求也将越来越大。在车用电阻中,无论是插件电阻类型,还是贴片电阻类型,其需求都会显著提升。特别是在汽车电池管理BMS系统中,分流电阻器的应用更加精密化,未来的地位将越来越重要。

2020年以后,车载和通信方面的需求将会增加,各电阻厂商将密切关注这些市场的动向。IoT时代对于高可靠性、高精度电流检测的需求将持续高涨。应用于汽车、物流、矿业探勘、煤矿监测、安防、RFID标签卡领域的传感器市场将增长较快,电阻将为这些传感器提供稳定的精密度和温度系数。

回顾2019年,被动元器件代理商的表现如何?

2019年上半年,《国际电子商情》统计了2018年代理商的被动元器件的销售业绩,并整理出了TOP 3企业。其中,信和达约35.1亿元,南京商络约30.07亿元,天河星约25亿元。除了TOP 3企业之外,预计还有7-8家代理商的被动元器件销售额突破10亿元,如贞光科技(11亿元)、吉利通(10.4亿元)、苏州荣采(>10亿元)、首科(>10亿元)等等。(以上均针对被动元器件的业绩)

对此,南京商络董事长沙宏志表示,2018年业绩佼佼者多为规模较大的代理商。大代理商的货源供应相对充足,他们掌握原厂所倚重的核心客户,并与原厂有较好的合作。即使在供货非常紧张的情况下,原厂为了通过大代理商来服务好客户,仍然会为其提供相对较充足的被动元器件货源。

实际上,不只是被动元器件代理商,甚至是整个元器件代理商,均受到了多重因素的影响,其中包括:国际贸易关系、上游原厂缩减代理商、市场需求减少以及供应链库存位较高等客观因素。即使是大代理商,也不一定会有很好的市场表现。最近《国际电子商情》在与多家分销商交流时,大家纷纷表示,2019年的销售额未达预期。也有分销商认为,2019年整体分销市场的业绩表现比预期的低20%左右。

同时,以TI为首的原厂开始摸索直销模式,进一步缩减代理商的数量,给整个分销行业一个警醒。唯样商城运营总监唐培钿解释说,TI的直销布局多年,线下技术支持服务触角下沉,线上销售渠道搭建基本成型,“砍”代理商的条件成熟。“取消安富利、文晔和世平的代理权,却保留Arrow这家线上目录分销商巨头。再加上,不少原厂及大代理商都自建线上销售平台,开设天猫旗舰店、1688店等,意味着上游原厂及代理商正从线下慢慢转向线上。”他说。

不过,小批量线上目录分销依然受到原厂重视,虽然元器件电商数量多且杂,包括代购类、平台型、自营现货类,授权代理类、小批量自营等,但是不同电商模式的性质也不同,各自的发展出路也不同。能否可持续发展,取决于模式是否符合市场需求、营销是否能够积蓄到庞大可转化的“流量池”。

回顾被动元器件代理商在2019年的表现,唐培钿引用美剧《致命女人》中的台词“一起比惨,痛苦减半”来形容。他认为,2019年的被动元器件市场的整体业绩与2018年基本持平,不过这个趋势不会持续太久,2020年底极有可能会触底反弹,迎来新的增长点。

本文为《国际电子商情》2020年1月刊杂志文章,版权所有,禁止转载。免费杂志订阅申请点击