当前全球市场的状况并不乐观,在消费电子产品需求下滑的影响下,存储芯片的价格与需求双双下滑,、SK海力士等存储芯片厂商均受到了影响。但在不利的市场状况下,并未影响的决心,他们在工厂方面仍在大力。

本文引用地址:

外媒最新的报道显示,今年前三季度在工厂方面已完成329632亿韩元的,其中工厂方面的投资高达291021亿韩元,折合约219.55亿美元,占到了全部工厂投资的88%。

不过从数据来看,虽然三星电子在半导体工厂方面仍在大力投资,但他们今年前三季度的投资,其实不及去年同期。去年前三季度,三星电子在工厂方面完成334926亿韩元的投资,半导体工厂方面的投资为29.99万亿,占到了全部工厂投资的89.5%。

目前三星芯片业务压力很大

今年三季度,三星的智能手机工厂利用率为72.2%,创下历史新低,比去年同期的80.3%下降8.1个百分点,意味着今年第三季度10条生产线中只有7条在运行。同时,这也是自2010年三星开始单独披露智能手机工厂利用率以来的最低水平。

而这种情况则正是由于全球需求下降导致库存积压造成的。据悉,三星目前的库存资产达573198亿韩元(约3072.34亿元人民币),比2021年底41384亿韩元增长38.5%。其内存DRAM、NAND闪存和IT产品的库存资产为16万亿韩元。

值得注意的是,近两年Exynos系列移动处理器因性能问题一直未获自家旗舰手机大量采用,即将推出的Galaxy S23更是将全系标配高通骁龙8 Gen 2处理器,可能今后Exynos处理器只会搭载在三星的中端旗舰上 —— 这将严重冲击三星IC设计部门,而IC设计部门为芯片业务最大客户,故也拖累芯片部门。

最新的高通骁龙8 Gen 2采用了台积电4nm工艺,虽然此前将上一代骁龙8 Gen 1的订单全部委托给三星电子,但从去年下半年开始转给台积电。业界认为是三星4nm制程的低良率导致了高通的转向。

但高通公司CMO Don McGuire表示对于“3-nano和2-nano代工利用计划”,将继续与三星代工保持合作关系。

之前采用三星8nm代工安培GPU芯片的英伟达,这一代GPU也全部交由台积电5nm代工,这两个厂商可以说是三星这几年来芯片代工业务上的最大客户,现在都纷纷逃离了三星转投台积电。

不过这两年三星其实还有一个大客户,那就是谷歌。三星和谷歌的合作一直很紧密,之前谷歌的两代Tensor芯片都是由三星代工,不过谷歌的手机芯片说是自研发,但其中有很多三星的技术,几乎可以说是三星的Exynos旗舰芯片的衍生产品,只不过加入了谷歌自己的AI技术和算法,在芯片设计上,几乎都是直接用的三星Exynos芯片。

现在看来谷歌的Pixel 8手机系列会率先使用三星的3nm工艺生产芯片。谷歌明年Pixel 8系列会用上名为Tensor G3的芯片,除了芯片架构几乎来自于三星Exynos 2300之外,同时还整合了三星Exynos 5300G基带芯片。

三星希望利用3nm制程赶超台积电

与前几代制程使用FinFET技术不同,三星使用的Gate-All-Around(GAA)电晶体技术,使新开发的首代3nm制程可以降低45%的功耗,效能提高23%,并减少16%的晶片面积;第二代3nm制程则使功耗降低50%,效能提升30%,晶片面积减少35%。

三星电子计划2023年推出第二代3nm工艺,并于2025年开始量产2nm,进一步要在2027年推出1.4nm工艺,这一技术路线图于10月3日在旧金山首次披露。 三星将通过超微细加工技术(ultra-micro fabrication process technology)和积极的投资来提高其代工业务的竞争力。

在过去的两三年里,三星一直专注于开发超微芯片制造节点,与台积电展开激烈角逐,争夺全球第一批量产3nm芯片的称号。不过,就市场份额而言,因为台积电凭借其压倒性的产能,在占代工市场一半以上的传统/定制工艺领域占据主导地位。(传统工艺是指较成熟的节点,例如已标准化的10nm、14nm、28nm、65nm和180nm)

要消化研发和部署3nm工艺需要耗费巨大的成本,其次由于3nm是一个完整的工艺节点,其工艺的风险性还是比较高的,尤其是良品率的控制上,更存在诸多不确定因素。如此一来,不仅芯片设计周期要延长,还可能面临着多次流片、多次修改才能定片的尴尬。因此,三星现在正将其战略重点转移到加强传统和定制化工艺,以削弱台积电的主导地位。

三星计划加强对用于制造汽车芯片和射频芯片的8nm节点的投资,明年将产能比2019 年扩大1.5倍;在图像传感器方面,除了现有的28nm工艺外,还将引入17nm工艺用于高级图像传感器。

同时,三星还将强化定制程度较高的特殊制程,因为这部分客户的粘性较强,具备长期发展潜力,其中还不乏大客户。其代工部门计划到2024年将传统和定制节点的数量增加10个或更多;到2027年,三星的传统/定制工艺产能将比2018年增长2.3倍。

三星将代工作为主要驱动力

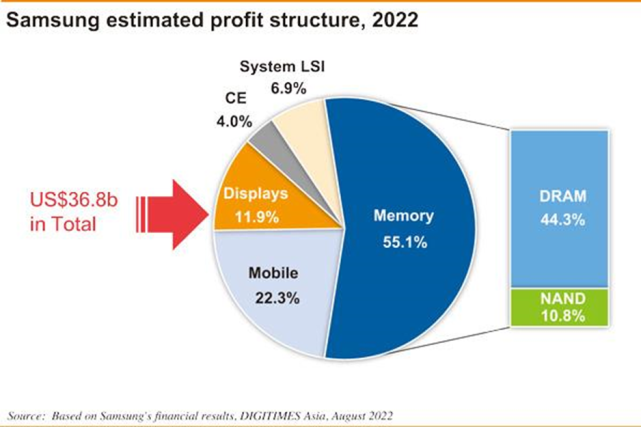

在2022年三星的收入预计将达到2400亿美元,其中近40%将来自其移动通信部门,约30%来自半导体,存储器是半导体收入的主要组成部分。

在盈利能力方面,内存部门占集团收入的比重超过50%,而占其收入近40%的移动部门仅贡献了22%的利润。对于三星来说,内存是集团的“生命线”,但标准内存业务易受经济波动影响,同时美光、长江存储、铠侠表现强势,都是影响其盈利能力的重要因素。

自2022年年中以来,全球经济一直在走向低迷,DRAM需求受到背刺。预计DRAM需求要到2023年年中才能恢复,而NAND甚至要到2023年年底才有机会恢复供需平衡。同时手机业务增长乏力,因此三星不想过分依赖内存业务,押注System LSI业务似乎是合理的。

三星超过80%的System LSI收入来自代工服务,这一事实也表明三星希望推动代工业务的发展,并为公司贡献更多的利润。

就三星半导体部门的资本支出而言,主要专注于代工业务的System LSI部门在过去两年中其市场份额从16%上升到约25%,现在正朝着40%的方向发展。在代工资本支出方面,三星与台积电的差距也正在缩小,目前台积电的资本支出是三星的2-2.5倍,低于之前的三倍。

三星目前的业务来自高通、英特尔和英伟达,三星在3nm GAA技术方面的领先地位也将使其有机会增加代工市场份额,另外三星在第四代DRAM技术中早期引入EUV设备对于积累IP也具有很高的价值。

但就EUV产能而言,台积电大约是三星的3.5倍。不过,台积电的客户多达1000家,而三星的代工业务只有约150家客户,双方从实际来看,并不是同一水平的竞争对手,在可预见的三到五年内,三星将很难与台积电进行正面交锋。

10月初台积电总裁魏哲家在法说会上表示,由于持续的机台交付期问题,客户对3nm的需求已经超越台积电的供应量,明年将满载生产,预估明年3nm营收占比约为4-6%。同时,台积电预计2023年先进制程,特别是7nm/6nm芯片的产能利用率会下降,幅度大概在10%-20%。

因为缺芯加剧,晶圆代工领域受到了极大关注。英特尔也将芯片代工作为重振芯片业务的一部分,将现有芯片工厂现代化以及建设新工厂。今年英特尔代工业务日前取得了一个重要进展,联发科成为旗下IFS代工业务签约客户,将首发为联发科打造的16nm工艺。

随着芯片尺寸逼近物理极限,芯片制程推进十分困难,“摩尔定律失效”不断被行业提起。尽管如此,台积电、英特尔、三星等巨头不会放弃对3/2nm甚至1nm的先进制程研发,这场竞赛更将影响未来代工市场的走向。