同比2018年的排名,2019年信和达依然独占鳌头,天河星由第三位上升到第二位,2018年并未纳入排名的苏州荣采和首科电子于2019年位列第四和第五位。除此,超利维、贞光科技冲进前五的潜力非常大,吉利通2019年被动元器件营收约6.4亿元,发展前景亦可期。

营收下滑及应对之策!

据《国际电子商情》调查,绝大多数被动元器件代理商2019年营收都出现了下滑,而这跟2019年半导体产业大环境、中美贸易战以及被动元器件供需波动周期相关联。

首先来看半导体大环境。据世界半导体贸易协会(WSTS)报告称,2019年全球半导体市场规模为4120亿美元,较2018年的4690亿美元下降了12.1%。全球TOP10半导体厂商——英特尔、三星、美光、SK海力士、博通、高通、德州仪器、意法、铠侠、恩智浦等年营收均出现负增长,最严重的负增长32.6%,最轻微的负增长0.7%。

在这样的背景下看被动元器件代理商营收排名会更加宏观、理性。日前,全球电子元件行业协会(ECIA)也公布了一组被动元器件的数据:2019年全球被动元件(容阻感)销售额约为277亿美元,较2018年下降了13.7%,总出货量约为5.4万亿颗,同比下降了27.7%!行业颓势、贸易摩擦,外加周期性低谷的影响,被动元器件代理商营收下滑乃情理之中。

回顾过去,2017年-2018年是被动元器件数十年难得一遇的“繁荣期”,原厂和分销商营收表现都非常乐观,但自2018年Q3开始,在行业周期性调整和贸易战的叠加作用下,以MLCC、芯片电阻为代表的被动元器件开始供过于求,价格陡降,绝大多数被动元器件代理商年度营收遭遇了“滑铁卢”。

据了解,个别代理商因提前做了产品线布局,使得2019年营收几乎与2018年持平。也有代理商在2019年业绩下滑明显之时引进了保险丝、MOS管等产品线作为代理线补充,紧抓时机缓解了受创伤的程度。在应用端,被动元器件代理商普遍看好5G基站及5G周边产品的市场机遇。

企业在应对价格周期性波动的策略上各有不同,大致有以下几种方式:(1)根据实时行情波动,同客户和原厂三方协调,最大限度地满足客户的生产需求;(2)发力新兴潜力市场,紧抓存储、射频等产品缺货涨价的机会,拓展公司的营收来源;(3)力保有质量的客户在订单交付、价格上给予强有力的支持,争取长期合作机会;(4)关注客户订单变化,针对客户需求及时调整备货思路、减少库存等;(5)加速库存周转率、加速回款、保证健康的现金流。

被动元器件竞争格局如何?

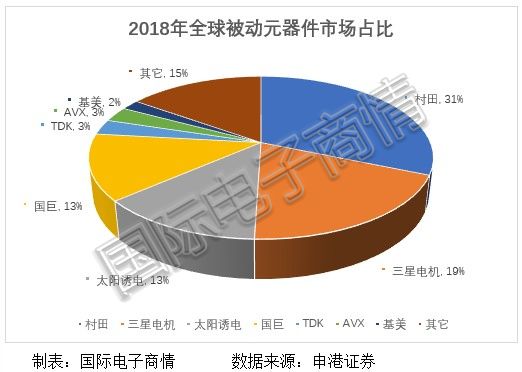

在全球被动元器件竞争格局方面,目前按照市场份额和技术实力可分为三个梯队:日韩企业(村田、三星电机、太阳诱电、TDK、京瓷)具有较强优势,在全球范围内处于第一梯队;美国、中国台湾地区企业(KEMET、AVX、国巨、华新)总体处于第二梯队;中国大陆地区企业(风华高科、宇阳科技、火炬电子与鸿远电子)则处于第三梯队。

据申港证券数据显示,2018年全球MLCC市场排名前四的企业为村田、三星电机、太阳诱电和国巨,前四名市占率达 76%,处于寡头垄断格局。不过,2020年国巨成功收购基美(KEMET),超越太阳诱电成为全球市场规模排名第三的被动元器件厂商。少数原厂寡占的高集中度格局,给代理商带来不小的市场竞争压力。

打入汽车电子、工业控制和医疗电子等高利润市场,是排名靠前的被动元器件厂商共有的目标,目前村田、TDK、太诱、三星电机等已占领高端市场先机,国巨收购基美同样旨在高中低端全线布局,而中国大陆被动原厂仍需持续发力,在规模和技术积累上不停追赶国际友商。

疫情挑战“突如其来”,2020前景仍乐观!

2019年半导体行业颓势尚未完全恢复,2020年新冠疫情又让其陷入危机。因中国年初开工不足及3月中旬起全球被动元器件制造重地——东南亚相继“封国”“封城”的限制,MLCC和芯片电阻曾一度涨价50%-100%。

疫情带来的最大挑战在于需求端。生产需求不旺盛,制造业出口下降,外加美国在关键物料上对中国相关制造企业管控或断供,导致相关客户遭受重创,被动元器件代理商遭受到“连坐”影响。

受访企业表示,截至目前,元器件的产能、交期和价格开始趋予稳定,但来自客户的需求仍不是很旺盛,下半年关键得看国家经济刺激政策是否见效。总的来说,2020年的业绩充满不确定性,初步判断可与2019年持平。

有受访企业预计2020年被动元器件整体价格仍呈下行趋势,总需求受“疫情、贸易逆全球化”等影响,Q4前看不到大的恢复,特别是传统消费电子需求(新兴需求还不能完全弥补下滑缺口),因此在供需上,排除个别市场和物料,今年整体会供大于求。产能方面,除国产化的积极影响外,整体产能增加偏保守。

在市场应用方面,受访者看好“万物互联、5G建设、云服务、基站、新能源”等后续的发展。在竞争格局方面,国产元器件的领头羊作用将不容忽视,受访者看好存储如兆易创新、长鑫存储、长江存储、紫光存储等企业,晶振如泰晶、惠伦等企业的持续发展。

截至7月中旬,东南亚国家的疫情初步得到控制,三星电机、村田等日韩被动元器件巨头的产能逐渐得到释放,MLCC、芯片电阻等产品价格也开始回归理性。如三星电机海外工厂陆续复工,目前总产出已大增约25%,且价格比国巨等台厂低10%-50%,业界已经传出国巨为此降价两成以保订单,预计下半年被动元器件“降价抢市”的现象会常态化。

展望未来,在新基建的带动下,5G基站、汽车、工业、物联网、光模块等需求将稳升,另外消费电子如5G手机、笔记本电脑、Wi-Fi和电源类需求也很强劲(5G手机被动元件用量较4G增长20%-40%,5G基站用量更是翻倍,目前订单能见度已到Q3末)。在价格波动方面,随着疫情好转及被动元器件巨头产能释放,上半年的涨幅将被“回吃”一部分,下半年整体价格呈趋稳态势。代理商当把握新市场商机,为业绩回弹做好准备!

关联阅读: