股东大会高票表决通过拆分上市议案

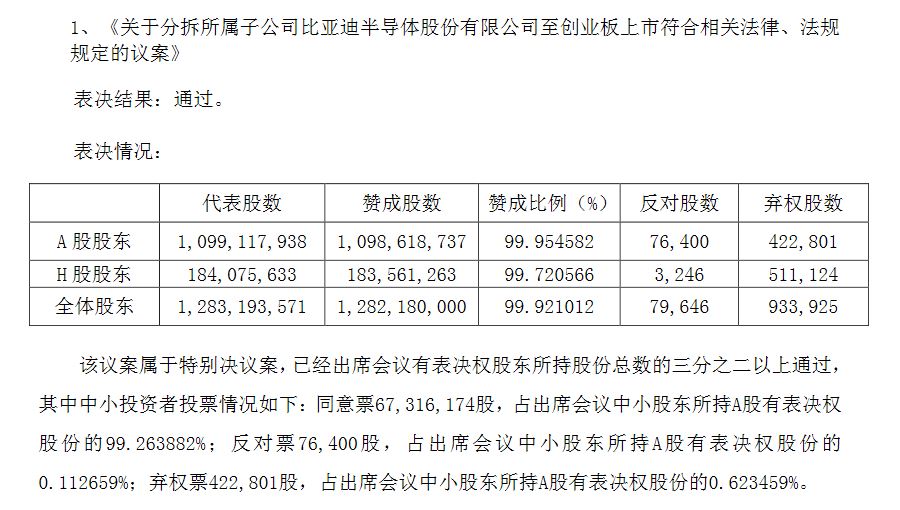

根据公开公告显示,6月16日上午比亚迪股份有限公司召开2021年第一次临时股东大会。该会通过现场投票和网络投票相结合的方式,针对“拆分所属子公司‘比亚迪半导体’至创业板上市”的11项相关议案进行了表决。最终,所有议案均高票通过,这意味着比亚迪半导体公司的上市进程再近一步。

17日比亚迪盘中大涨,截至早间10点涨逾6%。

时间倒回一个月前。5月12日比亚迪股份曾发布公告称,比亚迪股份拟将控股子公司比亚迪半导体分拆至深交所创业板上市。尽管拆分后比亚迪股份仍将维持对比亚迪半导体的控制权,但由于拆分后的子公司拥有高度独立性,有助于其充实资本实力、增强风险防范能力,进而提升综合竞争力及盈利能力,把握中国半导体产业崛起的机遇,建立独立的资本市场平台和市场化的激励机制,激发公司活力,助力业务不断做大做强。()

资料显示,比亚迪半导体从事功率半导体、智能控制IC、智能传感器及光电半导体的研发、生产及销售。2002年进入半导体领域;2005年开始研发IGBT;2007年进入MCU领域,截至2020年9月MCU芯片累计出货突破20亿颗;其车规级LED光源累计装车超100万辆,在汽车前装市场上位居中国第一。未来,比亚迪半导体将以车规级半导体为核心,同步推动工业、家电、新能源、消费电子等领域的半导体业务发展,致力于成为高效、智能、集成的新型半导体供应商。

比亚迪半导体估值达300亿

据了解,比亚迪半导体的前身为“比亚迪微电子”,主营业务覆盖功率半导体、智能控制IC、智能传感器及光电半导体的研发、生产及销售,拥有包含芯片设计、晶圆制造、封装测试和下游应用在内的一体化经营全产业链。经过十余年的研发积累和于新能源汽车领域的规模化应用,比亚迪半导体已成为国内自主可控的车规级IGBT领导厂商。

2020年4月,比亚迪发布公告,宣布“比亚迪微电子”重组完成,并更名为“比亚迪半导体”,同时积极寻求于适当时机独立上市。

仅仅在一个月后,比亚迪半导体便宣布完成了A轮融资,拟以增资扩股等方式引入战略投资者,由中金资本、红杉资本等领投。20天后,比亚迪半导体又完成了A+轮融资,且投资方阵容十分强大,包括中芯国际、小米集团、联想集团、SK集团等多家机构企业。两轮融资共计27亿元,引入了超过30家机构的44名投资主体,股东阵容十分豪华。

至于估值,比亚迪半导体的估值也从在两轮融资前的75亿元,直线飙升至300亿元。

虽然外界十分看好比亚迪半导体的发展,但是比亚迪半导体当前的经营业绩却十分堪忧。从2020年的财务数据来看,比亚迪半导体归母净资产为31.87亿元,归属于母公司股东净利润为0.59亿元,归属于母公司股东扣非净利润0.32亿元。

因此,从业绩提升角度,比亚迪股份急于拆分子公司至创业板上市,直接原因是推动比亚迪半导体进一步提速业务发展与技术创新,进而提升比亚迪的盈利水平和稳健性。而未来母子公司分拆或实现“双赢”,有望增强资源配置效率。

责任编辑:Momo