7月30日,晶盛机电发布公告,为更好地落实公司发展战略,强化公司核心竞争力,公司拟与Applied Materials,Inc.(以下称“应用材料公司”)开展合作。

公告显示,公司拟与应用材料公司下属公司Applied Materials Hong Kong Limited(以下简称“应用材料香港”)签署《合资协议》、《增资和认缴协议》,公司与应用材料香港通过向公司全资子公司浙江科盛智能装备有限公司(以下简称“科盛装备”)增资的方式成立合资公司,增资后科盛装备注册资本为1.50亿美元对应人民币金额。其中公司以等值于9750万美元的人民币进行增资,增资完成后持有合资公司65%的股份;应用材料香港以美元现汇增资5250万美元,增资完成后持有合资公司35%股份。

同时,在签署《合资协议》、《增资和认缴协议》时,晶盛机电、科盛装备拟与应用材料公司及应用材料香港签署由科盛装备收购应用材料香港在新加坡新成立的全资子公司Joint Star Holdings Pte. Ltd. (以下简称“新加坡控股公司”)100%股份(以下简称“标的股份”)的《股份购买协议》(该协议包括应用材料公司剥离相关标的业务(以下简称“重组”)所依据的、经各方协商一致的重组计划);

在签署《股份购买协议》的同时,晶盛机电、科盛装备也拟与应用材料公司及其下属公司应用材料(中国)有限公司(以下简称“应用材料(中国)”)、应用材料(西安)有限公司(以下简称“应用材料(西安)”)签署《中国资产购买协议》。

根据上述该等协议,合资公司科盛装备拟合计出资1.20亿美元收购应用材料公司旗下位于意大利的丝网印刷设备业务、位于新加坡的晶片检测设备业务以及上述业务在中国的资产(以下简称“标的业务”),产品主要应用于光伏、医疗保健、汽车、消费电子等领域。标的业务在美国没有资产、运营或人员。

具体而言,应用材料(中国)和应用材料(西安)的有关丝网印刷设备业务和晶片检测设备业务相关的人员、合同、固定资产以及受认可负债等(以下简称“中国资产”)根据《中国资产购买协议》直接转让给科盛装备;应用材料公司将其旗下除中国资产外的晶片检测设备业务合同、专利、商标、人员等资产、受认可负债及业务分拆至新加坡Joint Star Holdings Pte.Ltd.,将其旗下除中国资产外的丝网印刷设备业务合同、专利、商标、人员等资产、受认可负债及业务分拆至意大利新成立的公司Joint Star Italia S.r.1.,并由应用材料意大利和应用材料香港分别持有Joint Star Italia S.r.1.和 Joint Star Holdings Pte.Ltd.的100%股份;再由 Joint Star Holdings Pte.Ltd.收购应材意大利持有的Joint Star Italia S.r.1 的所有股权(上述过程即“重组”主要步骤)。在重组完成后,最后由科盛装备收购该Joint Star Holdings Pte.Ltd.100%股份。

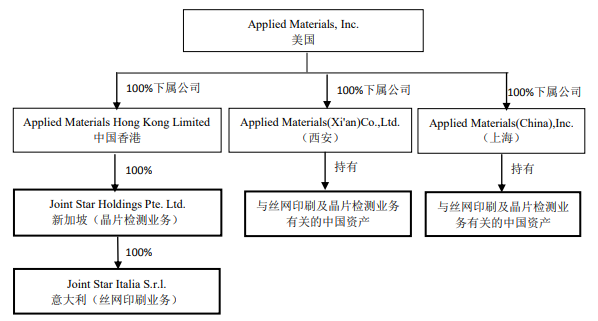

本次交易前标的资产权属结构如下(图表中黑色加粗的部分即为收购标的):

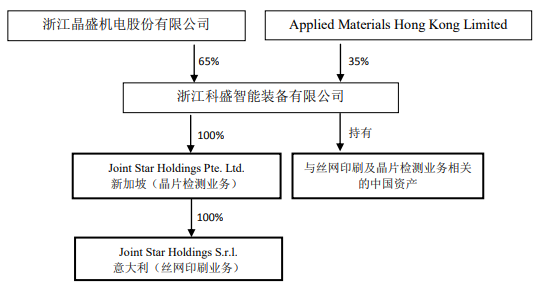

本次交易完成后权属结构如下(图表中黑色加粗的部分即为收购标的):

资料显示,应用材料公司成立于1967年,总部位于美国加利福尼圣克拉拉,于1972年在美国纳斯达克证券交易所挂牌上市。目前在全球19个国家或地区设立超过110个分支机构,拥有员工24000余名,专利14300余项,是全球最大的半导体和显示设备制造商。2020财年应用材料公司营业收入172亿美元,根据美国会计准则净利润36.19亿美元。

晶盛机电表示,公司本次与应用材料公司下属公司合作设立合资公司并收购其旗下的丝网 印刷设备及晶片检测设备业务,有利于更好地落实公司的发展战略,强化公司在光伏领域的核心竞争力,将对公司中长期发展产生积极影响。

封面图片来源:拍信网