【导读】从产能紧缺到产能利用率下滑,行情的急转直下让代工厂遭受了“过山车”式的冲击,在紧缺时代高高在上的代工厂也不得不放低身段、承压前行。

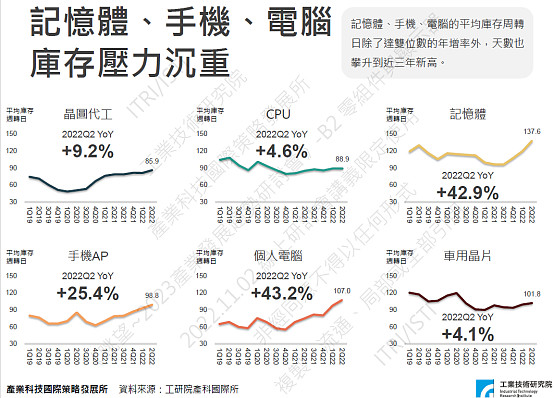

受全球经济下行、库存调整及消费电子需求低迷等多重因素的影响,产能利用率下滑从2022年第二季度就初露苗头,第三和第四季度持续发酵,且由于从终端市场传导至代工厂会滞后半年左右的时间,今年第一季度以来各大代工厂的产能利用率仍在持续下挫。

“周期性”可谓是半导体业逃不过的魔咒,尽管业界预判产能利用率或将在今年第三季度或第四季度回暖,但问题的关键是目前如何抗过步步进逼的“寒潮”?

产能利用率下探至“五成”?

如果说去年产能下滑率还能让代工厂勉力支撑的话,今年第一季度却更让代工厂“心塞”,或将再降一两成甚至有的会下探至五成左右。

联电总经理王石在近期举办的法说会上就指出,去年第四季度联电整体产能利用率降至90%,而第一季度订单能见度偏低,产能利用率将降至70%。力积电总经理谢再居也表示,今年第一季度因受多重因素影响,产能利用率预期将从去年第四季度的70%进一步下滑10%左右。

当然,不同权重的代工厂抗压力不同,且从8英寸和12英寸的产能利用率来看,也是“冷暖不均”。以赛亚调研(Isaiah Research)分析,台积电的产能利用率相对其他晶圆代工厂稳定,其中12英寸先进制程的产能利用率较低,8英寸还是维持相对健康的水平。

至于二三线的晶圆代工厂则可能更加“难熬”。以赛亚调研预计,12英寸产能利用率在2023年第一季度平均落在70~80%,有部分到60%;而8英寸平均落在60~70%,也有部分落在50%左右。

这些“惨淡”数字将直接影响营收表现。台积电也率先承认,受半导体业持续调整库存及季节性淡季的双重影响,2023年第一季度营收为167~175亿美元,将同比下降12.2%~16.2%;毛利率预计下降到53.5%~55.5%。

更让业界“芯”慌的是这一行情或还未见底。有报道称,由于苹果和AMD的订单减少,台积电2023年首季5/4nm工艺节点的产能利用率将降至约75%,第二季度有可能降至70%以下。作为台积电的主要营收来源,5/4nm工艺的产能利用率在第二季度如果进一步下滑,将导致这一工艺的营收进一步降低,如果其他工艺不能有效弥补,其营收在第二季度也就可能继续环比下滑。

当然,由于代工产品类别不同的原因,有些代工厂表现相对坚挺。集微咨询指出,一些专注于功率器件或汽车类代工的厂商因有稳定的需求支撑,受到的影响较小,产能利用率基本在9成之上甚至满载;且IDM大厂可直接根据下游市场来灵活调配自己代工的产能分配,相对抗冲击力较强。

寻求多方“救火”

面对这一“倒春寒”局面,代工厂不得不寻求多方“救火”。

“Cost Down一定会做,至于如何降低成本各家皆有不同,因需求不足,关机是多数会做的选项,也可能延后资本支出,或同步跟客户重新协调等等。”业界人士钱宇(化名)分析。

应对低稼动率,钱宇进一步解释,基本上众所知周的两种方式:一是Cold Shutdown, 二是Warm Shutdown。现阶段据说Warm Shutdown居多,即可能部分设备停机几周,或考量复工的速度暖机不跑货。依据景气循环的状况, 若拖得再长一点就会有无薪假、降薪、裁员的措施出现。在这期间,调整举措依据各代工厂从成本评估效益、订单需求复苏醒的判断与掌控度有所不同。

而从近期台积电鼓励员工的带薪休假、弹性上班的调整,足可见台积电也在全方位“御寒”了。

在与客户协商价格层面,以赛亚调研指出有两种方式,一是采用价格折让(rebate):目前多数晶圆厂的首要策略是跟客户谈多拿产能,再给价格折让,如台积电、联电都有看到这样的情况。二是降价。目前来看中国大陆代工厂的降价情况比较显著,可能是因为政府补助相对高,企业有较高的弹性做价格的调整。而台湾如Vanguard等也有5~10%的价格降幅,据悉三星代工也有部分价格调整。

在这一情形之下,大客户显然拥有更大的议价空间。集微咨询认为,在低景气周期之下,如果有设计厂商要撤单,代工厂会择优保留大客户,提供一定的优惠度。但一些小设计公司如果投片量较少,可能代工价格仍难以下调。

要看到的是,尽管代工不景气,但仍有坚持不“打折”的。联电就坚持今年会维持代工价格稳定,即使首季产能利用率锐减也不降价。

而产能利用率下挫带来的营收减少,也将造成资本支出下调的影响。据悉,台积电、联电等均在尽可能推迟或调低资本支出,台积电下调今年资本支出预期约为360亿美元,降幅达两成。

值得一提的是,众多代工厂也在积极调配产线,为汽车电子、工业及医疗设备等需求走高的应用分配更多的产能,台积电、联电等都在着力扩产至上述可提供更稳定需求的应用领域。

何时走出低谷?

不得不说,全球经济形势仍将是影响半导体市场的最大变量,而库存调整、需求走低、砍单等因素,也在不同程度影响代工产能利用率的回升动向。

钱宇分析,从库存调整来看,不同产品类别表现不一,如智能手机因通膨与经济放缓,IT消费力道减弱,库存修正可以到2023Q3;笔记本电脑等品牌商预估库存调整延续到2023Q2。因而,从这一角度来看产能回升或要至2023Q4。但从上游材料供应角度来看,有可能2023Q3迎来回暖。

对此以赛亚调研也指出,不同产品的库存消化有差异性,如面板从三个季度前就开始第一波修正,今年初就有急单的需求,但是否是市场需求回升或仅是春节的短暂需求,还待观望;而手机AP目前仍还有平均4-5个月的库存(品牌+渠道),相对正常2-3个月的水位来说仍然偏高。

“整体来说,代工厂的产能利用率在第二季度或有机会回升,下半年将逐步回升到接近满载的情况,届时整体市场的代工价格将有机会回稳。”以赛亚调研判断说。

另一分析机构TrendForce也指出,今年下半年一些早前进行过库存调整的产品订单可能会回升。一些紧急订单和其他涉及特殊规格产品的订单将在2023Q2略微提振代工需求。从2023年第三季度开始,8英寸和12英寸晶圆部分产能利用率将明显攀升。

看起来,代工厂遭受的产能利用率的“冲击”将在下半年迎来“终场”。

但“凛冬将至”是不争的事实。TrendForce预测2023年晶圆代工产值将同比减少4%,与去年预计的28.1%的同比增长形成了鲜明对比,也比2019年1.9%的降幅更糟。

对经历多轮周期起伏的代工厂来说,更要意识到与客户的黏着度、长期深度经营策略与配合条件等都是影响产能稼动率的X因素,定位优势、实现高良率、完善生态、稳定供货等仍是抵御市场波动的关键法门。

作者:集微网,来源:雪球

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: