一、华为进军汽车智能化的历史脉络与背景

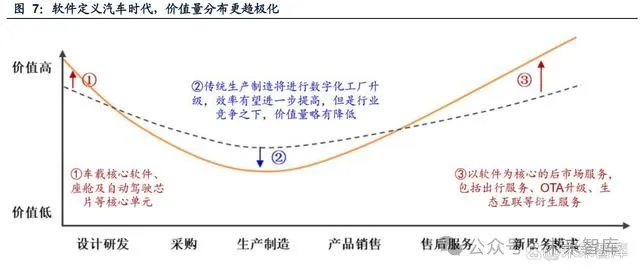

汽车产业价值链分布趋于极化,前端软件设计&核心硬件、后端后市场服务将获得更 多价值量权重,有利于以ICT为核心竞争力的华为进军产业链。过去汽车硬件系统同质化现象严重,整车厂在硬件上很难打造差异化,且盈利模式 主要为汽车硬件一次性销售,软件定义汽车时代前段设计、底层硬件、车载软件价值量更趋吃重。产业链前端:车载芯片(涵盖核心底软、工具链等)及其域控平台、激光雷达等核心 硬件是软件创新的前提,在产业链中的价值量亦将居于高位。同时,软件设计在汽 车研发阶段更加吃重,软件开发基础平台收许可费、供应功能模块按 Royalty 收费 及定制化的二次开发均为未来软件供应商主流打法。产业链后端:随着软件在汽车上的应用,软件将成为新的核心竞争力,将打破一次性汽车销售模式,形成“汽车销售+持续的软件及服务溢价”的新商业模式,以软件 为核心的后市场服务成为汽车价值的关键。产业链中游:软件能力匮乏的硬件供应商及主机厂所能够分享的价值量将会相对的 降低。华为以ICT信息产业为核心主业,产品技术覆盖计算芯片、通讯、OS、传感器、AI 系统等,具备从各类移动终端到计算中心基础设施端的全栈能力,在软件定义汽车 时代以及未来AI赋能升级的预期之下,更加有利于其复用发挥传统主业竞争优势, 打开新的成长曲线。

(二)华为智能汽车业务布局全面,是具备全栈开发能力的稀缺玩家

作为国内科技领军者,华为在智能汽车领域具备全面的核心竞争力。随着汽车产业 与ICT 产业的深度融合,华为将ICT技术优势延伸到智能汽车产业,围绕智能驾驶、 智能座舱、智能电动、智能网联和智能车云五大领域全面布局。总体来看,华为在自动驾驶、车载传感器、充电设施、软件生态领域布局较为完善, 掌握核心价值链,也正因此,华为在汽车领域的零部件生态合作商更多集中在座舱 以及传统汽车零部件环节。

智能驾驶领域,华为在技术端具备全栈研发能力。全栈是指一种解决问题域全局性 技术的能力模型,它是技术能力横向和纵向两个方向相互融合的结果,按照狭义的 观点,全栈=前端/终端+后端。对于智能汽车产业而言,全栈解决方案可理解为向OEM 提供一套完整的产品组合,涵盖智能汽车安全运行和智能服务的架构、系统、部件 产品、云平台等。华为提供的全栈智能汽车解决方案涵盖架构、系统、关键部件三层。根据智次方、 华为等公开信息来看,架构层为一个全新的计算与通信架构CCA,其硬件可扩展, 软件可通过OTA 持续升级。在CCA 之上,华为提出跨域集成软件堆栈,为车企搭 建可持续的盈利模式。部件层包括激光雷达、AR HUD 等30多种智能化部件,配合 各系统应用。系统层则包括五大系统:(1)智能驾驶:MDC 智能驾驶平台+激光雷达等传感器;(2)智能座舱:CDC智能座舱平台+AR HUD+AI视觉识别+自然语音交互;(3)智能电动:VDC整车控制平台+mPower(电驱、充电及电池管理系统)+TMS;(4)智能网联:车载移动通信模块+T-Box+以太网关;(5)智能车云:Octopus八爪鱼自动驾驶云服务+Ocean connect车联网接入服务+ 娱乐服务。

(三)强大的渠道能力和研发能力

华为问界借助遍布全国的手机门店网络,迅速实现了汽车销售渠道的布局。问界终端门店有两种,一种是用户中心,另一种是体验中心(商超店)。根据电动汽车观察 家披露数据,在较短时间内,问界通过庞大的销售网点,快速实现月度销量从4月份 3248台爬升到10月份12038台。

华为用户中心+体验中心总数可观,高于蔚小理等竞争对手。按照华为与赛力斯分工, 华为负责销售,也就是拿订单并销售。赛力斯则负责交付和售后。具体到终端就是:体验中心、用户中心的销售展厅由华为负责;用户中心的售后及物流、仓储、交付环 节由赛力斯负责。体验中心的投资人都是原华为手机体系,而用户中心的投资人则 是赛力斯从传统汽车圈招募的。

从研发能力看,华为在感知和决策方面实力突出,汽车智能化领域专利总数与大陆 集团相近,高于百度和waymo。结合对智慧芽专利库2001年到2020年上半年的自动 驾驶专利梳理来看,华为在汽车智能化领域专利数量可观,尤其是在底盘和线控领 域的专利数量颇多,说明华为早已布局底盘和线控领域。根据佐思汽研披露数据, 从汇总的汇总专利数量来看,华为高达10666项,约为博世的三分之一,与大陆集团 相近,显著高于百度和Waymo。

从研发投入强度及研发人员数量来看,自华为智能汽车解决方案BU成立以来,累计 投入已达30亿美元,研发团队达到7000人的规模(资料来源:华为投资控股有限公 司2022年报)。对比之下,国内智能驾驶龙头tier1德赛西威2022年研发投入17亿元 人民币,研发人员3494人。

三、华为系合资 Tier1 重塑智能驾驶格局的情景分析

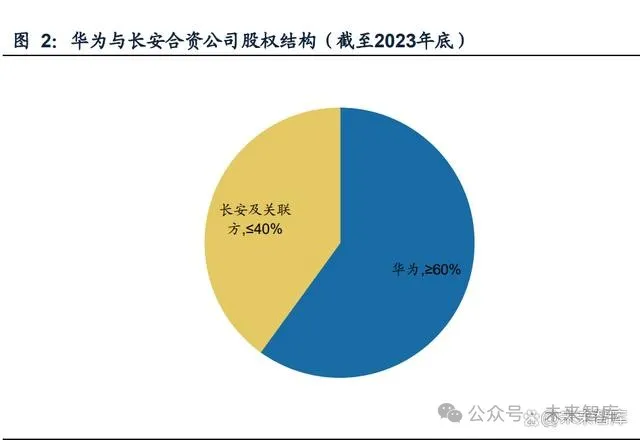

(一)华为与 OEM 组成合资公司,短期强化现金流能力,中长期有望显 著弱化发展阻力

在华为汽车业务进一步明确定位tier1后,OEM合作伙伴的生态格局对新公司业务拓 展影响深远,前期华为汽车合作的OEM伙伴集中在赛力斯、长安等车企,后续是否 有更多OEM入局新生态之中仍需观察。因此,我们做两类情景假设分析:(1)合作OEM为“1+5”,即长安、赛力斯 、奇瑞、北汽、江淮、一汽;(2)除了“1+5”架构,其他主流OEM也积极入局其中。

(二)若深度合作华为的 OEM 仅限于 1+5,对产业格局的初始影响范围 相对较小

如果华为深度合作的OEM主要为长安及赛力斯、奇瑞、北汽、江淮、一汽(我们可 简称为“1+5”架构),则对产业格局的初始影响范围相对较小。目前华为系tier1入 局的OEM股东仅有长安,结合公开信息来看,华为鸿蒙智行的四家合作伙伴赛力斯、 奇瑞、北汽、江淮亦是华为系tier1的谈判合作对象,此为华为还希望一汽加入,根据 我们的测算框架,如果华为深度合作的OEM主要为“1+5”架构,则对产业格局的初 始影响范围相对较小。测算假设如下:(1)华为车载产品主要在“1+5”OEM架构的部分车型搭载,假设2030年“1+5” OEM汽车总销量中的50%都搭载华为车载智能产品。(2)非“1+5”架构的OEM不采用华为车载智能产品。(3)L1/L2/L2+渗透率未来随着时间持续变化,高阶智能驾驶渗透率不断提升,且 智能化配置价格中长期存在下行趋势。基于上述框架,我们匡算出2030出华为系tier1潜在空间约为181亿元,而其他tier1 分享的总市场空间约为1598亿元,华为系tier1市场占有率约为10.2%。

(三)若深度合作华为的 OEM 涵盖更多主流 OEM,影响深远

若更多主流OEM入局,华为合资公司具备成为“行业性技术平台”的潜力,历史上 的典型案例如地平线等。地平线股东更加多元,涵盖上汽、理想、比亚迪等。根据机器之心披露信息,早在 2019年,上汽集团就参与了地平线的B轮融资,并智能网联技术展开全面深度合作。2020年9月广汽资本通过旗下福沃德基金投资地平线(资料来源:央广网)。此外, 根据前瞻经济学人统计信息,2020年12月以来,多家本土OEM车企直接或间接入股 地平线,包括比亚迪、长城、东风等主机厂,还包括宁德时代、舜宇光学、京东方、 星宇股份等汽车产业链上游供应商。联合电子股东包括上汽、一汽、东风等主机厂。1995年成立的联合电子由博世主导, 上汽牵头,吸收一汽、东风等车企入股的供应商,在中国汽车工业“市场换技术”的 历程中,长期扮演了相对中立的行业平台型技术公司,为整个汽车行业输出了大量 人才与通用性技术。

2. 如果华为合资公司成为我国智驾领域的“行业性技术平台”,远期成长空间可观

如果华为合资公司成为我国智驾领域的“行业性技术平台”,参考华为在手机领域 的市占率,华为系tier1空间广阔。从产业逻辑出发,如果越来越多的主流OEM成为 华为系tier1股东,结合华为车BU的研发能力,理论上华为系tier1有望成为我国智驾 领域的“行业性技术平台”,此时越来越多的主流OEM汽车有望搭载华为车载智能 产品。

测算假设如下:(1)华为车载产品将在更多OEM车型中搭载,假设2030年在中国销售的汽车总销 量中的22%都搭载华为车载智能产品,其中22%是根据历史上华为手机销量市占率 数据做出来的假设数据。(2)L1/L2/L2+渗透率未来随着时间持续变化,高阶智能驾驶渗透率不断提升,且 智能化配置价格中长期存在下行趋势。基于上述框架,我们匡算出2030年华为系tier1潜在空间约为610亿元,而其他tier1 分享的总市场空间约为1169亿元,华为系tier1市场占有率约为34%(注:华为系tier1 市场空间占有率高于其销量占有率主因在于华为车载产品定位L2+,单车价值量更 高)。

(四)本土智驾产业链出海可期,华为车载产品出海值得观察

新能源汽车更加适配汽车智能化趋势,中国新能源汽车产业蓬勃发展,具备发展汽 车智能化的先发优势。不同于传统燃油车,新能源汽车通过电控、电驱、电池来对 汽车的动力系统进行控制,效率与精细度均优于传统燃油车,ADAS与自动驾驶系统 均需实现对汽车动力系统的智能化控制,因此电动汽车与自动驾驶发展天然契合。此外,新能源汽车厂商更有能力也更有意愿提升汽车的智能化水平,由于电动车供 应链整合度更高,以特斯拉为首的造车新势力有更强的整车控制能力与创新能力。另一方面,造车新势力缺少传统车企的品牌影响力以及在机械动力领域的技术积淀, 因此更有意愿通过提升汽车的“科技感”来吸引年轻用户群体。而在电动化领域,中国本土产业链显著领先海外。根据Canalys数据,2022年中国在 全球新能源汽车市场份额高达59%,欧洲、美国则分别为26%、9%。

对于本土头部智能驾驶供应商而言,海外市场有望成为新的成长曲线。从德赛西威、 经纬恒润等本土汽车智能化tier1而言,现在海外收入占比普遍不高,根据Wind数据, 德赛西威2023年上半年海外营收占比为8%,经纬恒润2022年海外营收占比亦约为8%。值得注意的是,2022年以来海外增速普遍较快,2022年德赛西威、经纬恒润海外营 收增速分别为42%、49%,2023年上半年德赛西威海外营收增速依旧高达42%(经 纬恒润未披露2023H1海外营收数据)。

中国汽车产量全球占比32%,中国汽车智能化产业链出海空间广阔。根据Wind披露 数据,2022年全球汽车产量达到8502万台,中国汽车销量达到2718万台,中国汽车 销量在全球占比约为32%,中国汽车智能化产业链出海空间广阔。目前我国智能电动汽车产业出海仍处在起步阶段,前景可期,华为车载产品出海值 得观察。以本土智能驾驶龙头tier1德赛西威为例,近年来海外业务快速推进,过去数 年先后成立了新加坡、欧洲和日本分支机构,收购德国天线技术公司ATBB,成立美 国公司及建成欧洲第二工厂和研发中心等,目前欧洲第二工厂已正式投产,德赛西 威欧洲公司已获得来自国际知名汽车厂商的十余个服务项目。

四、以华为为例,看汽车智能化的国产化方案对产业链 的影响

从产业发展来看,汽车智能化的前进方向受产业趋势、外部地缘政治环境、C端需求 等多重因素影响。2013-2015年以来汽车智能化潮流日盛,而在2018-2019年之后, 汽车智能化的国产化方案越发受OEM重视,仅以智能驾驶芯片为例,2020年之前产 业主要玩家皆是海外芯片商,如Mobileye、TI、英伟达,从2021年至今,地平线、 华为等国产智能驾驶芯片商强势崛起,在国内份额日益扩张。结合我们在前文中对华为汽车智能化方案的梳理,可总结如下:(1)宏观新形势之下,汽车智能化供应链的自主可控趋势明确。(2)汽车智能化的本土供应链趋于完善,国产化的产业基础相对完备。(3)未来国产智能化生态体系的份额可能出现加速态势,在此背景之下相关软硬件 供应商的准入门槛可能会降低,但盈利能力和海外芯片商主导的生态体系或有一定 差距。整体而言就是行业β增强的同时,个体公司的alpha受到挑战,对于相对后阶的公司而言,边际变化更强。

值得注意的是,地平线为代表的国产智能驾驶芯片方案也在快速崛起。目前在车载 智能芯片领域,地平线主要发布了四款产品,征程2(2019年发布)、征程3 (2020年发布)、征程5(2021年发布)、征程6,其中前两款芯片主要针对 ADAS应用场景,征程5、征程6针对高等级智能驾驶应用场景。从具体产品来看,定点数量也颇为可观:(1)征程2(2019年发布):根据易车披露信息,目前已公布搭载地平线征程2芯 片的有长安UNI-T、奇瑞蚂蚁、智己汽车、长安UNI-K、广汽埃安AION Y、东风岚 图Free、江淮汽车思皓QX、广汽传祺GS4 Plus、上汽大通MAXUS MIFA概念车9 款车型。(2)征程3(2020年发布):在地平线征程3发布当天,地平线分别与广汽研究 院、广汽资本签署战略合作协议,同时发布了征程3芯片的广汽定制版。此外, 2021款理想ONE也基于两颗征程3在此前L2级ADAS功能的基础之上,实现NOA导 航辅助驾驶的能力。(3)征程5(2021年发布):根据地平线披露信息,上汽荣威新一代RX5将成为 第一款搭载征程5芯片的车型,同时地平线宣布与上汽集团、长城汽车、长安汽 车、比亚迪、哪吒汽车、岚图等OEM达成征程5芯片首发量产合作意向,并与理想 汽车达成基于征程5的预研合作。作为国产智能驾驶方案芯片龙头之一,在自身的定位方面,地平线定位Tier2,即 不做量产硬件,不做软件捆绑,不做封闭方案,与合作伙伴共建开放的软硬件生 态,这无疑是利好第三方软、硬件供应商的。

五、华为系 Tier1 面临的潜在挑战

(一)市场空间:出海值得观察

出海成为国内OEM日益重要的新增长曲线。近年国内主机厂以不同的技术出海、服 务出海、品牌出海等方式,主动走出去。此外,中国汽车产业多个专业细分领域实现 突破和领跑,并向海外市场延伸。根据Wind数据,2023年1-10月我国本土制造汽车 出口量达392万辆,同比增长59.7%。从下游出口地来看,亚洲、欧洲、南美为出口前三大地区,2022年出口销量占比分 别为36%、26%、14%(资料来源:乘联会、亿欧智库)。近年来,随着蔚来、小鹏、 比亚迪等车企纷纷加大出海力度,欧洲、东南亚已成为出海热门区域。

从出口商来看,近年来处于我国乘用车出口量前列的主要为上汽、奇瑞、特斯拉等 主机厂。2022年,我国乘用车出口量前五名分别为上汽、奇瑞、特斯拉、长安、东 风,出口量分别为48万辆、45万辆、27万辆、25万辆、24万辆。2023年1-8月,我 国整车出口量前五名分别为上汽、奇瑞、特斯拉、长安、吉利,出口量分别为67万 辆、56万辆、24万辆、23万辆、21万辆。

本土自动驾驶技术整套出海尚存在现实阻力。早期我国汽车出海,多靠低价竞争策 略,当前本土汽车出海则更多的是靠电动化和智能化来支撑产品优势。从监管环境 来看:我国智能驾驶产业技术进入海外成熟市场时面临非常严苛的安全监管,例如 个人信息保护与数据安全等。从贸易环境来看:2023年10月欧盟委员会发布公告, 决定对进口自中国的纯电动载人汽车发起反补贴调查。因此,中国自动驾驶产业链(尤其是华为等国产化方案)整体性对外输出短期尚存 一定阻力,后续出海进展的核心变量仍需观察国内外汽车智能化产业进程的差距、 地缘政治环境等多重因素。从实际出发,产业链玩家或可采取循序渐进战略,汽车 智能化产品出海早期可更多着眼于座舱以及低阶智能驾驶方案等。

(二)产品力赋能:短期产品成本偏高

规模效应是汽车Tier1竞争力的核心环节之一。从汽车制造业产业规律出发,成本一 般会随着规模扩张而不断下降,从而形成了强大的规模效应护城河,这在财务报表 上体现为更高毛利率,更低的期间费用率。考虑到不同公司产品的异质性,单纯的毛利率比较不具备说服力,我们从期间费用 率进行观察(期间费用率=管理费用率+销售费用率+研发费用率+财务费用率)。遴 选了两个典型tier1,从长周期财务数据分析,考察的核心变量是公司营收增速与期 间费用率变动之间的关系。即,如果公司营收增速为正,期间费用率变动值为负(即 期间费用率下行),表明规模效应存在。从德赛西威、华阳集团(广发汽车组覆盖)财报披露的的财务数据来看,营收增速与 期间费用率变动值呈现明显的负相关,且在统计学上意义明显,两家公司的营收增 速与期间费用率变动值相关性分别为-73%、-76%。

华为车BU研发人员规模庞大,目前创收体量偏低,规模效应不足致使短期产品成本 偏高。根据相关公司财报,从华为车BU与典型tier1的经营指标对比出发,目前华为 车BU每一个研发人员创收约为30万元,德赛西威、经纬恒润则为426万元、165万元, 华为车BU当期研发投入亦较为庞大,4年投入超过200亿元,德赛西威、经纬恒润分 别为17亿元、7亿元。

对于相关合作商及供应商而言,存在产品同质化及毛利率压力。华为车BU目前收 入规模较小,因为难从产业链供应商的角度获得具有代表性意义的财务数据。不过类似情况在服务器领域已有先例,华为掌握AI服务器核心价值链,其供应商多 处于整机组装和销售渠道的环节,产品附加值和议价能力的同质化程度较高,毛利率相对一般。根据Wind披露数据,2022年,神州数码自主品牌业务和拓维信息国 产自主品牌服务器及PC业务的毛利率分别为10.4%和12.9%。从产业逻辑来看,汽车智能化的核心部件在于芯片、智能驾驶域控、车载传感器、 核心底软、算法等链条,华为在相关领域都具备可观实力,因此从产业链定价权的 角度出发,华为系汽车供应商及OEM合作伙伴大概率存在一定的毛利率压力和产 品同质化压力。