随着通信、汽车终端需求的不断提升,全球市场对模拟芯片的使用量大大增加。以电源管理芯片为例,国外厂商几乎垄断了高端电源管理芯片市场,不过近年来国内厂商奋起急追,在市场上涌现了一批新生力量。

模拟芯片的定义与分类

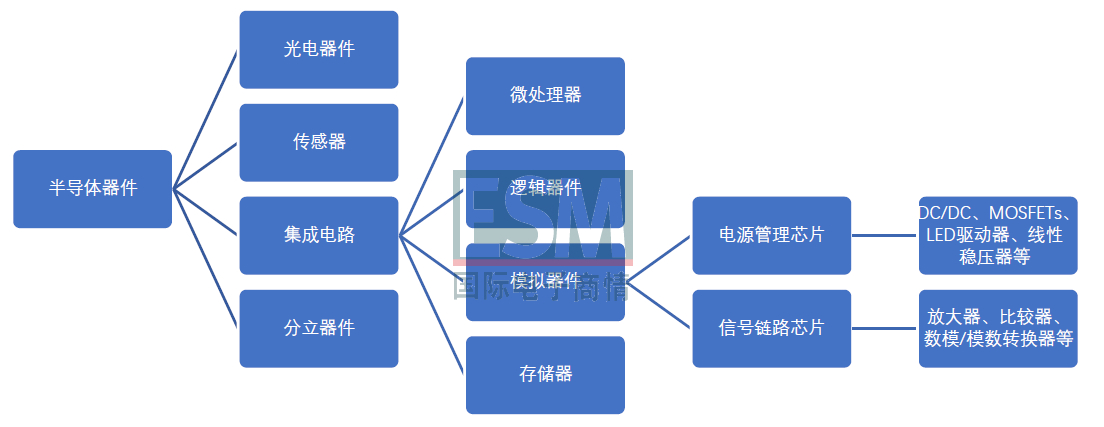

半导体器件包括集成电路、光电器件、分立器件、传感器,而集成电路又可细分为微处理器、模拟器件、逻辑器件、存储器,这些器件又可分为数字集成电路和模拟集成电路。其中,数字集成电路约占据集成电路市场的85%以上的份额,模拟集成电路占15%以下的份额。

图1 模拟器件的大致分类 制图/来源:国际电子商情

数字集成电路是对离散的数字信号进行算术和逻辑运算的集成电路,其基本组成单位为逻辑门电路;模拟集成电路主要是指由电阻、电容、晶体管等组成的模拟电路集成在一起用来处理如声音、光线、温度等连续函数形式模拟信号的集成电路。

按应用类型来分,模拟器件可分为通用型模拟IC和专用型模拟IC,其中通用型模拟IC是通用产品,包括电源管理类和信号链类(射频信号链与模拟信号链),专用型模拟IC为特定场景应用设计,可应用在通信、消费电子、计算机、汽车、工业及其他领域中。

中国模拟IC市场规模将破200亿美元

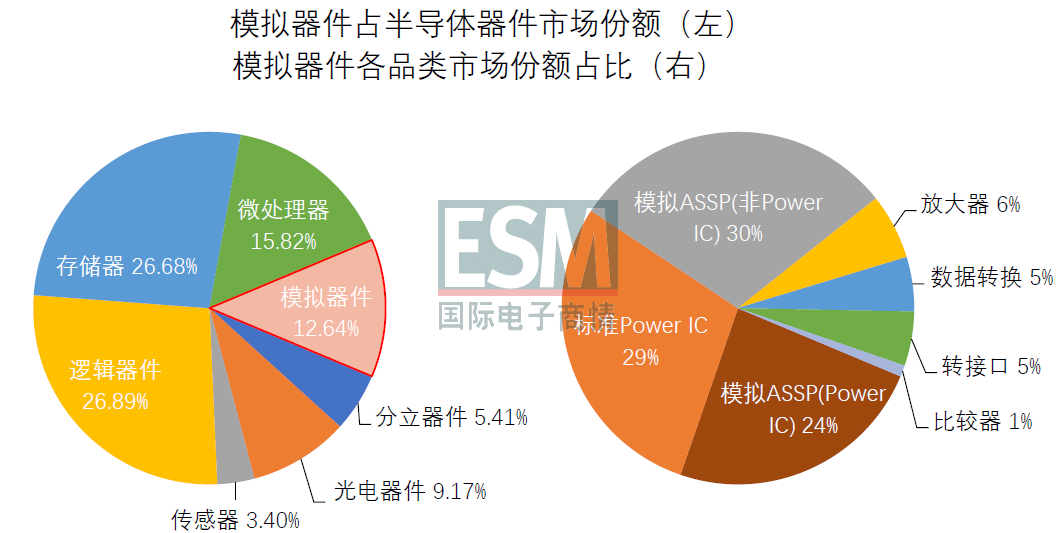

图2 左:模拟器件约占半导体12.64%的市场份额(数据来源:WSTS) 右:电源管理芯片约占约占模拟芯片53%的市场份额(数据来源:IDC) 制图:国际电子商情

目前,已经有多家分析机构针对半导体器件的类别和市场占比做了统计,《国际电子商情》主要引用了世界半导体贸易统计协会(WSTS)和IDC的数据。

据图2【左】WSTS数据显示,模拟器件约占半导体器件市场份额的12.64%,而IDC又在模拟器件基础上往下做了细分——标准Power IC占模拟器件29%的市场份额;模拟ASSP(专用标准产品)中,非Power IC占30%、Power IC占24%;其他器件,如放大器占6%、数据转换和转接口分别各占5%、比较器占1%。总体来看,电源管理芯片(含标准Power IC和模拟ASSP用途的Power IC)占模拟芯片53%的市场份额(图2【右】)。

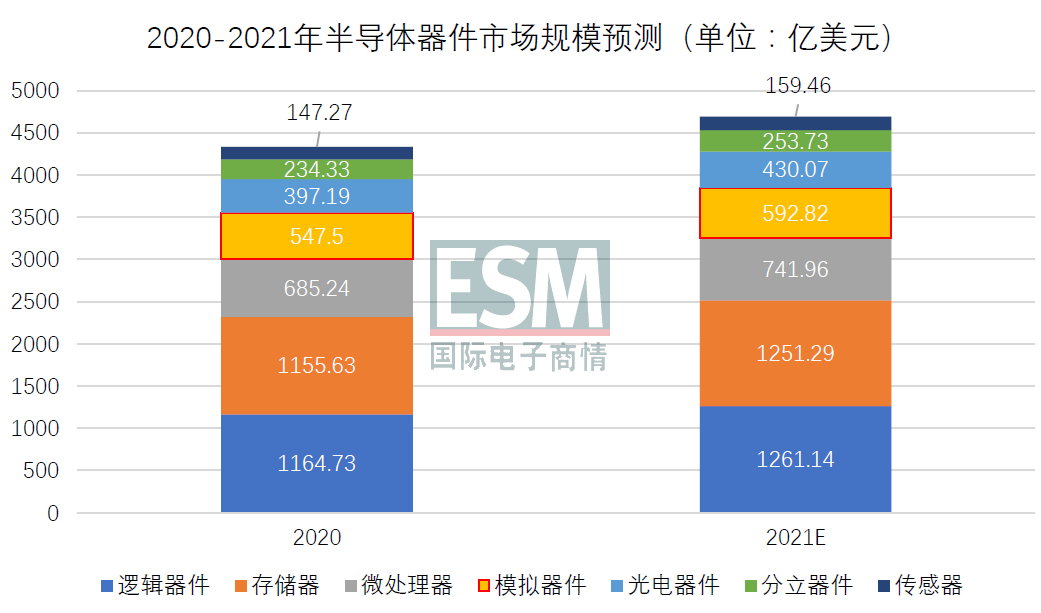

图32020-2021年半导体器件市场规模预测 制图:国际电子商情 数据来源:世界半导体贸易统计协会(WSTS)

WSTS还预测称,2020年,全球半导体产业共计增长5.1%,市场规模达4331.45亿美元;到2021年,芯片销售额增速将为8.4%,达到4690亿美元。2020至2021年期间,半导体器件市场8成以上的份额由集成电路带来。结合图2【左】模拟器件约占半导体器件市场的12.64%,可知2020年全球模拟器件的市场份额为547.5亿美元、2021年将达592.82亿美元(图3)。

又据IDC统计,中国模拟芯片市场约占全球模拟芯片市场的36%。《国际电子商情》综合以上数据推出,2020年中国模拟芯片市场规模为197.1亿美元,2021年中国模拟芯片市场规模将突破200亿美元,达到213.42亿美元(约合人民币1361.9亿元)。

但中国半导体协会指出,截至2020年年底,中国模拟芯片自给率仅为12%左右,总体体量约为163亿人民币。以上数据体现出,国内模拟芯片企业面临的竞争极其激烈。

中国模拟芯片占全球市场比例不高

虽然国内模拟芯片市场超千亿规模,是模拟芯片消耗大国,但是原产自中国的模拟芯片不多,在全球模拟芯片市场的占比不高。目前,国内模拟芯片行业现状如何?下文主要列举了几组数据供大家参考。

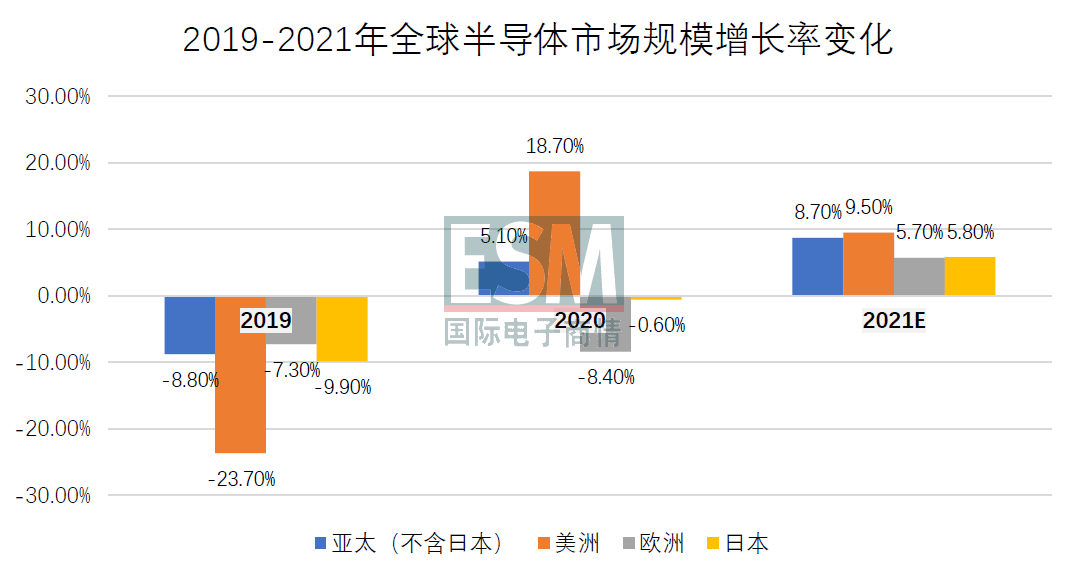

首先,观察全球主要区域的半导体市场的增长率,2019-2021年期间,全球半导体市场呈现正增长的趋势——从2019年的全球主要地区均为负增长,到2020年亚太(不含日本)和美洲地区的正增长,再到2021年的全球主要区域的正增长。

图42019-2021年全球半导体市场规模增长率变化 制图:国际电子商情 数据来源:WSTS

据图4可知,欧洲地区的增长率起伏较平稳,增长率高点和低点的波动较平稳;亚太地区(含日本)的增长率依次递增,到2021年均呈正增长态势;美洲地区增长率波动最大,从2019年的-23.7%到2020年的18.7%。

其次,美国半导体行业协会(SIA)的数据统计,2020年,美国半导体制造商的销售额为2080亿美元,约占全球总额的47%;美国芯片进口额为941.5亿美元,较2019年增长19.8%;美国本土的芯片产能仅占全球的12%,而1990年该数字为37%。该数据与美国本土建厂成本、用人成本高昂,美资厂商大量布局海外密切相关。同时,美国联邦政府倒逼制造业回流,台积电、三星等芯片制造大厂计划前往美国投资设厂,也是造成2020年美国半导体增长率大幅上升的重要原因。

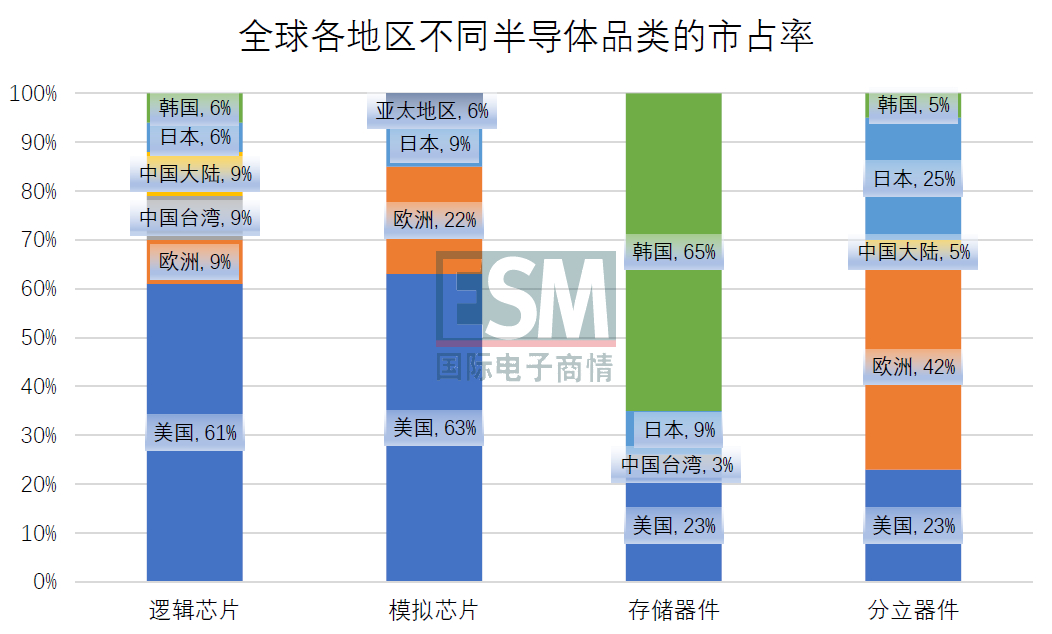

再次,根据SIA统计的2019年全球半导体市占:美国为47%、韩国为19%、日本为10%、欧洲为10%、中国台湾为6%、中国大陆为5%。该组数据还可进一步细化体现为全球各地区不同半导体品类的市占率。

图5全球各地区不同半导体品类的市占率 制图:国际电子商情 数据来源:SIA

中国大陆厂商在逻辑芯片和分立器件方面占有一定的市场地位,前者的份额为9%,后者的份额为5%(图5)。但在模拟芯片和存储器件领域,中国大陆厂商还需加速追赶。

实际上,国内存储厂商在部分领域已经实现突破,比如兆易创新NOR Flash跻身全球前三、聚辰股份EEPROM芯片市占率全球第三、长江存储加速128层3D NAND存储芯片研发、长鑫存储代工的兆易创新DRAM产品也正式发布。

图6 2020年全球模拟芯片TOP10企业市场份额占比 制图:国际电子商情 数据来源:IC Insights

不过,在模拟芯片领域,国内企业想要崛起还面临非常多的挑战,这从全球模拟芯片市场的竞争格局中可以大致看出来。

具体来看,全球模拟芯片的市场份额主要集中在龙头企业手中。从IC Insights公布的数据可看出,2019年全球前TOP10模拟芯片企业占据了67%的市场份额——TI(19%)、ADI(9%)、Infineon(7%)、Skyworks(7%)、ST(6%)、NXP(4%)、Maxim(4%)、OnSemi(3%)、Microchip(2%)、Renesas(2%),其他企业仅分食了37%的市场份额(图6)。

此外,数字芯片强调运算速度与成本比优化,而模拟芯片的升级更多地体现在电路速度、分辨率、功耗等参数方面的提升,强调高信噪比、低失真、低耗电和高稳定性。摩尔定律不适用模拟芯片,其技术的发展主要以技术经验的积累为主。合格的模拟芯片产品往往具备更长久的生命力,生命周期可超过10年。

鉴于技术迭代慢和生命周期长的特点,模拟芯片巨头的市场地位很难撼动。国产模拟芯片企业需要付出非常大的精力,才能在这样的市场环境中突围。当然,目前我国模拟芯片行业也显现出一定的优势。

我国模拟芯片企业背靠大市场

中国市场对高端芯片的需求,也正倒逼企业往高端发展。海关总署数据显示,2020年中国进口集成电路超过3500亿美元,其中进口芯片颗数为5435亿颗;我国出口芯片1166亿美元,出口芯片颗数为2598亿颗。进口金额总数远超出口金额,如果换算成单颗芯片的均价,2020年进口芯片均价约为0.64美元/颗,出口芯片均价约为0.45美元/颗。

这意味着,我国对高端芯片的需求更多依赖进口。而新冠疫情和国际贸易争端等客观因素,又给全球供应链带来了消极影响,这势必将促使终端企业更加关注本土供应商,对后者而言是一个巨大的机会。

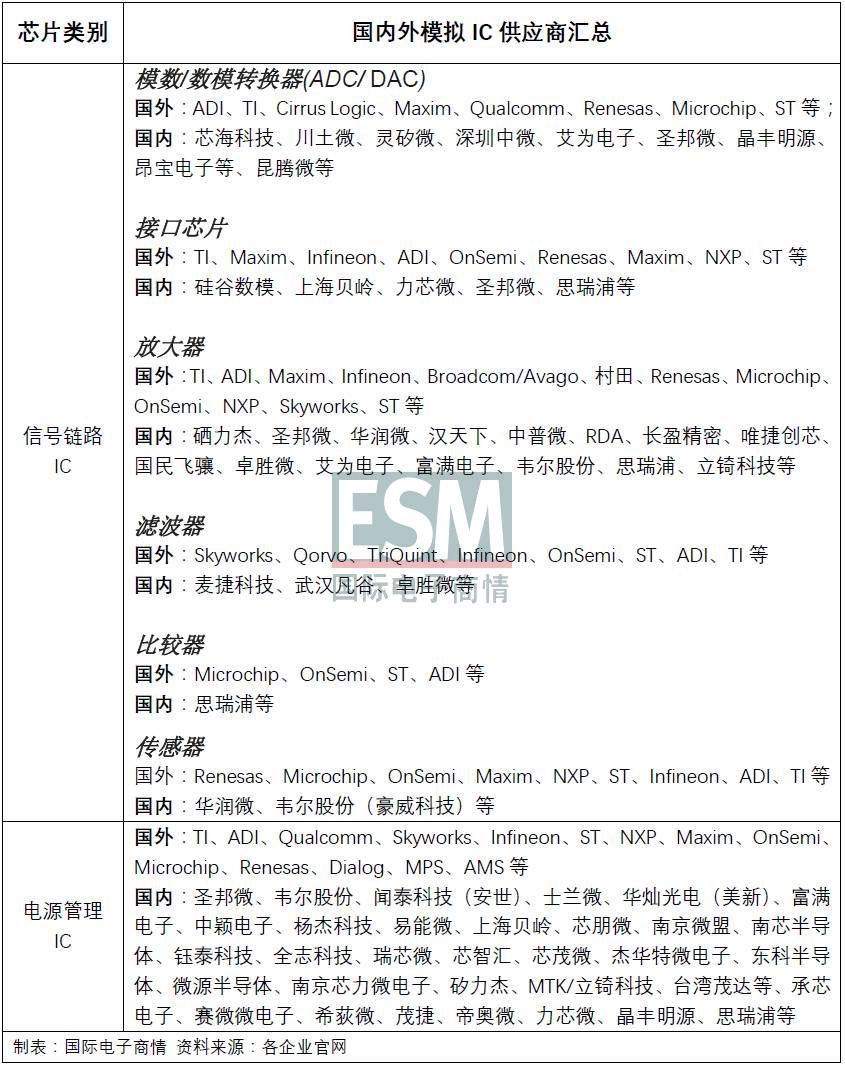

表1国内外模拟IC供应商盘点

信号链路芯片具备模拟信号的放大、变频、滤波等功能,电源管理芯片具备降压、升压、稳压、电压反向等功能。《国际电子商情》在此基础上,盘点了国内外模拟IC供应商(表1),复盘了我国模拟芯片企业的情况。

当前,我国模拟厂商在电源管理芯片方面,实现了部分器件的国产化,主要集中在电源管理、接口、运放、音频等领域。在信号芯片领域,国产企业以接口、放大器等产品的供应为主。其他的比如高精度ADC芯片,国产企业虽有布局,但产能与欧美企业相比,仍存在较大的差距。

不过,在电源管理IC领域,国产企业已取得一些成绩,走在前列的厂商正在角逐高端电源管理芯片。资本市场也在关注国产PMIC企业,近年来该领域的IPO、融投资动作频频。在IPO方面,2020年,瑞芯微、芯朋微、思瑞浦等企业正式登陆资本市场;在PMIC投资方面,小米长江产业基金投资了南芯半导体、帝奥微电子、必易微电子,华为旗下哈勃科技投资了思瑞浦、杰华特微电子,大基金旗下聚源聚芯入股了力芯微。

另外,从国内模拟芯片行业应用来看,通信占据39%的用量,工业占据19%的用量,汽车电子占据24%的用量,消费电子占据10%的用量,计算机占据7%用量,非民用占据1%用量。随着2020年Q1我国加速新基建规划,加之5G技术进一步落地,5G基站和5G智能机的快速渗透将进一步拉动模拟芯片的需求。

总的来说,本土模拟芯片企业的最大优势在于,背靠全球最大的需求市场。再加上,疫情推动消费电子需求增加,也将带动对模拟芯片的需求,相关产业链企业将受益。

延伸阅读: