据《国际电子商情》统计, 截至2023年一季度,中国汽车累计销量607.6万辆,同比下降6.7%,未按预期实现正增长;该季度,中国新能源汽车销量累计完成158.6万辆,同比增长26.2%,市场占有率达到26.1%。

在汽车出口方面,一季度中国汽车企业出口99.4万辆,同比增长70.6%;汽车和蓄电池出口分别为1474.7亿和1163.4亿元,分别增长96.6%和84.8%。

据海关数据显示,一季度,中国电动载人汽车、锂电池、太阳能电池成为出口表现突出的“新三样”,合计出口增长66.9%,同比增量超过1000亿元,拉高了出口整体增速2个百分点。其中,电动载人汽车领跑“新三样”,出口647.5亿元,增长122.3%,增速在“新三样”中最快,占中国汽车出口的比重提升5.1个百分点,达到43.9%。同时,在国外电动汽车和储能市场旺盛需求等多重因素的推动下,中国锂电池出口1097.9亿元,增速达到94.3%℃,太阳能电池出口突破900亿元,增长23.6%。

一季度,中国整车销售出现下滑

2023年被业内称为政策频繁切换元年,汽车市场竞争更为激烈。年初新能源车实施涨价,3月新能源车和燃油车又迎集体“降价”,再到最近多家车企出现遭遇经营问题。

据中国汽车工业协会(以下简称中汽协)统计分析,2023年3月,汽车终端市场依然相对疲软,中国国内有效需求尚未完全释放,企业经营压力较大,行业稳增长任务艰巨。中汽协汇总数据显示,2023年3月,中国汽车类零售额为4265亿元,同比增长11.5%,占全社会消费品零售总额的11.5%。2023年一季度,汽车类零售额为10828亿元,同比下降2.3%,占全社会消费品零售总额的9.4%。

整体车市表现不及预期,势必影响范围更广。中汽协副秘书长陈士华曾在今年4月指出,中国车市处于发展关键期,如何在后利好政策时代下运行,不仅关系今年能否完成销量目标,更对中国汽车市场长远发展有着深远影响。此前,中汽协曾预测,2023年中国汽车行业总体增长将达3%,全年总销量达2760万辆。

新排放标准将全面实施,国六B车辆库存积压严重

5月9日,中国生态环境部、工信部等5部门联合发布了《关于实施汽车国六排放标准有关事宜的公告》,其中确定自2023年7月1日起,全国范围全面实施国六排放标准6b阶段(包括轻型汽车国六排放标准6b和重型柴油车国六排放标准6b),禁止生产、进口、销售不符合国六排放标准6b阶段的汽车。针对部分实际行驶污染物排放试验(即RDE试验)报告结果为“仅监测”等轻型汽车国六b车型,给予半年销售过渡期,允许销售至2023年12月31日。

2016年12月,生态环境部(原环境保护部)联合国家质检总局发布《轻型汽车污染物排放限值及测量方法(中国第六阶段)》(GB 18352.6—2016),明确要求国六标准的实施分为A、B两个阶段,第一阶段自2020年7月1日起,所有销售和注册登记的轻型汽车应符合国6a限值要求。第二阶段自2023年7月1日起,所有销售和注册登记的轻型汽车应符合国6b限值要求。同时,明确提出道路实际排放测试(以下简称RDE)试验在2023年7月1日前仅监测并报告结果。

在国六标准发布后,由于大量车企直接按照国六b标准要求进行产品研发和生产,相当于国六b标准提前开始实施。据中国工业汽车协会统计,标准实施至今,轻型车国六b车型占比超过95%,国六b车辆市场占比超过90%。

提前实施国六b标准虽是一件好事,但实际上仍遇到了一些问题。

由于受到疫情、市场等多重因素影响,部分不符合RDE试验要求的国六b车辆库存积压严重。据中汽协统计,截至2023年1月底,中国不满足RDE要求的库存车辆超过189万,含已采购部件的库存超过200万。

对于本轮库存压力,中汽协指出,近两年,受疫情带来的“需求收缩、供给冲击、预期转弱”影响,企业无法如期完成库存清理,主因有四:一是年底疫情全面爆发,促消政策全面退出,需求显著下降,直接造成库存积压;二是企业已采购订回不满足RDE车型的专属件,需生产整车进行消化;三是新能源汽车持续爆发式增长对传统燃油车形成挤兑;四是部分地区降价行为加剧消费者持币观望,推迟了购买进度。

中企仍然主导动力电池市场

当前,随着“碳中和“政策持续走向深入,以及人们出行理念不断发生改变,使得新能源汽车产销两旺。与此同时,由于中国在相关资源(锂矿等)和产业链配套具备先发优势,使得本土相关企业不断做大做强。

据研究机构SNE Research统计,2023年第一季度,全球电动汽车总注册量约为 270.2万辆,同比增长30.2% 。前十大整车企业合计销售达206万辆汽车,总占比超过72.8%。其中,比亚迪、上海汽车集团、吉利汽车等三家中国整车企业合计销售91.7万辆,较上年57万辆同比增长为68.88%,市场占有率达27.5%。

从一季度两大车企电动车销售数量来看,中国的比亚迪电动汽车销量同比增长97%,至56.6万辆,继续保持电动汽车销量第一名,其次为美国的特斯拉,其电动汽车销量同比增长36.4%,至42.3万辆。

对比两家汽车净利润,比亚迪净利润同比大增400%以上,同期特斯拉净利润却下降24%。分析认为,特斯拉净利润下滑主因为下调车价所致。

此外,在占据新能源汽车整车成本 40%-60%的动力电池领域,中国企业市场占有率更是“一骑绝尘”。数据显示,2022年全球前十大动力电池厂商市占比高达91.2%,在这十家供应商中,中国本土有6家,韩国3家,日本1家。

就动力电池市占比而言,仅2022年,6家中国企业高达56.2%,3家韩国企业为26%,日本企业仅为9%;至2023年第一季度,6家中国企业合计市占比增至61%,3家韩国企业市占比下滑至24.7%,日本1家企业市占比维持不变。

从具体装车量来看,今年一季度,6家中国本土企业动力电池供货高达81GWh,较去年同期53.9GWh增长50.28%;3家韩国企业供货量由去年同期的25 GWh,增至32.9 GWh,增长率为31.6%;日本1家企业供货量由去年同期的8.7GWh,增至11.9 GWh,增长率为36.78%。

截至今年一季度,来自中国本土的宁德时代、比亚迪依旧占据全球前十大动力电池厂商前两席。其中,市场龙头宁德时代动力电池装车量为46.6 GWh,同比增长35.9%;其市场份额为25%,占比超过三分之一。其次,为通过垂直供应链管理,包括电池自供和整车制造的比亚迪,其动力电池装车量为21.5 GWh,同比增长115.5%。随着整车出口持续不断地开拓海外市场,比亚迪动力电池出货量也将因此受益。

汽车电气化时代,中国产业链优势显著

在传统燃油车时代,中国一直是追赶着,但是经过多年来的政策扶持和相关产业链共同努力,在汽车电气化时代,中国不仅整车企业销量大幅领先,同时产业链在电池、电机、电控等核心零部件方面均已实现技术突破,并且具备了相当的技术优势。

不仅如此,由于本土资源优厚,以及相关产业链更完备和更具成本优势,中国占据了新能源汽车核心部件中使用的90%的稀土和60%的锂的加工量。“正极、负极、电解液和隔膜四大原材料基本摆脱进口依赖,锂电设备国产化率已达90%以上,其中关键工序的装备国产化率达到80%以上。电池产业发展对电动汽车被市场接受起到了关键作用。“ 近日,中国工程院院士、北京能源协会会长李阳在2023新能源汽车零部件论坛如此表示。

此外,在电动汽车充电和换电相关的专利申请方面,近十多年来,中国企业也取得长足发展。据Patent Result近期报告指出,2010年至2022年,中企在电动汽车充电和换电相关的专利申请量高达41,011项,尽管排名靠前的企业数量有限,但中企提交的申请总量高出日企一大截,日企以26,962项专利位居第二。紧随其后是德国、美国、韩国,专利申请数量分别为16,340、14,325、11,281项。

尽管中国在新能源汽车产业的优势明显,但目前各国正通过各项立法来提高贸易壁垒以培育本国的新能源汽车产业。

新能源汽车产业链或面临重塑

随着新能源汽车势力的异军突起,中国汽车产业格局正在全面重塑。但同时,也让引起了西方各国的担忧。因此,欧美发达经济体希望通过立法来扶持和发展本国的相关产业链。

2022年9月,美国正式通过《通胀削减法案》,将为未来投入数千亿美元用于支持电动汽车、关键矿物、清洁能源及发电设施的生产和投资提供法律保障,其多达9项税收优惠之规定是以在美国本土或北美地区生产和销售作为前提条件。自《通胀削减法案》颁布以来,该国私营部门已宣布在清洁汽车和电池供应链上至少投资450亿美元。

2023年4月初,美国财政部和国税局发布了《通胀削减法案》新型清洁汽车条款的拟议指导意见,该条款将有助于降低该国消费者成本,并刺激制造业和建立有弹性的工业基础,同时进一步强化合作伙伴供应链。

无独有偶。为了回应美国《通胀削减法案》,同时为本地区未来产业布局,欧盟发布了《关键原材料法案》和《净零工业法案》(Net Zero Industry Act)。

2023年2月1日,欧盟委员会提出了一项绿色协议工业计划,该计划旨在为欧盟扩大净零排放技术和产品的制造能力提供更有利的环境,以满足该地区雄心勃勃的气候目标。

该计划的第一个支柱是关于一个更简单的监管框架。为此,欧盟委员会将提出一项净零工业法案,以确定净零工业产能的目标,并提供适合其快速部署的监管框架,确保简化和快速审批。

3月16日,欧盟委员会正式发布《关键原材料法案》和《净零工业法案》。欧盟委员会主席Ursula von der Leyen表示:“《关键原材料法案》将显著改善欧洲关键原材料的精炼、加工和回收。原材料对于制造风能、储氢或电池等双转型关键技术至关重要。我们正在加强与全球可靠贸易伙伴的合作,以减少欧盟目前对单一或多国的依赖。“

《关键原材料法案》将关键和战略原材料清单纳入欧盟法律,并为战略原材料供应在欧盟地区内部生产提出明确的基准,并在2030年前使供应多元化。

在该法案中,欧盟设定的目标包括:至少10%的关键原材料由欧盟内部提供;至少40%的关键原材料在欧盟进行加工;至少10%的关键原材料回收来自欧盟地区;在任何相关加工阶段,来自单一第三方国家的每种战略原材料的年消耗量不得超过欧盟年消耗量的65%。

同时,该法案将减轻欧盟关键原材料项目的行政负担并简化许可流程。被选定的战略项目还将受益于获得融资的支持和更短的许可时间框架(提取许可为24个月,加工和回收许可为12个月)。

此外,为确保供应链的弹性,该法案还规定了对关键原材料供应链进行监管,以及对成员国之间战略原材料库存予以协调。

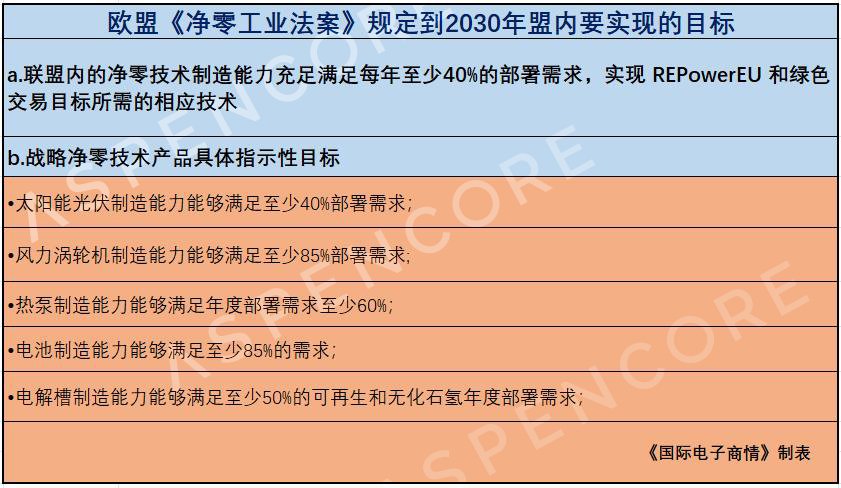

而发布的另一项法案——《净零工业法案》则指出,到2030年,欧盟地区成员国要实现一些既定目标,如到2030年欧盟要自产40%的太阳能光伏和85%的电池等。

结语:

在此背景之下,不管是中国整车制造企业,还是相关产业链企业,一方面仍要以本土市场为核心,继续加大技术研发和创新力度,持续开拓存量和增量市场;另一方面要在 “合规”要求下积极布局海外,寻求风险下的增长机会。