今年5月,我们撰文谈到过。2021年Q2预计是面板制造商历史上最赚钱的时期了。COVID-19、玻璃与DDIC缺货,导致面板价格史无前例的提升。不过到如今,这波行情已经发生了很大的变化。

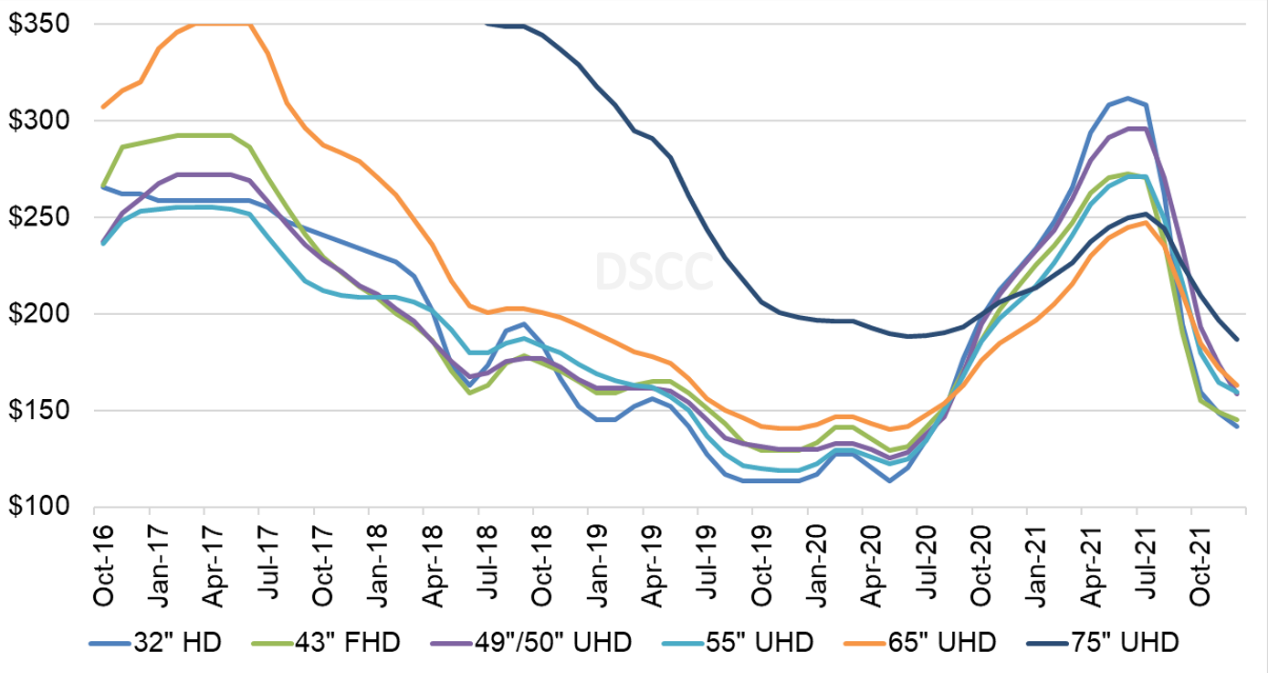

从DSCC(Display Supply Chain)的数据来看,LCD电视面板涨价潮的转折点发生在今年6月。LCD电视面板价格随后一路下探,而且今年9月份其单月跌幅达到了行业的历史之最(15.8%)。10月份,7种不同尺寸的LCD电视面板平均跌幅也达到了15.5%。

此前LCD电视面板一波涨价行情是从2020年5月开始,并延续到了2021年6月的。而近几个月的行情已经跌去了此前涨的一半多的价格。

这个局面总体仍然是供需不平衡所致。我们知道疫情极大促成了需求侧的爆发。但随着时间的推进,这部分的市场需求逐步趋稳,但供给却在不断增长。比如电视机市场今年下半年明显放缓,Digitimes上个月提到三星、TCL、海信、索尼等主要电视厂商下调了销售目标。这在供应链上,将市场带向产能过剩是显而易见的。

还有更多的因素也在发生作用,如北美市场上,面板价格增长导致电视价格大幅上涨,也对需求侧造成了影响;全球部分地区经济还在持续遭遇新冠冲击。

近一年来,虽有缺芯潮等各方面的影响,品牌与零售商如今却已经极大提升了供货能力。百思买此前发布的财报可见其库存相比去年有非常大的变化。DSCC数据提到今年Q3,LCD产能环比增加2.7%,同比增加9.4%;从面板面积来看,行业投入环比增加了2%,但面板出货量则降低了2%,面板出货面积减少6%。这其实已经能够看到供过于求的局面了。

2016年10月-2021年12月,电视面板每平方米价格波动,来源:DSCC

2020年5月到2021年6月,以及此后的两波行情可说是FPD(flat panel display)行业最大幅度涨价和最快速跌价了。其中,更小尺寸面板跌幅更大。32寸面板总是在涨价期涨价最快的,也是在目前这一时期跌价最快的。这个情况在不同历史时期也是反复被验证过的。

在小面板的价格上行期,其溢价也是最高的。比如在今年6月的价格最高点,按照每平方米的面板价格来计算,32寸面板的单位面积价格比65寸高了27%,比75寸高25%。而9月、10月,这种溢价就变得不复存在。而像75寸这样的大面板,受到整个市场供需关系波动的影响会显得更小。

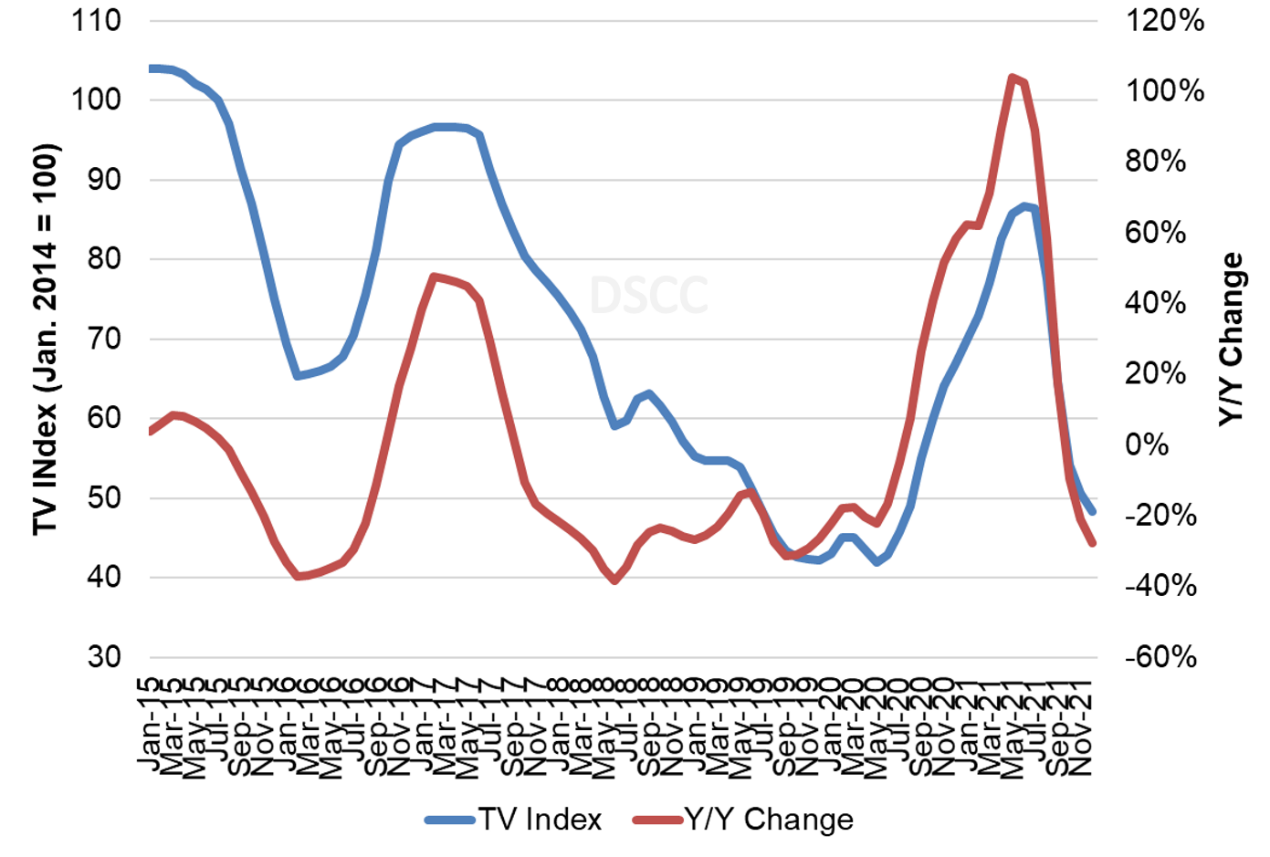

2015年1月-2021年11月,电视面板价格指数与同比变化,来源:DSCC

若将2014年1月的电视面板价格设定为100,则电视面板价格指数变化如上图所示。面板价格谷底位于2020年5月,指数为42;2021年6月达到87;8月份该指数掉到78。DSCC 9月给的数据是预计年底该指数会跌到56,10月则调整到了48——相比2020年同期低了28%,但仍然比2020年5月高大约15%。

DSCC预计今年Q4 LCD电视面板价格跌幅会收窄,但即便按照10月价格水平来看,Q4的平均价格也将比Q3低26%。DSCC在其季度报告中预期,面板制造商的工厂利用率会在Q4得到控制,缓和价格下跌压力。

康宁在前不久的电话会议上提到,跌幅收窄态势已经显现。但通常在Q4以后,电视需求都会有个季节性的收缩,则新年的需求侧驱动力会显著不足。随着价格持续下跌,面板厂产线利用率会持续走低。

针对供过于求的问题,DSCC也在发布的报告中特别提到2022年显示屏产量的两位数提升(G7+今年增长10%;2020-2025 G7+产能CAGR预期近期上调至7.4%)。基于LCD电视面板价格已经在降,IT面板价格持平状态,2022年的需求侧增长情况具有不确定性,以及明年缺芯问题缓解,2022年LCD面板市场将成为买方市场。

目前LCD面板产能最大的市场玩家是京东方。DSCC数据预计2020年京东方在LCD面板的市场份额为20%,5年后会达到28%。

整体上由于2022年价格下滑大趋势,面板厂商可能会更快地转向miniLED——这类新技术有着更高的价格,以此可确保企业营收增长。所以有新技术储备的企业也将会有更多的市场机会。

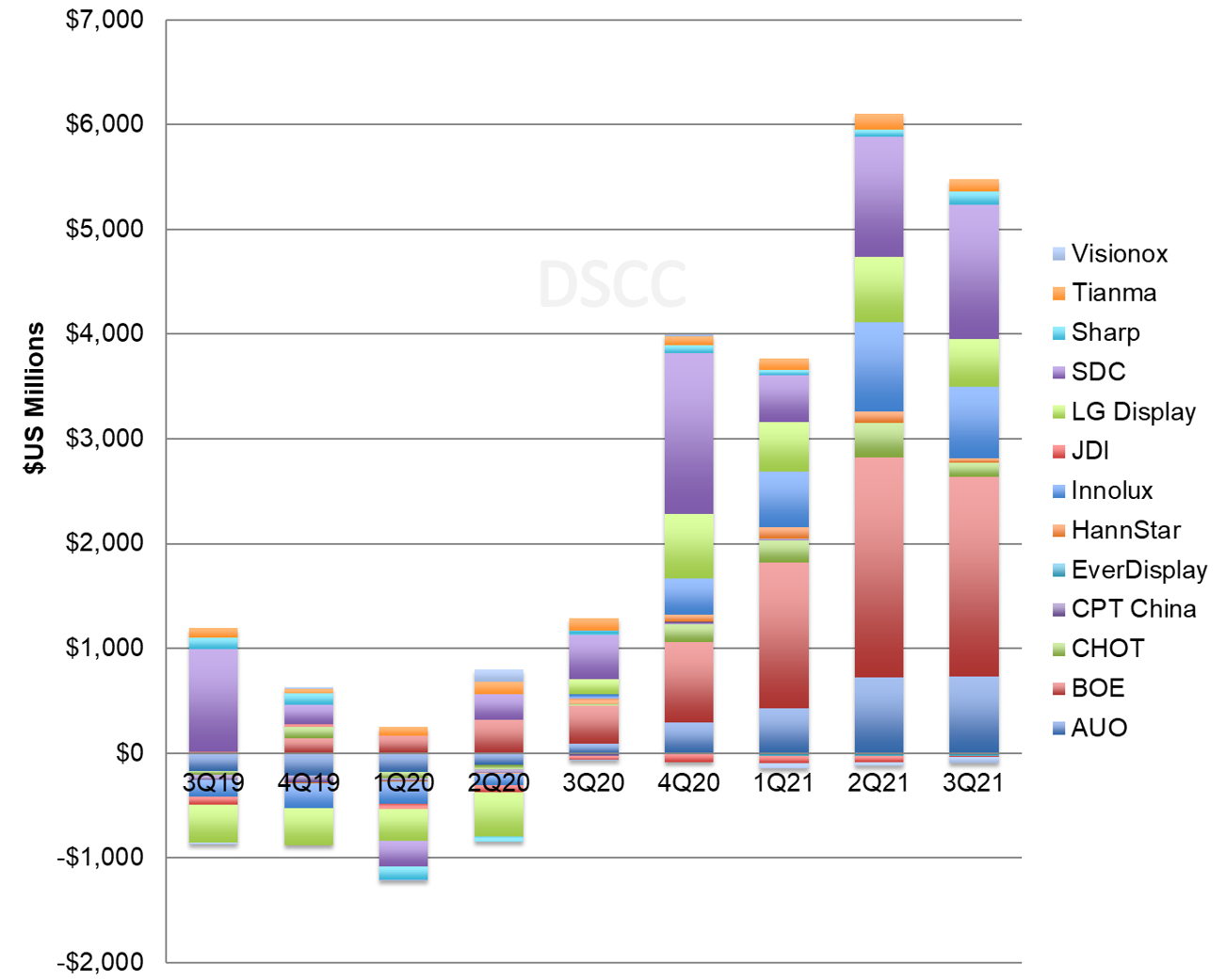

2019年Q3-2021年Q3,面板制造商营业利润,来源:DSCC Quarterly Display Supply Chain Financial Health Report

最后呈现一组数据,即FPD制造商今年Q3营收(revenue)总体都创了历史新高,不过利润在滑坡,其主因与LCD面板价格下滑是分不开的——当然这组数据就不只是LCD面板了。DSCC统计了14家面板制造商的季度营收数据。

所有这些企业营收相加,环比增长4%,同比增长27%;所以行业大趋势还是相当好。从今年第一季度开始,京东方就超过三星和LG,在营收占比方面达成最高,而且目前仍是第一。位列京东方、三星、LG之后的市场参与者分别是友达、群创、华星、夏普。

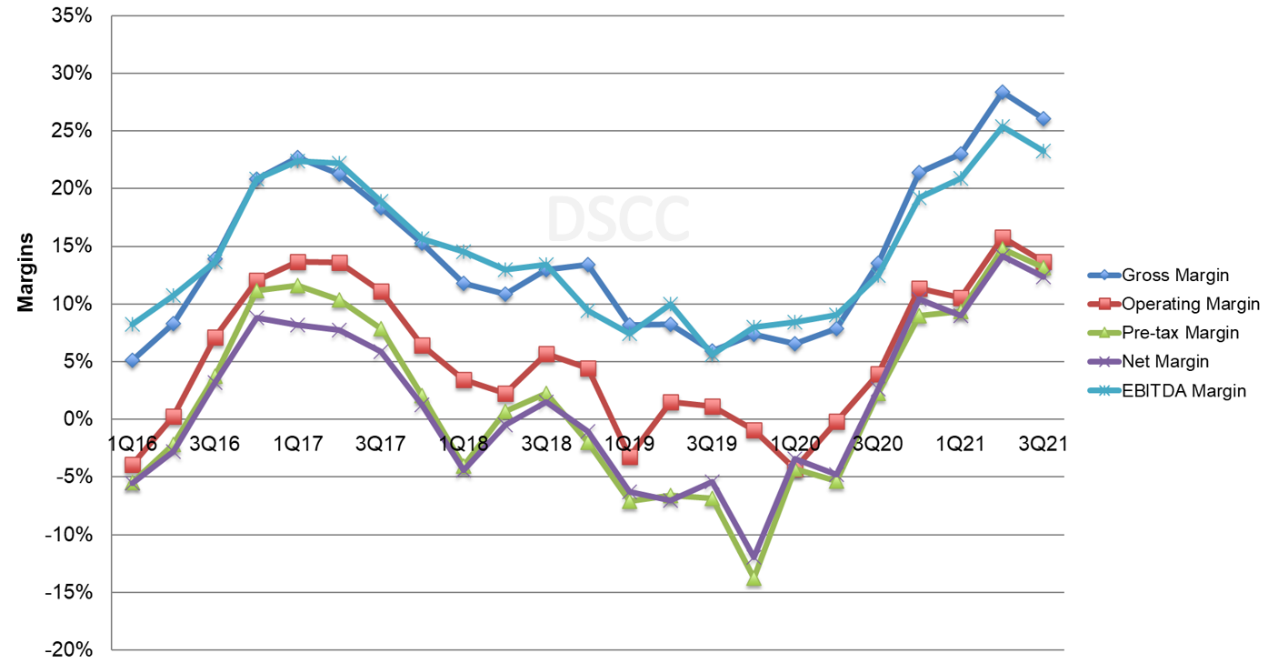

2016年Q1-2021年Q3,显示行业Margin,来源:DSCC Quarterly Display Supply Chain Financial Health Report

利润方面,此前随针对电视与IT产品的LCD面板价格上涨,毛利率与EBITDA利润都在涨,今年二季度达到巅峰。随后第三季度进入下行通道,Q3相比Q2的行业利润下滑2个百分点,虽然目前仍处在历史高点。上面这张图对于了解2017-2019年一个较长周期的利润下降,以及后续的增长期很有帮助。

值得一提的是,2018-2020年显示行业营业利润(operating profits)是被三星统领的。但在此前LCD面板涨价期间,京东方于今年Q1取代了三星的这一位置。2020年Q4三星(Samsung Display)营业利润15.37亿美元,占到行业的将近40%。但今年Q3,这个份额已经下滑至不到25%;京东方19亿营业利润占到了大约35%。