该文章源自天风证券高级研究员陈俊杰的研究报告。作为全球最大的模拟芯片厂商,德州仪器产品种类极多、覆盖应用极广,对德州仪器进行深入地跟踪分析,可以帮助从业者更确切地把握半导体行业特征,寻找投资机会。和俊杰观点类似,我也一直看好国内模拟芯片市场发展,因此向俊杰申请授权发表,供读者参考。

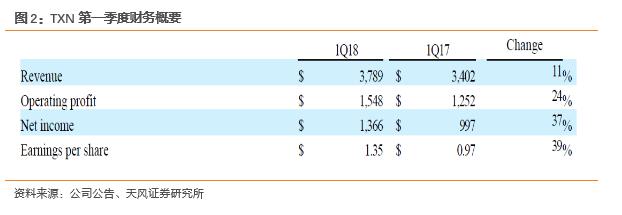

美东时间4月24上日下午德州仪器(TXN)发布2018Q1财报,并在当日下午8:30举行Q1电话会议。TXN一季度实现营收37.89亿美元,同比增长11.38%;实现净利润13.66亿美元,同比增长37.01%;EPS同比增长39%,至1.35美元。本季度的超预期表现主要来自工业和汽车市场产的需求依然强劲。2018年第一季度的销售超过预期。

我们始终强调模拟行业的穿越硅周期属性。通常半导体行业呈现典型的周期性特征,但模拟半导体子行业对于半导体行业较低和波动剧烈的投资回报来说,却是个显著的例外。我们认为,在本质上以“数据”推动半导体产值提升的第三次行业变革阶段,模拟芯片作为“数据”产生的前道入口型芯片,成为2018年最值得重视的半导体投资子领域。

我们深度跟踪海内外模拟行业的动态,作为模拟行业的龙头公司德州仪器,对于其季报的解读和关键信息的提取,有助于我们更深地把握行业特征

一季度营收的的强劲增长来源于工业和汽车市场需求的继续增长,模拟收入从去年同期增长14%,主要来源于能源和信号链的需求增长。嵌入式处理收入与去年同期相比增长了15%,主要来源于处理器和连接微控制器的需求增长。在其他领域,收入同比下降13%,主要是由于定制ASIC产品。个人电子产品由于一些部门和客户的增加而增长。与去年第四季度相比,通信设备收入有所下降。

根据指引,基于当前公司业务对第二季度财务数据进行预测,预计二季度收入在37.8亿美元到41亿美元之间,每股收益在1.19美元到1.39美元之间,其中包括估计的1000万美元独立税收优惠。

风险提示:半导体行业发展不达预期;公司运营不达预期

(报告信息均来自于德州仪器的一季度业绩说明会的电话会议 该电话会议为公开信息)

1. 我们的观点

我们始终强调模拟行业的穿越硅周期属性。通常半导体行业呈现典型的周期性特征,但模拟半导体子行业对于半导体行业较低和波动剧烈的投资回报来说,却是个显著的例外。

模拟芯片产品的差异性显著,生命周期长。模拟芯片的技术来源于采集捕捉现实世界的信息,因为现实世界的复杂和异质性,用于捕捉这一特性的产品设计同样具有复杂异质性特征。模拟芯片的差异性非常显著,体现在公司的IP格外重要。同时,模拟芯片强调的是高信噪比、低耗电、高可靠性和稳定性,生命周期较长,价格较低,这一点同数字芯片有显著差别(数字芯片遵循摩尔定律,通常1-2年后就面临被更高工艺产品的淘汰)。

从供给端来看,模拟芯片行业研究能力供给是有限的。而在设计过程中,人力资源的部分基本难以被复制。模拟芯片的设计过程相比于数字芯片,更多依赖于经验,而更少依赖计算机模型。设计的过程中有更多的试错性质,好的工程师具有10年以上的经验,由此模拟芯片公司构建了强大的进入壁垒。

产品的差异性和研究能力供给有限降低了市场竞争,同时终端市场的分散化特征继续放大模拟芯片行业战略优势。模拟芯片的终端市场非常分散,产品线数以万计,而平均订单数量减少。行业龙头在横向品类上具有优势,新进入者很难进行有效竞争。市场竞争格局稳定,龙头在定价能力上具有话语权。

我们认为,在本质上以“数据”推动半导体产值提升的第三次行业变革阶段,模拟芯片作为“数据”产生的前道入口型芯片,成为2018年最值得重视的半导体投资子领域。

我们深度跟踪海内外模拟行业的动态,作为模拟行业的龙头公司德州仪器,对于其季报的解读和关键信息的提取,有助于我们更深地把握行业特征。

汽车与工业电子领域的强劲需求,引领德州仪器成长为汽车与工业电子巨头。在汽车与工业电子领域,德州仪器已经逐渐成长为汽车与工业电子巨头。在芯片的终端市场中,着眼未来,工业与汽车芯片市场是最具有增长潜力的市场,据IDC统计,工业电子与汽车电子市场的增长速度将领跑到2020年左右,年增速预期分别为4%和8%,远超过芯片市场整体的2%的年均增速。

工业与汽车电子领域又有极大的特殊性。工业系统和汽车产商的具有较长的产品周期,对芯片质量要求较高,对芯片的考核较为严格,而一旦确定了供应商的关系之后长期内不会轻易更换。而在这两个领域,芯片供应商具有较高和较稳定的毛利率。德州仪器将工业与汽车电子作为公司发展的战略性目标,也将对该领域进行长期的战略型投资。

模拟芯片与内嵌式处理器业务持续增长,龙头地位继续巩固。一季度德州仪器模拟芯片业务收入同比增长了14%,主要得益于能源(power)与信号链(signal chain)产品的增长;内嵌式处理器业务收入同比增长了15%,主要得益于处理器(processor)和连接微处理器(connected microcontroller)的增长。

据IC Insights数据显示,2017年模拟芯片的市场规模约545亿美元,模拟芯片市场在2017-2022年的复合年增率(CAGR)将达到6.6%。到2022年,市场规模将达到748亿美元。

德州仪器是该细分市场上的龙头老大,并处于极佳的持续扩张的位置;内嵌式处理器方面,德州仪器在该细分市场上最大的供应商之一。而且德州仪器在内嵌式处理器上的突出特点在于,客户可以将其自己的研发成果开发成软件运用于德州仪器的内嵌式处理器上,德州仪器有能力针对单一客户进行柔性化生产,这有利于德州仪器与客户建立长期的友好合作关系,且客户也可以将软件运用于一代又一代新的产品上。

现金为王,审慎投资,具有较强的现金并购能力。德州仪器过去12个月的自由现金流量为49.2亿美元,同比增长17%。同期自由现金流量利润率为收入的32.1%,高于去年同期的30.7%。截止一季度末,德州仪器拥有高达41亿美元的现金和短期投资,现金流极为充沛。电话会议中公司表示继续将战略集中在工业和汽车市场,分配资金和推动举措以加强地位。这是基于工业和汽车将成为增长最快的半导体市场的信念。

2. 主要财务数据

(报告信息均来自于德州仪器的一季度业绩说明会的电话会议 该电话会议为公开信息)

一季度业绩:第一季度实现收入37.89亿美元,同比增长11%。实现净利润13.66亿美元,同比增长37.01%。核心业务中,模拟收入增长14%,嵌入式处理收入同比增长15%。两板块的营业利润率都有所增加。汽车电子市场和工业电子市场的强劲需求是本季度营收强劲表现的主要原因。德州仪器汽车和工业电子的的多数产品线都实现了同比两位数的增长。

一季度的毛利为24.5亿美元,占收入的64.6%。 一年前,由于收入增加和制造成本降低,毛利增加。毛利率上升160个基点。 本季度的运营开支为8.18亿美元,与去年同期相比增长了1%,与预期相当。 研发部门增长4%,而SG&A则差不多。 在连续12个月的基础上,营业费用占收入的20.9%,在预期范围内。 在过去的12个月里,在研发上投入了15.2美元。

本季度运营现金流为11.1亿美元。 本季度资本支出为1.89亿美元。 自由现金流量在过 去的12个月里为49.2亿美元,比去年同期增长17%。 第一季度支付了6.11亿美元的股息,并回购股票8.73亿美元,第一季度的总回报为14.8亿美元。 在过去的12个月里,向业主返还了51亿美元,这与将所有自由现金流归还给业主的策略是一致的。 同期股息占自由现金流量的45%,凸显其可持续性。资产负债表依然强劲,第一季度末有41亿美元的现金和短期投资。 总债务也是41亿美元,加权平均票面利率为2.05%。 库存天数为136,比去年同期增加4天,并在预期范围内。

二季度预期:基于当前公司业务对第二季度财务数据进行预测,预计二季度收入在37.8亿美元到41亿美元之间,每股收益在1.19美元到1.39美元之间,其中包括估计的1000万美元独立税收优惠。

3.会议纪要

由于来自工业和汽车市场产的需求依然强劲,第一季度收入同比增长11%。核心业务中,模拟收入增长14%,嵌入式处理收入同比增长15%。两板块的营业利润率都有所增加。每股收益为1.35美元,其中包括0.14美元的与税收相关的福利(这不在原来的指导预期之下。主要是由于最近的税收改革法)。

第一季度,运营现金流为11亿美元。自由现金流量的增长,尤其是每股收益的增长,对于长期实现股东价值最大化至关重要。德州仪器过去12个月的自由现金流量为49亿美元,同比增长17%。同期自由现金流量利润率为收入的32.1%,高于去年同期的30.7%。

我们继续从我们的产品组合的寿命和多样性以及制造战略(包括了日益增长的300毫米模拟量输出)的效率中获。在过去的12个月期间,德州仪器通过分红和股票回购的组合向业主返还了51亿美元的现金。

对税收改革法律有更多的了解和指导,更新了税务预算。

首先,现在预计2019年开始的年营运税率为16%,低于之前预期的18%。

其次,2018年投资者应该承担20%的年运营税率,低于我们之前预期的23%。 由于2018年的过渡性非现金费用,2018年的利率高于2019年的利率。公司继续预计第二季度和第三季度股票薪酬的收益约为1000万美元,第四季度为500万美元。因此,2018年剩余季度的实际税率将为20%左右。

在2018年第一季度,公司获得了大约1.4亿美元的税收优惠,这并不在原来的指导原则之中。 其中包括股票薪酬5,000万美元,由于税率改革法的最新估计数额为5000万美元,主要是由于前面所述的2018年税率下降所致。

公司继续将战略集中在工业和汽车市场,分配资金和推动举措以加强地位。这是基于工业和汽车将成为增长最快的半导体市场的信念。

我们继续投资于我们的竞争优势。TI拥有制造和技术,投资组合广度,市场覆盖面以及多样化和长寿命的产品。公司将继续通过严格的资本分配和专注于最好的产品,模拟和嵌入式处理以及最好的市场--汽车行业,这将使TI能够在未来很长一段时间内继续改善并实现每股自由现金流增长。