来源:内容来自威锋网,谢谢。

从去年下半年到现在,电子产业界最重要的关键词就是“涨价”,这就使得这几年拼价格优势的国产手机厂商举步维艰。继面板、芯片、存储等涨价以后,电池也面临涨价风。这会给苹果的新款手机带来新一轮的成本压力,尤其是据闻新iPhone的电池将会提升。

如果 iPhone 8 的电池真的会增加 40% 左右,这对于消费者来说当然是一个好消息,毕竟不少朋友都诟病 iPhone 的续航能力一般般,不过分析师提到,其实他更关心 iPhone 的价格是否会受到影响,因为,采用更大的电池就意味着更高的成本。

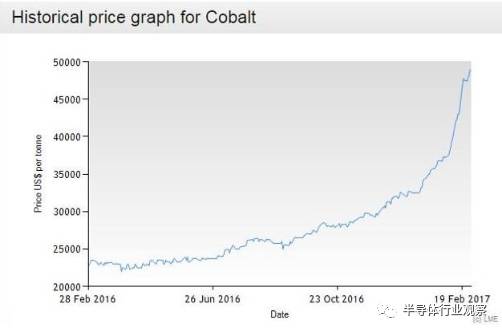

当然,你也可以说一块电池的成本能有多贵,根据去年 IHS 的拆解,iPhone 7 的电池成本大概是 2.5 美元。也就是说,40% 的增量,也许是让苹果多支出一美元,况且,以苹果的能力,或许他们还能让这个数字继续下降,不过分析师提到,苹果也许要面对一个新的问题,就是钴的价格已经翻了一倍多,特别是近几个月来大幅飙升。

钴是用于锂电池里一种非常关键的金属,毫无疑问,钴价格的上涨,肯定也会让 iPhone 电池的制造成本变得更加的昂贵。虽然这个事情看起来很细微,但是当苹果添加了无线充电,更大的显示屏的时候,我们将会看到成本的增长,而且苹果会试图尽可能的保护自己的利润率,所以说,牵一发而动全身,分析师认为, iPhone 8 的售价看起来超过 iPhone 7 是不可避免的。

价格上涨肯定会影响消费者的心态,假如 iPhone 8 售价真的上涨的话,我们最终也得看看它涨多少。不过,分析师也提到,如果钴的价格继续这样飙升的话,谁都不敢确定还会发生什么。

“如果消费者为下一部 iPhone 多支付一点钱,我不会感到惊讶。但是一个更大的电池(有可能)和钴价格上涨表明,仅仅是一个组件,就可以使设备变得更贵,我们千万不能小看任何一个细节。”

DRAMA、NAND和AMOLED三大件价格居高不下

智能手机关键零组件于2016下半年开始供应吃紧导致涨价,至2017年第一季传统淡季的行情也逆势上扬。全球市场研究机构 TrendForce最新研究显示,2017年在DRAM、NAND Flash、AMOLED面板价格攀高、智能手机纷纷导入创新规格之下,品牌厂提前备货的态势明显,预估全年度存储、AMOLED面板价格仍将处于高点,对于品牌厂获利能力带来负面影响。

在双镜头、影音串流及人工智慧相关应用等规格不断推陈出新下,2017年移动式存储单机搭载量的需求仍持续攀升,上半年已有6GB甚至8GB的旗舰机种陆续问市。另外,今年LPDDR4已成为主流,而为了让手机达到更好的节电效果,存储大厂推出电压更小的LPDDR4X,成为许多手机大厂急于采用的解决方案。

价格方面,由于整体存储产业仍面临供货紧张,2017年第一季移动式存储价格已涨逾一成,TrendForce预估移动式存储的涨价态势将延续一整年,全年涨幅将大于10%。

另外,2017年移动式NAND Flash搭载量增加的趋势也将持续。中国手机品牌持续向iPhone主流储存容量靠拢,在高端机种的移动式NAND Flash搭载量主流,已从32GB/64GB攀升至64GB/128GB,也连带让中低阶机种的移动式NAND Flash搭载量上升。

自从2015年三星于自家手机导入性能更佳的UFS后,各家品牌的高端机种也陆续跟进。TrendForce表示,2017年手机芯片厂在高端芯片支援UFS的态势已然确立,预估今年智能手机采用UFS的比重将增加至20%左右。

在价格已接近高点的状况下,2017年第二季移动式NAND Flash的涨幅预估在5%~10%之间,涨势略趋平缓,而由于整体供货依然紧俏,涨价仍将延续至下半年。

面板方面,由于日渐受到苹果等品牌青睐,AMOLED面板的需求与产能同步增长。TrendForce预估,全球AMOLED手机在整体市场的出货占比可望从2016年的2 3.8%,成长至2017年的27.7%。另外,LTPS产能也持续扩充,预估LTPS手机出货比重将由2016年的31.5%,成长至2017年的34.8%。此外,受到AMOLED与LTPS手机出货成长的排挤效应,2017年传统a-Si手机出货比重预估将滑落至37.4%。

三星的AMOLED大部分产能将用于自家品牌及苹果产品,难以应付其他客户逐步增长的需求,让AMOLED面板供应趋向紧缩,预期价格至2017下半年仍易涨难跌。至于LTPS面板则因产能逐步开出,预估2017年LTPS面板价格将从第二季起逐季缓跌。

TrendForce指出,三大关键零组件价格的猛烈涨势,已冲击到智能手机的成本管控、压缩品牌获利。对于部分擅长以「高规低卖」策略吸引消费者的中国智能手机品牌而言,即便今年仍将持续扩大市占,但恐将因零组件价格的大幅上扬受到严峻的成本压力。

【关于转载】:转载仅限全文转载并完整保留文章标题及内容,不得删改、添加内容绕开原创保护,且文章开头必须注明:转自“半导体行业观察icbank”微信公众号。谢谢合作!

【关于投稿】:欢迎半导体精英投稿,一经录用将署名刊登,红包重谢!来稿邮件请在标题标明“投稿”,并在稿件中注明姓名、电话、单位和职务。欢迎添加我的个人微信号MooreRen001或发邮件到 jyzhang@moore.ren

【关于投稿】:欢迎半导体精英投稿,一经录用将署名刊登,红包重谢!来稿邮件请在标题标明“投稿”,并在稿件中注明姓名、电话、单位和职务。欢迎添加我的个人微信号MooreRen001或发邮件到 jyzhang@moore.ren