【导读】近期,已经沉寂许久的CIS(CMOS图像传感器)市场,因为行业两大巨头的“碰头”,又掀起了一丝波澜。据韩国SBS Biz报道,索尼(Sony)集团会长吉田宪一郎将拜访三星位于平泽的晶圆厂,预计与三星半导体负责人庆桂显会面,据悉,吉田宪一郎的拜访行程还包含前往三星位于天安及温阳的封装厂,预计双方将在半导体供应链建立更紧密的合作关系。

考虑到索尼和三星是全球前两大CIS厂商,是直接竞争对手,它们碰面谈合作,十分引人关注,而且,如果双方是在半导体供应链方面深度合作的话,非CIS莫属。

目前,索尼和三星的合作主要表现在显示面板方面,三星为索尼供应电视屏幕,这方面,双方具有很强的互补性,然而,如果涉及CIS的话,情况就复杂多了,作为全球第二大晶圆代工厂,三星可以为索尼提供CIS代工服务,如果成真的话,将会把双方的关系带入一个新阶段。

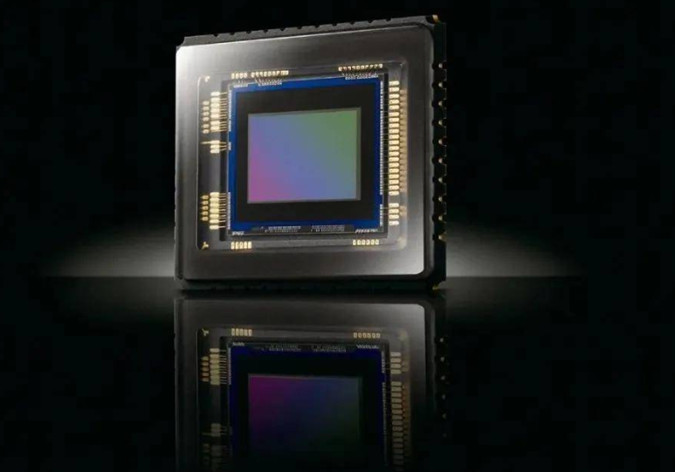

“电子眼”推进摄影文化的进步

索尼在20世纪70年代开始研发图像传感器。当时,业界还没有CCD(Charge-coupled Device)的存在,于是索尼开始思考:“能否研发出一种半导体,可以将从镜头射入的光转换为电气信号,并用该信号制作出图像。”

“如果可以以较低的成本制作出CCD图像传感器,摄像机的价格也会相应地降低。如此一来,摄像机会普及至普通家庭,摄影、摄像会成为普通人的乐趣,成为人们生活的一部分。为了实现上述目标,索尼的研发、生产人员不断挑战了诸多问题。索尼获得的第一项成果是在20世纪80年代,将CCD图形传感器“ICX008”商品化。搭载了该传感器的照相机曾拍摄了全日空巨型飞机的起飞、着陆情况,并放映给机舱内乘客。

后来,索尼又克服了诸多生产、性能方面的问题,终于在1985年发布了首款搭载CCD图像传感器的家用摄像机“CCD-V8(注2)”。1989年,索尼发售8毫米摄像机一一“CCD-TR55”,并大获成功、风靡一时,该机型极其轻巧,重量仅为790克,是名副其实的“Handycam(掌中宝)”。此次成功成为了索尼图像传感器业务获得飞跃的契机。

竞争

多年以来,索尼一直是全球排名第一的CIS厂商,不过,近些年,该公司感受到的压迫感越来越强,因为紧随身后的三星一直在蚕食它的市场份额。

经过多年努力,到了2020年,三星的CIS市场份额明显提升,进一步缩小了与索尼之间的差距。据OMDIA统计,2019年第三季度,索尼的CIS市场份额依然高达56.2%,而到了2020年第二季度,就下降到了约42.5%。与此同时,三星的市占率从16.7%上升到21.7%,与索尼的差距从39.5个百分点缩小至20.8个百分点。

分析师将三星的快速进步归因于高端产品出货量的增加和客户群的增长。另外,新冠疫情也在三星获得更大市场份额过程中发挥了作用,因为在2020年,许多使用索尼CIS的美国消费电子产品公司推迟了新产品的发布,而三星在中国的主要客户增加了CIS的订单量。

技术上的不断创新也帮助三星争取到了更多客户。2018年6月,该公司推出了ISOCELL Plus技术。在推出新技术的同时,三星也在提升CIS生产能力,2017年,三星就开始扩充12英寸CIS产能,并于2017年开始改造12英寸DRAM产线FAB 11,用于生产CIS,2018年底完成改造;同时对FAB 13进行改造。

通过为中高端智能手机提供具有成本竞争力的超高分辨率CIS的先发优势,以及积极的产能扩张策略,发展到2022年,三星的CIS市场份额又有所提升,据Counterpoint Research统计,2022年,索尼CIS的市场份额约为39.1%,三星则提升至24.9%,排名第三的豪威科技市占率为12.9%。

在2019-2021那段CIS需求旺盛时期,相对于三星而言,索尼在市场竞争中的一大不利因素就是产能,因为索尼的产线相对单一且有限,而三星除了原有CIS产线外,在市场需求出现井喷时,该公司可以把存储器产线改造成CIS产线,从而可以在相对短的时间内释放出更多产能。而索尼自身则不具备这样的晶圆厂条件,只能临时扩建产线,但从开始建设到实现量产,需要三年左右的时间,显然,这太慢了,无法跟上市场的节奏。也正是因为如此,三星CIS的市占率在那几年当中增长很明显。

索尼在日本的4个工厂拥有8条12英寸晶圆生产线,最新的是长崎的Fab 5,Fab 5于2021 年开始批量生产,扩建工程还在进行中,该公司计划在未来几年内投资7000亿日元,用于扩建新厂房。而在自有产能不足的情况下,索尼只有找代工厂帮助其生产。

2019年,由于CIS供不应求,索尼自家的产能已经应接不暇,该公司就将高端CIS交由台积电代工生产,这是索尼首度外放高端芯片订单。当时,为了这笔大单,台积电专门订购了设备,索尼放出的CIS订单,在台积电南科14a厂导入40nm制程生产,台积电购置的新设备于2020年第二季度装机,8月试产,初期月产能2万片,并于2021年第一季度量产,后续还在扩大产能,后来,索尼更高端的CIS芯片导入了台积电的28nm制程。

2022年,随着台积电在日本新建晶圆厂,索尼与之加深了合作关系。台积电日本子公司JASM就有索尼参股,初期投资了5亿美元,取得接近20%的股权,成为了JASM的主要股东。该晶圆厂于2022年开始建设,预计2024年底前实现量产。两家公司表示,最初的制造工艺将是22nm/28nm,这个制程节点正是索尼高端CIS所需要的。

通过自家产线扩产,以及与台积电合作,索尼可以在产能扩充方面追赶三星,以弥补竞争短板。

合作

除了直接竞争,在适合的条件下,合作可以更好地提升自身的竞争力。索尼将与三星在半导体供应链方面深度合作,或许也是基于其自身发展战略,以及三星晶圆代工现状而做的选择。

目前,虽然全球芯片需求疲弱,但这只是暂时的,当行业走出低谷后,多种芯片依然会呈现出增长势头,特别是CIS,应用领域多,发展潜力大,单个设备所需的CIS数量不断增加。索尼的公司发展战略也体现出了这一点。

2022年5月,索尼对外宣布了未来CIS发展战略。该公司认为,2022-2030年,CIS市场的平均年增长率约为9%,预计市场将长期增长。索尼本来认为移动成像应用增长将放缓,但后来改变了预测,认为多镜头,以及AR/VR等增长趋势将继续推动CIS中长期市场增长。

在手机端,索尼认为,智能手机制造商正在将高性能相机系统定位为高端机型的重要差异化因素,这就需要大像素和大光圈图像传感器,索尼将主要关注这一领域,并开发有助于实现高图像质量和多功能的高附加值图像传感器。

除了移动应用,车用CIS有巨大的发展潜力。据Frost&Sullivan预测,2019-2024年,全球汽车CIS出货量将从3.3亿颗增长到6.9亿颗,复合年均增长率(CAGR)达到15.9%,全球汽车CIS市场规模将从16.5亿美元增长到33.7亿美元,CAGR为15.4%。

索尼将传感器融合作为汽车应用的差异化技术,独特的融合技术可以实现高精度的物体识别。到2025年,该公司计划将其融合技术投入汽车前方传感实际应用,除了不利环境中的车辆识别外,还可用于夜间识别人和车辆,以及需要高精度测距的停车辅助功能。

为了实现CIS的发展战略,索尼需要产能和制造工艺等全方位的支持,完全依靠其自家晶圆厂效率太低,时间不等人。因此,除了保持与台积电合作之外,找到全球第二大晶圆代工厂三星合作,也是一个不错的选择,因为就产能和制造工艺技术综合实力而言,除了台积电,也就是三星了。

在这个时间点找三星合作,也是一个不错的时机。

近期,为应对产能利用率下滑,各大晶圆代工厂纷纷祭出更积极的低价策略,为了吸引客户多下单,主动提出“量大价格可议”的条件,向客户招手,希望借此力挽颓势。据悉,晶圆代工厂成熟制程都以拉升产能利用率为主要目标,客户若有大单,议价空间相较之前更有弹性,价格折扣幅度高达一至两成。

在这种行情下,三星同样不能幸免,为应对低迷的市况,传该公司砍成熟制程报价一成抢单,全球排名第二的晶圆代工厂都是如此,可见成熟制程代工已经转为买方市场,而且,这种态势很可能会延续到下半年。

因此,在全球晶圆代工成熟制程产能利用率普遍不足,三星晶圆代工降价促销的情况下,索尼找三星代工生产CIS,可以“抄底”。而对于三星而言,有索尼这样大体量的客户下单,甚至是长期深度合作,对其产能利用率的提升,以及营收的保障,都是利好。

CIS企业开始抱团

总体来看,CIS厂商依旧存在库存积压的问题。中低端CIS 库存调整压力较大,汽车为结构性增长点。因此,包括Sony、三星电子、豪威等主要手机CIS企业都仍在配合客户调整脚步,估计最快要到第三季才有机会复苏。

其实就技术发展趋势来看,市场价值仍然有着较大的成长潜力。只不过当前正处在大环境的下行期,应该说更像是常规的下行。因为就技术层面来看,CIS仍有不少热点、特性对新应用非常适配。比如说对于AR/VR来说,摄像头CIS需要用到全局快门,同时还需要ToF传感器,甚至是基于事件的视觉传感器。

不过,CIS的风向也开始变了。近段时间,SK 海力士已重组其 CMOS 图像传感器 (CIS) 团队,以将重点从扩大市场份额转移到开发高端产品。其 CIS 团队在变革之前是一个单一的组织,但该公司现在已经创建了专注于图像传感器特定功能和特性的子团队。有消息称SK 海力士正在开发一种使用神经网络技术的新型 CMOS 图像传感器 (CIS),计划将人工智能加速器嵌入 CIS。

国内方面,今年3月份,湖南芯力特电子科技有限公司宣布正式加入豪威集团。芯力特是一家专业从事IC设计、委托开发和销售的高新技术企业。拥有低噪声、低功耗传感器信号处理芯片设计技术;产品方面,拥有集成TVS的RS485芯片,同时也即将推出集成TVS CAN总线驱动器芯片。尤其在车载CAN、CAN FD、LIN接口芯片领域,持续助力国内汽车以及零部件厂商发展。

来源:贤集网

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: