【导读】2022是不平凡的一年,这一年,俄乌战争引发国家形势风云变幻,世界又一次处在动荡中;这一年,中国的防疫政策发生了重大改变,从“谈阳色变”到人人“杨康”,经济也在不同的防疫政策中冰火两重天。动荡环境之下的工业自动化行业也处于变化中,其中,低压变频器行业从2021年的“缺芯”危机,到2022年的需求低迷,市场的担忧点截然不同。在2022年,低压变频器市场发生4个重要的变化:

01增速的转变

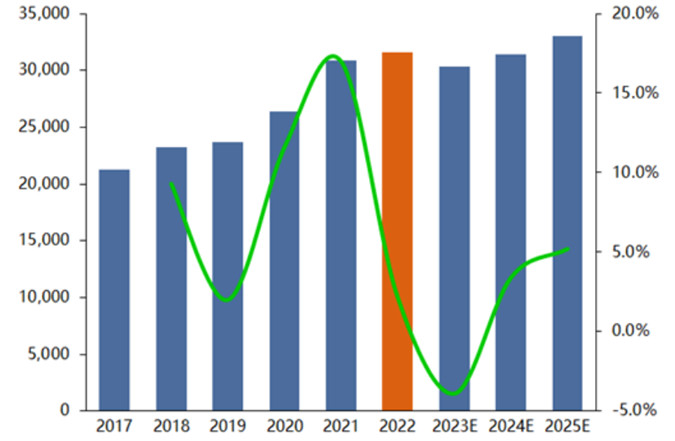

低压变频器市场经过2020~2021两年的高速增长,2022年急转直下,增速为2.1%。主要原因有:

1)宏观经济下行:2022年GDP增速3%,受外需下行、疫情反复和地产低迷等因素拖累,整体经济发展依然处于疲软区间。

2)前三季度疫情焦灼,四季度疫情扩散高峰期:2022年前三季度新冠疫情多点先后爆发,各地疫情政策收紧,消费也随之收紧,整个中国制造业景气指数降低,投资热情不足;四季度疫情防控措施优化调整之后,经历感染高峰期,生产生活影响较大。

3)下游行业需求衰退:受周期性影响的行业、受房地产等基建行业投资下降影响的行业、受制造业流出中国影响的行业、受内循环消费不振影响的行业都呈现不同程度的下滑。

2017~2025E年中国低压变频器市场规模及增速

(数据来源:MIR DATABANK)

具体分析可在《2023年中国低压变频器市场研究报告》第二章节中查看

02 行业端的转变

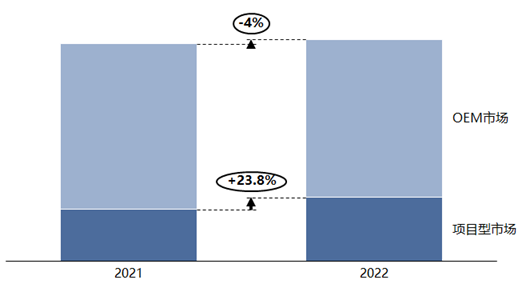

OEM向下,项目型向上

不同于前两年,OEM市场是低压变频器的主要增长引擎,2022年,市场的主要推动力和压舱石为项目型市场,项目型市场表现优于OEM市场,化工、石化等行业投资都有所增加,项目型以一己之力拉动大盘。OEM市场中,主要下游行业电梯、纺织机械、起重机械、工程机械等需求疲软,仅小部分行业如自动化物流、锂电、食品饮料等实现了较快的增长。

2021~2022年低压变频器OEM和项目型市场规模

(数据来源:MIR DATABANK)

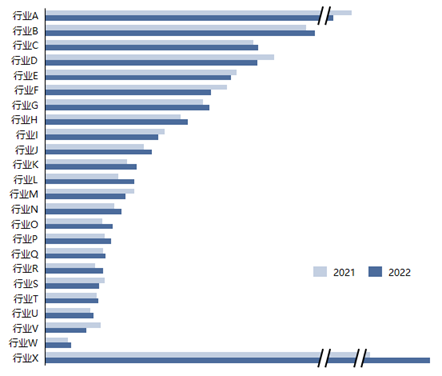

2021~2022年低压变频器下游行业规模

(数据来源:MIR DATABANK)

有关行业端变化,以及重点下游行业物流仓储设备、食品饮料机械、化工等分析可在《2023年中国低压变频器市场研究报告》第六、七章节中查看

03 厂商的转变

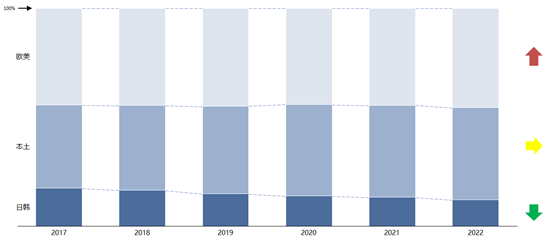

本土厂商扩张有所放缓,欧美厂商份额上升

本土厂商扩张势头受宏观环境影响,有所放缓。除头部厂商汇川和英威腾外,大部分本土厂商增速为负,业绩出现下滑。本土厂商的下游以电梯、建筑起重行业为主,与房地产市场强相关,受后者下行拖累,业绩表现不如人意。

欧美厂商份额上升,近年欧美厂商在本土厂商强大的攻势之下,市场份额总体处于下降趋势,但2022年在化工、矿山等项目型市场的助推下,在该市场有优势的欧美厂商增长相对较快。

2017~2022年低压变频器三类厂商市场份额推移

(数据来源:MIR DATABANK)

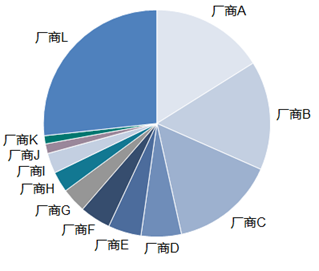

2022年低压变频器厂商份额

(数据来源:MIR DATABANK)

有关厂商端变化,以及重点厂商汇川、三菱、西门子分析(业绩、行业分布等)可在《2023年中国低压变频器市场研究报告》第四、五章节中查看

04 产品端转变

多家厂商产品涨价

22年受大宗商品的涨价,变频器的生产和运输成本有所上升,多家厂商在22年调高了产品价格。如:

1)ABB涨价两次,1月份涨价6%~8%,3月份涨价8%

2)丹佛斯变频器涨价两次,1月份第一次涨价5%,4月份涨价3%~10%不等

3)汇川涨价3%~15%不等

4)三菱全系列变频器涨价5%~6%

5)安川涨价8%~10%

来源:MIR睿工业 ,作者:MIR 叶琼

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: