01

导致核心零部件供需不平衡

都有哪些因素 ?

1.1 在核心零部件供应结构变革下,导致芯片供需不平衡的主要因素有哪些?

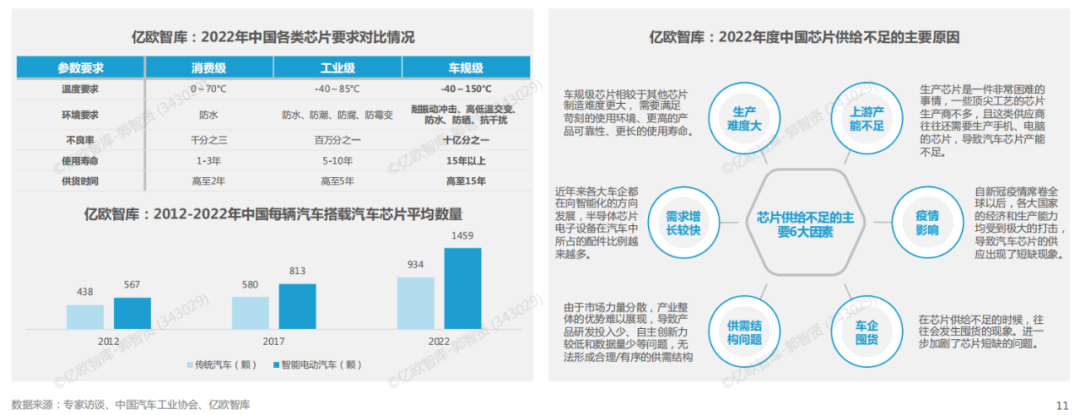

车规级芯片与消费级、工业级芯片不同,车规级芯片由于其对外部环境的需求更大、开发周期更长、可靠性要求更严格、使用寿命更长等特征,在高性能研发与规模化量产的发展下存在先天劣势。

此外随着近年来智能电动汽车芯片搭载平均数量提升,导致当下芯片供货量无法满足需求。

亿欧智库将2022年度 “缺芯”问题分为芯片生产难度大、需求增长较快、供需结构不平衡、上游企业产能不足、疫情影响、以及车企囤货情况严重等6个主要原因。

除车规级芯片生产难度大与车企囤货等原因以外,汽车芯片供应链也存在着诸多问题。

尤其是上游企业除生产汽车芯片以外,还会生产手机、电脑等芯片占用产线;疫情影响导致上游企业不得不停工停产;自主芯片企业整体水平与产量不足以支撑较大的市场,且与主机厂 没能形成强联系。

这些供应链问题暴露出中国供需结构恶性发展,供应链结构问题是中国芯片供给不足的主要原因。

1.2 在核心零部件供应结构变革下,导致电池供需不平衡的主要因素有哪些?

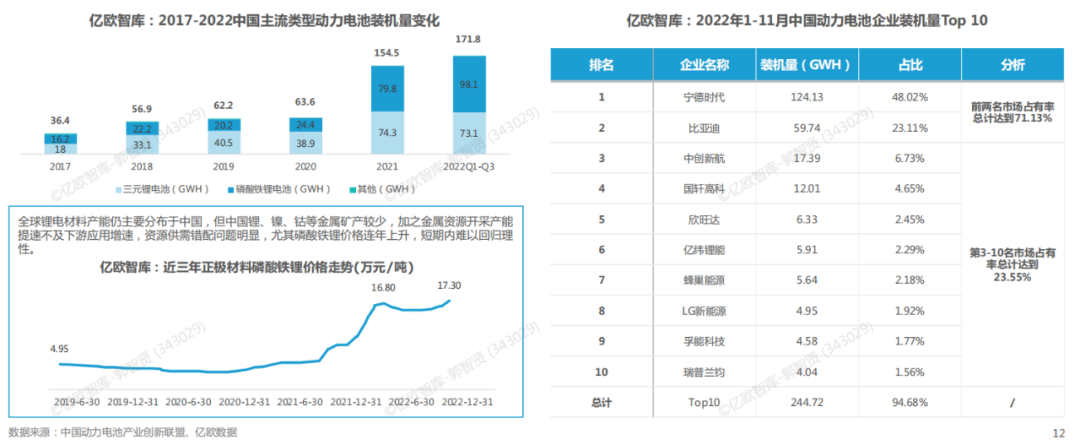

动力电池之所以出现供需不匹配的情况,主要原因在于需求快速增长,而相应的产品供给却没能及时跟上。2021年装机量突然暴增达到154.5 GWH,相较于2020年,装机量提升了143%。

同时,随着上游原材料价格上涨,“少电”向“贵电”偏移,也使得电池供应短缺问题越来越严峻。

动力电池的竞争格局已基本形成。根据2022年1-11月中国动力电池企业装机量来看,宁德时代和比亚迪占据前两位,市场占有率共计超过70%。

TOP 10的企业总机市场占有率近95%。亿欧智库认为动力电池企业装机量头部效应明显,由于主机厂对高性能动力电池需求过于强烈,头部企业电池技术较为前沿且具备量产能力,所以出现“一边倒”的情况。

02

核心零部件供给不足暴露

智能电动汽车供应链哪些问题 ?

2.1 在供需不平衡关系下,暴露了智能电动汽车核心零部件供应链哪些发展问题?

困扰汽车产业长达一年多的“缺芯少电”问题,追溯至根本原因还是智能电动汽车产业链上下游在协同保供方面的不足。

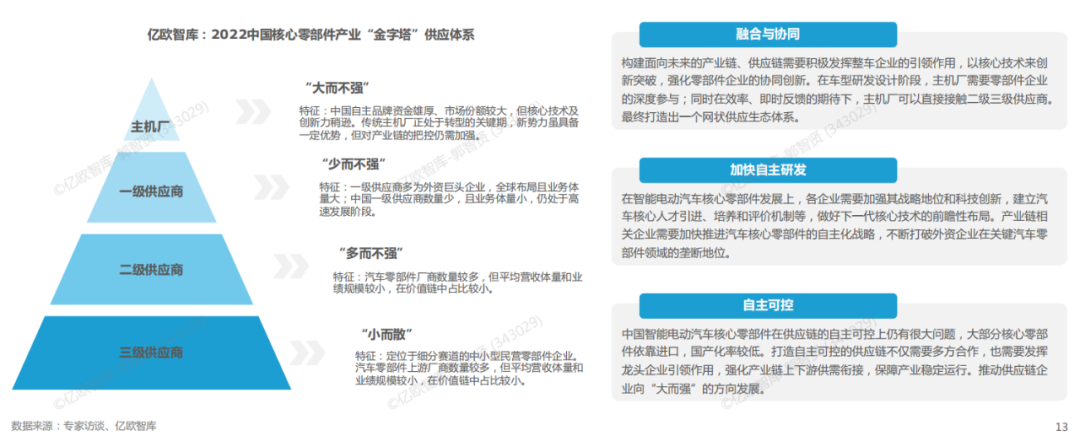

亿欧智库认为,中国智能电动汽车核心零部件供应结构主要发展问题就是供应链较长,中国主机厂“大而不强”、零部件企业“多而不强”。

当前中国智能电动汽车核心零部件供应链正在重塑,整个供应链趋向协同融合,谋求稳健发展。

亿欧智库认为,解决供应链发展问题需要减少从生产端到使用端的环节,使供应链变短,提升供应链韧性,实现构建自主可控的供应链。

主机厂携手供应商打造自主发展生态圈以形成自主可控的 供应体系,企业之间加速协同发展合作无间,从而强化供应结构、加快自主研发、凝聚企业产品创新力量。

2.2 在核心零部件供应链变革下,中国智能电动汽车产业将会有哪些变化?

核心零部件供应链的变革引起中国智能电动汽车产业发生不小的变革,亿欧智库认为,在变革中,中国以强大的制造业为基础,加快推动供应链自主创新体系,有机会实现弯道超车成为世界汽车产业发展中心,核心零部件在全球供应链中将扮演重要的角色。

从传统供应体系来看,由于传统零部件可替代性强、产品迭代速度慢、技术壁垒较低等特征,会出现供大于需的供需关系结构,主机厂作为买方市场,掌握着较大的话语权。

但随着智能电动汽车的发展,核心零部件稀缺性较强,供应商技术壁垒提高,出现供小于需的供需关系结构,导致主机厂逐渐丧失话语权。

在这样的供需关系中,主机厂往往会因零部件缺失而向供应商妥协。

2.3 在芯片较长的开发周期与快速迭代的背景下,主机厂如何有效整合芯片供应链?

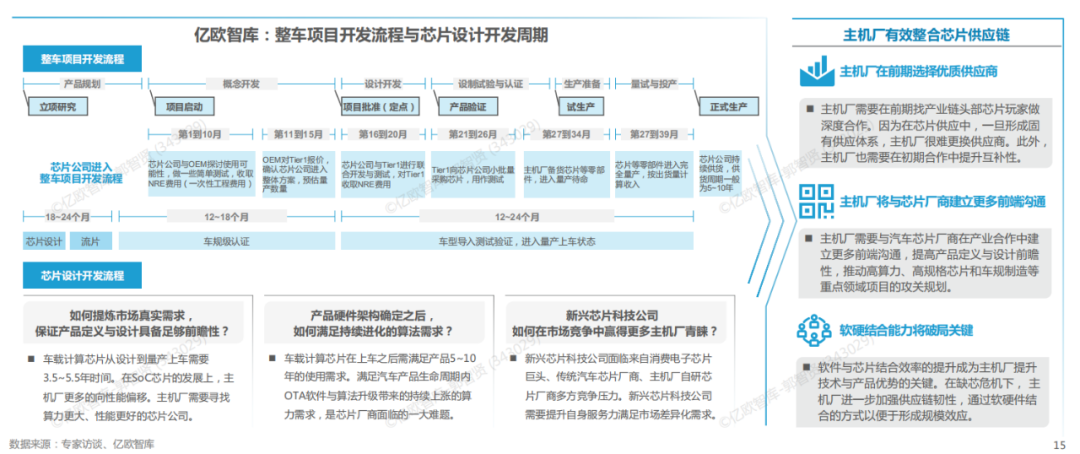

综合考虑整车项目开发流程与芯片设计开发流程,芯片从设计到量产上车需要3.5到5.5年时间,且芯片上车后需尽量满足汽车产品5到10年生命周期内的OTA升级迭代需求。

亿欧智库认为,主机厂与芯片厂商深度捆绑无可避免,通过深度合作共同提高产品定义与设计前瞻性已成主要发展点。

主机厂通过对芯片供应链的有效整合可解决大部分的问题。

亿欧智库认为,主机厂需要在前期选择优质且合适的芯片供应商,并通过深度合作建立长久且坚实的供应体系;在前段芯片设计研发时,明确自身需求,推动高算力芯片的发展规划;加强软硬件结合,提升供应链韧性。

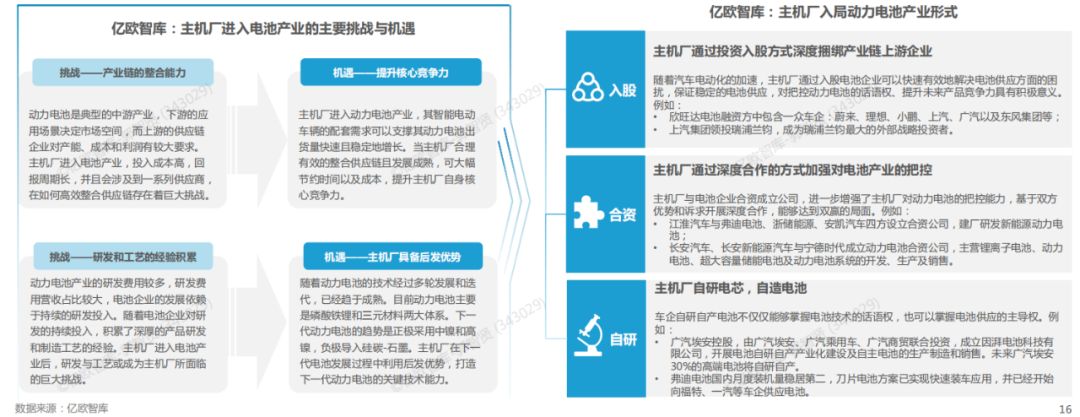

2.4 主机厂进入电池产业挑战与机遇并存,将如何整合电池供应链?

动力电池市场份额集中度较高,叠加动力电池供不应求导致目前电池供应商的话语权较大,也削弱了主机厂对产业链的把控能力,当下主机厂正加强对电池供应链的把控力。

亿欧智库认为主机厂整合电池产业链挑战与优势共存。主机厂作为下游需求方,有着较为明显的量产需求,加强供应链整合可实现后发制人,但电池产业头部效应明显,主机厂对上游的整合能力需要逐步积累。

目前多数主机厂已基本具备自产PACK的能力,并通过入股、合资以及自研的方式向上游电池布局。

主机厂通过这三种方式进入动力电池行业,可以保证电池供应的稳定性。

亿欧智库认为,主机厂自研自产电池并独立建厂,可与外部采购对抗,有助于成本控制。

并且自研的动力电池产品可以更好地匹配车辆需求,提高终端产品的竞争力。

03

核心零部件供给不足对主机厂

带来了哪些影响 ?

3.1 “缺芯少电”的背景下,核心零部件供应链问题对主机厂带来了哪些主要影响?

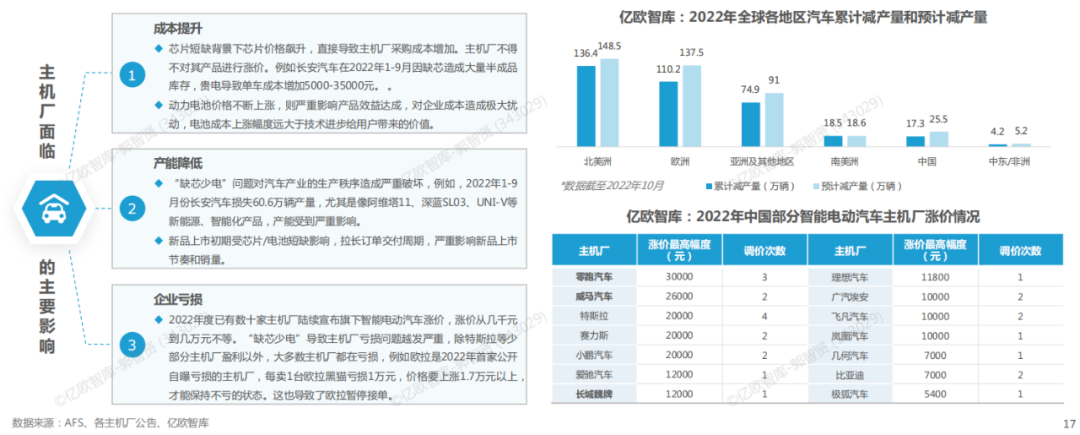

汽车产业“缺芯少电”严重影响了产业发展,为下游主机厂带来不可磨灭的影响。

亿欧智库认为,受缺芯少电的供应链问题影响,导致主机厂产品的成本大幅提升,产能大幅下降,并且导致大多数主机厂处于亏损状态,只有少数企业实现盈利。

由于缺芯少电,预计2022年全球汽车市场已累计减产约390万辆汽车,其中中国地区预计全年减产25.5万辆。

根据亿欧智库的梳理发现,大多数主机厂发布的公告中,车型涨价理由均指向“受原材料价格持续大幅上涨的影响”。

亿欧智库统计,在2022年度有11个品牌涨价最高幅度超过1万元,其中零跑汽车涨价最高幅度最大,达到3万元;多家品牌的调价次数也已经超过1次,特斯拉最多,共4次。

3.2 供应链问题对主机厂影响严重,主机厂如何应对其所带来的影响?

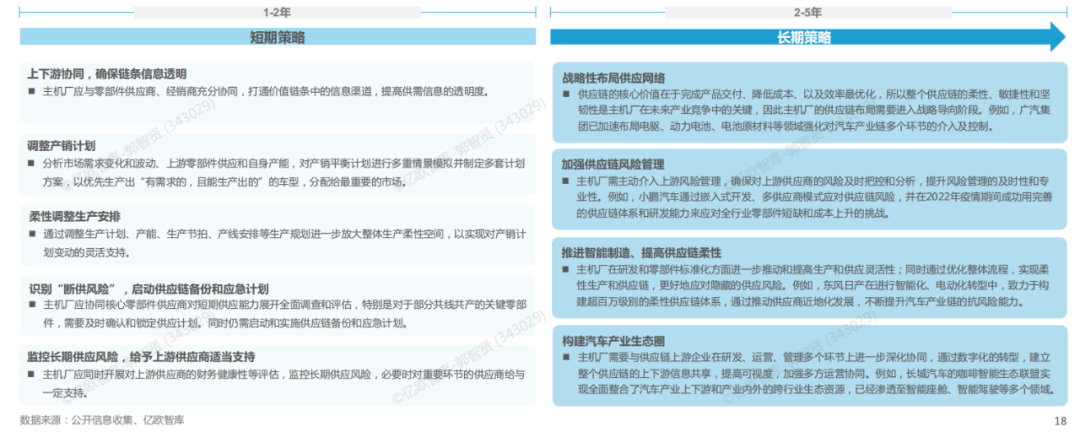

供应链问题从零部件生产到整车销售节奏均被打乱,主机厂需要确保供应链健康运转。

亿欧智库认为,主机厂需要制定短期与长期策略以应对。

1-2年内,主机厂需要发挥“链主”作用,加强上下游可视和协同,降低供应链不确定性,调整产销计划予以产销平衡,并打造健康的产业链生态。

短期调整与恢复的基础上,主机厂更应做好长期应对。

在未来2-5年内,主机厂应通过构建以能力为导向布局网络、加强供应链风险管理、推进智能制造提升柔性、构建行业共赢生态圈,一方面塑造供应链的柔性,提高灵活性及敏捷性;另一方面,锻造供应链的韧性,提升其在风险面前的抗 性,打造一条“刚柔并济”的智能电动汽车核心零部件供应链。

04

核心零部件供需问题对智能电动汽车市场有哪些影响 ?

4.1 供应链问题直指消费者,“缺芯少电”对智能电动汽车市场有哪些影响?

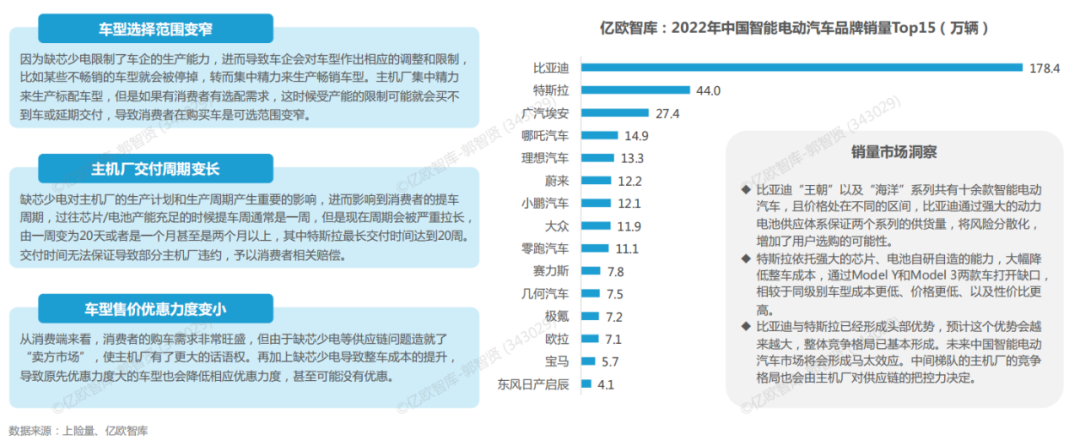

亿欧智库认为“缺芯少电”等供应链问题对智能电动汽车市场以及消费端的主要影响在于消费者车型可选行变窄、交付等待期长、以及优惠力度变小。

智能电动汽车市场发展因供应链问题会减少买方市场的活跃度以及积极性,但是能够把控供应链的主机厂会有部分优势。

比亚迪在2022年智能电动汽车市场上表现优异,全年销量达到178.4万辆实现大幅领先,特斯拉44.0万辆紧随其后,虽与比亚迪有较大差距,但特斯拉仅仅依靠2款主流在售车型能有如此成绩实属不易,与比亚迪共处第一梯队。

亿欧智库认为,比亚迪与特斯拉通过成熟的供应链控制能力已经 形成头部优势,并占据中国智能电动汽车销量半壁江山,马太效应明显。

4.2 比亚迪:打造垂直供应链体系,覆盖全产业链打造集成化优势

比亚迪对整个汽车产业链进行布局,打造全产业链高度垂直整合&横向开拓的供应链体系。

比亚迪在产业链的中游和上游的布局,可以为企业销量的快速增长提供供应链方面的支撑,能够降低成本,提高终端产品的竞争力和盈利能力。

并在疫情常态化下,垂直供应链体系降低了汽车在生产过程中过分依赖于零部件供应商风险,垂直整合模式更加凸显了比亚迪竞争力。

通过全面的产业链布局,形成显著的协同效应。

2019年12月起,比亚迪先后成立弗迪电池、弗迪视觉、弗迪科技、弗迪动力、弗迪精工等弗迪系公司,分别负责动力电池、车用照明、汽车电子、 汽车动力总成和汽车模具等零部件的研发制造。

弗迪系公司加上比亚迪电子、比亚迪半导体,基本上覆盖了核心零部件的自研自产自销全部环节。

4.3 市场竞争格局变化之下,哪些智能电动汽车在“缺芯少电”时代下发展更具优势?

亿欧智库统计了2022年中国智能电动汽车销量TOP20车型销量与销售起步价的关系,总体来看,20万辆以上的车型更为分散且仅有5款,其中4款是比亚迪,1款是特斯拉。

亿欧智库认为,比亚迪与特斯拉依托在核心零部件供应链把控的巨大优势已建立起“护城河”,头部竞争格局已基本明朗。

销量在20万辆以内的车型集中度较高,竞争格局尚未形成,随着产业的高速发展,这个区间的车型竞争较为激烈且存在诸多不确定性。

亿欧智库认为在缺芯少电的背景下,起步价20万以内的车型更具发展优势。

其主要原因在于面对芯片短缺问题,这个价格区间的车型对芯片数量、算力等要求不高,相较于价格在20-30万的车型更具成本优势;尽管电池原材料上涨近一步压缩车型利润空间,但其价格较低更容易吸引消费者,从而保证了需求量。

主机厂在制定产销计划也会将重心放在这个区间以对抗“缺芯少电”所带来的影响。