最近半年,如果用一个字形容半导体产业,要么是“旺”,要么是“缺”,如果用一个产业名词形容,那就是“供需失衡”。

壹

晶圆代工旺

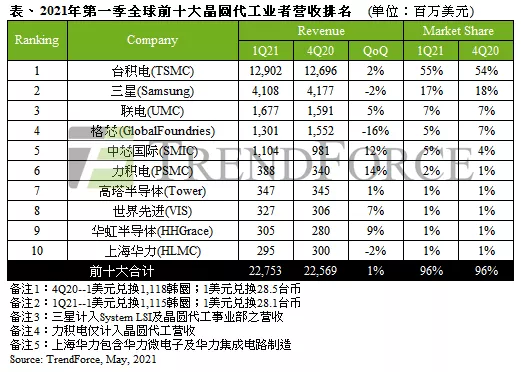

根据TrendForce集邦咨询研究显示,虽然半导体最近半年经历了地震、突发性停电、疫情、暴风雪等因素的影响,但是2021年第一季度,全球前十大晶圆代工的总产值仍突破了记录,实现单季历史新高的好成绩,达227.5亿美元,季增1%。

纵观榜单的前四名,呈现出了两增两减的局面。

首先,两增指的是台积电与联电营收持续走高。

台积电以129.0亿美元稳居全球第一,环增2%。在制程方面,7nm的营收环增23%,这部分营收的增加主要是来自AMD、联发科和高通订单持续稳定的增长;16/12nm制程营收环增近10%,主要来自联发科的5G射频和比特大陆的矿机芯片;最受市场关注的5nm,则由于苹果进入了生产淡季,所以营收有所下滑。

联电近一年则是可谓“春风得意马蹄疾”,接二连三获得大订单,联电在不久前刚与高通签下一项长达6年的供货协议,这两天同样的合约又拿下大客户NXP。4月初,联电还在其官网宣布,与众多客户合作扩大12A工厂的产能,但客户需按约定的价格提前支付押金。确保扩建后的长期生产能力。

在产能方面,联电早已满载,且在价格上涨的情况下出货量依然相当强劲,其第一季度的营收为16.8亿美元,环增5%。

与台积电和联电不同,三星和格芯在衰退。由于受到之前德州暴风雪的影响,三星奥斯汀Line S2厂暂停投片将近一个月,到4月初才全数恢复生产,所以使得营收走弱。

格芯当前在榜单排名第四,一季度营收13亿美元,环比减少16%。主要受其出售新加坡8英寸晶圆厂Fab3E给世界先进(VIS)影响,今年第一季起已不再有任何来自该厂客户的最终采购或未消化订单,导致格芯营收走弱。()

贰

下游封测旺

晶圆代工的火爆带动下游封测持续增长。根据集邦咨询的数据显示,今年第一季度全球十大封测厂的营收合计达到71.7亿美元,年增21.5%。

日月光与安靠分列第一二名,营收分别是16.9亿美元和13.3亿美元,分别年增24.6%与15.0%。日月光投控董事长张虔生指出,封测业务去年第4季前复苏,目前产能满载,尤其打线封装需求强劲,产能缺口预估持续今年一整年。

图片

此外,根据知情人士透露,第三季度日月光已与客户取消每季洽谈封装价格时的折让优惠,取消约3%至5%的价格折让外,第3季也将再提高打线封装价格,调涨幅度约5%至10%。

中国大陆封测三雄江苏长电、通富微电及天水华天,在半导体国产化的趋势下,营收分别上升至10.3、5.0与4.0亿美元,前两者年增达26.3%、62.0%,而天水华天以64.9%的年增幅为前十大成长最高的企业。()

叁

投资建厂旺

一边是需求旺盛,另一边是加紧建厂扩产,目前全球不少半导体制造基地都在加紧扩产,欧美韩都豪掷千金发展本国半导体制造业。

根据SEMI近期发布的全球8英寸晶圆厂最新展望报告显示,2012年至2019年8英寸晶圆厂设备支出落在20亿至30亿美元区间,2020年突破30亿美元,预估2021年可望进一步逼近40亿美元规模。SEMI预估,2024年8英寸晶圆月产能将达660万片规模,将创历史新高。

随着半导体产能紧缺问题愈发严重,国产半导体扩产建厂的速度也在加快,全球半导体观察统计了部分上半年扩产的半导体企业,从统计中不难看出,有中芯国际这样的晶圆代工厂,也有沪硅产业这样的硅片企业,还有南大光电,晶瑞股份与彤程新材这样的光刻胶企业。

除了以上这些之外,还有许多没有统计的第三代半导体项目,以及各地陆陆续续上马的半导体基地与半导体项目,这些都说明半导体产业的投资在持续加快。

肆

隐忧

半导体爆火是蜜糖也是隐忧,君不见,有多少车厂等不到芯片,有多少下游企业排队加价买不到芯片,当然还有人在其中恶意炒货,制造价格混乱并从中牟利。

近半年来,半导体也面临许多不确定性风险,比如地震,暴风雪,火灾和缺水缺电等。

中国台湾地区是半导体制造业的重镇,但今年面临的56年来最严重旱情。水是工业制造中最不可缺的资源之一,台积电设在台湾地区的半导体工厂每天的用水量接近20万吨。按游泳比赛使用的50米泳池计算,大约相当于80个泳池的水量,持续性的缺水会给晶圆制造带来很大困境。

而且半导体不仅耗水,还费电,由于制造全是在提高了空气清洁度的“清洁车间”内进行,因此需要很多电力。如果供电停滞,工厂将随即停产,这可能给全球供应链造成巨大打击。

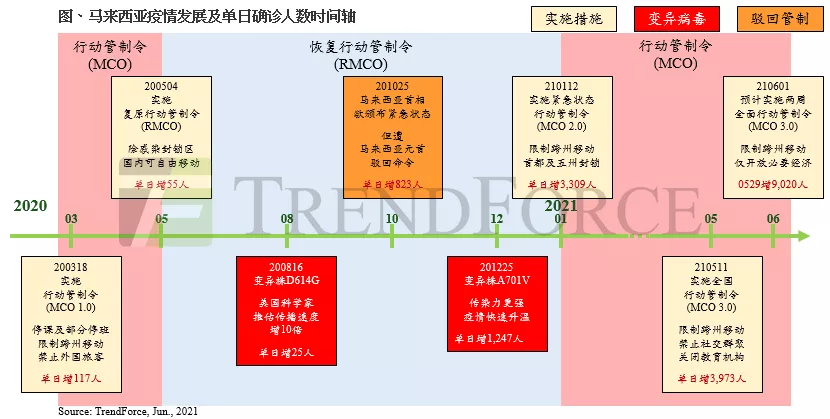

除了以上几点之外,近期东南亚地区和印度的疫情也让全球半导体供应链变得脆弱。

马来西亚本月1日起实施的全面行动管制(MCO 3.0)。根据集邦咨询调查,当地封测相关企业或产线如英特尔、英飞凌、TI等虽然都还在生产运作,但马来西亚此次全面行动管制,恐将牵动下半年全球被动元件市场的供需局面。()

结语

“芯片短缺可能会持续到年底”,“芯片短缺明年都不会缓解”,几乎每天都有企业的高管发表相关言论,但关于芯片短缺到底会持续到何时,至今没有一个明确的时间点。这其中既有每家企业对芯片短缺的感知不同,也是因为黑天鹅太多,无法对未来做出准确预判。

总之,这场大缺货中,有人订单接到手软,有人买不到货,大家都在忙于奔波。