虽然电感的供需和价格向来表现稳定,但其市场需求变化和技术创新仍值得关注。

市场集中度越来越高

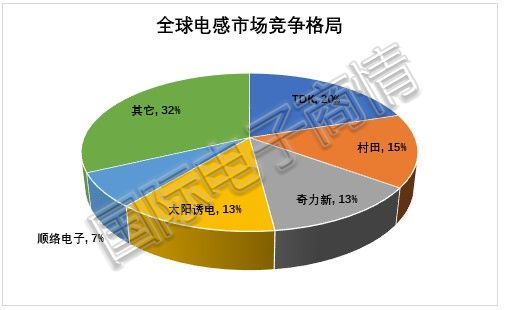

跟电容和电阻市场的高集中度相同,电感市场的集中度也非常高,而且随着年份的增加集中度越来越高。

综合网络数据显示,全球电感市占率排名前五的公司分别为:TDK、村田、太阳诱电、奇力新(并购排名第六的美磊)和顺络电子,2019年TOP5合计市场占比高达68%(这一数据在2017年是48%),由此可见电感市场的集中度正逐步提升。

制表:国际电子商情 数据来源:网络综合

在TOP5电感大厂68%的全球市场占比中,前三大日系厂商合计占比高达48%。这说明,日系企业依然掌握着全球电感核心技术方向和主流市场霸主地位。

电感是个精密行业,真正能盈利的都是站稳了高端应用领域,比如5G通讯、工业和汽车电子等。有业界人士分析称,在盈利能力方面,村田和顺络电子长期维持高毛利率(30%以上)和高净利率(10%以上),这主要因为这两大厂商在通讯和汽车市场的占比较高,且都对01005小型化电感、射频电感的研发时间较早,其中技术更为领先的村田对008004型号的电感研究已小有突破。

电感的核心竞争力在于技术与成本的领先优势、产能的扩张以及良率的提升等。头部企业因技术积累和先发优势未来会更多受益于通讯、汽车、工业等高端市场,其它厂商的机遇仍在于家电、PC、物联网、消费电子等市场增量与中国本土替代等方面。

市场规模稳增,中国占比仍大

据统计,2019年全球电感行业市场规模为38.5亿美元,在保持平稳增长的前提下,预计2026年将达到52亿美元,年复合增长率达4.29%。

若按区域划分来看,亚太区已成为全球最大且成长指数最佳的市场,预计2026年亚太市场份额将超50%,且主要由中国市场贡献。

虽然在全球排名前五的电感企业中,中国只有顺络电子一家企业上榜,但其发展前景依然很乐观。目前,顺络电子的客户包括华为、小米、OV等智能手机企业以及博世、法雷奥和宁德时代等汽车电子厂商。

从客户结构来看,顺络的产品结构在不断迭代,从门槛较低的PC和家电类产品正向手机和汽车电子厂商转换,这也是顺络未来增长逻辑的重心。此外,国内风华高科、麦捷科技等电感企业的发展也较迅速。

台湾企业奇力新目前已经打入三星、小米和Vivo等品牌手机供应链,并成功切入华为品牌手机小型电感组件供应链。我们看到,奇力新在并购美磊之后规模效应大显,目前已跻身全球TOP3的位置,市场份额仅次于TDK和村田,且每年的市场增速远高于其它厂商,是一个不可小觑的竞争对手。

大陆和台湾企业势头正猛,但真正代表电感技术前沿的仍是日企,这跟日企数十年的半导体材料研究、工艺和技术积累分不开,比如村田在01005、008004等小尺寸电感、5G高频电感等技术上的研发实力全球领先,5G手机蓄势待发,最大的受益者可能就是村田。

村田(中国)投资有限公司产品市场统括部EMI产品企划科经理 山崎健史

谈及2020年上半年电感的发展现状,村田(中国)投资有限公司产品市场统括部EMI产品企划科经理山崎健史表示,2020上半年村田EMI事业部的销售额持续增长,其中手机市场带来的业绩贡献仍占比最大,这主要得益于中国手机大客户的产品销量大增以及中国5G手机市场占比已超过全球平均水平。

5G时代,电感厂商的机遇不仅在于需求量的增加,更在于单价和毛利率的提升。相比4G手机,一部5G全网通手机将新增45-60颗电感。在单价方面,这些手机已经广泛使用01005电感,价格是0201电感的3倍。在毛利方面,因为元器件的趋势是越做越小,工艺越来越难,相应的毛利也会越来越高。

“2020上半年另一个利好是疫情催生非接触经济,这让曾被视为夕阳产业的平板、PC及周边产品销售额大幅增加,给电感产品带来一波利好。”山崎健史说。

疫情虽然拉动了PC及周边应用带给电感的利好,但同时也给电感全球供应链带来危机,日本作为全球电感原厂聚集地和主要生产制造基地(部分制造基地在东南亚),疫情带来的复工率低等问题依然是难以逃避的现实。

山崎健史称,村田EMI事业部一向重视分散供货风险,同一工艺的产品由日本国内及海外工厂同时生产,且常备有一定数量的库存,所以即便在疫情最严重的时期,在销售团队和相关部门的共同努力下,村田依然满足了客户需求,成功渡过了危机。

近年来,中国电感行业一直保持稳定增长,截至2017年底,中国电感器行业市场规模已经达到131.9亿元,同比增长5%,预计到2024年中国电感器行业市场规模将达到220.2亿元,年均增长率为7.6%,高于全球平均增速。

中国市场的备受重视,主要得益于5G智能手机、汽车销量提速以及国产手机品牌崛起。这是国内外厂商将中国市场作为重点的原因之一。

谈及中国市场的重要性,山崎健史表示,随着中国客户科技水平的不断提高,中国创造的新技术一定会源源不断地涌现出来。对村田集团、村田中国及EMI事业部来说,中国市场毫无疑问是最重要的市场。村田将继续充分把握客户需求,发挥技术优势,向客户提供更多有更高附加值的好产品。

“5G+汽车电子化”被看好

电感的技术创新是企业最为看重的,磁性材料、制造工艺(如一体成型)、性能参数都需要紧随需求的变化而精进。

据了解,村田的片状电感器采用了叠层工艺、薄膜工艺、绕线工艺等多种工艺,针对不同的市场和客户要求,灵活地采用最合适的技术,从材料、制作工艺、设计流程上日益精进并向客户提供特性更好、尺寸更小、可靠性更高的新产品,丰富了产品阵容。

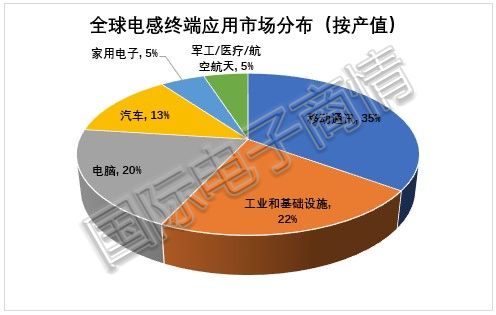

业界人士都知道,移动通讯和汽车是电感的两大主要应用市场。近年来,村田持续面向汽车市场推出高可靠性、高规格特性的功率电感和射频电感,并面向手机市场推出超小尺寸高规格特性的射频电感。

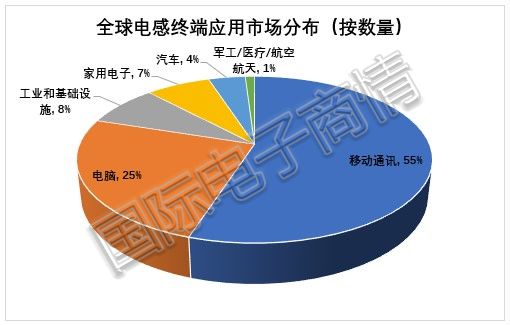

先看移动通讯市场。若按产值来统计,移动通讯约占全球电感市场35%的份额,若按数量统计,移动通讯则占全球电感市场55%的份额。

为何数据差异如此之大?这主要是因为手机用的电感单价相对汽车/工业/医疗用的电感单价要低,如一颗手机通讯电感的价格仅为一辆汽车电感价格的十分之一。这就有了移动通讯电感“市场份额高、产值低”的现状出现。

制表:国际电子商情 数据来源:网络综合

制表:国际电子商情 数据来源:网络综合

5G智能手机的逐步量产,是今年上半年电感厂商获利的主要来源之一。据了解,相比4G手机,平均每支5G智能手机将增加45颗到60颗电感,用量达到250颗左右。

据《国际电子商情》了解,传统功能型手机中平均电感用量约20颗到30颗,智能手机平均用量约40颗到60颗,普通4G智能手机用量约80颗到110颗,高端4G机型用量超过200颗,而5G智能手机因射频前端组件的增加对电感的需求量高达250颗左右。

行业分析人士指出,5G应用频谱以Sub-6GHz和毫米波(mmWave)为主,每添加一个频段,就需要增加相应频段的射频前端组件,5G射频前端设计复杂化,提升电感组件的用量成为必然,具体产品类型包括射频电感、功率电感、高频电感等,同时,射频前端集成化也带动高Q值电感需求增加。

不过凡事都有两面性,5G“多频多模”特性带给电感很大的技术挑战。村田山崎健史透露,对于通信市场,从移动电话RF模块、Wi-Fi模块、Bluetooth®模块到各种匹配电路等所有的高频电路,随着5G的普及,频段的增加导致射频电感的单机用量增加,这使得设备内部对空间的要求越来越高,进而迫使射频电感的尺寸从目前手机大客户主流采用的0201英寸向小型化的01005英寸转变。

再看汽车市场。汽车电子化使得Invertor、Controller、BMS的需求越来越多。随着自动驾驶(ADAS)的普及,各种传感器被更多地使用。加上IVI、智能驾舱、汽车仪表的性能提高,各种电感需求将大幅增加。可见,汽车电子化带来的机遇将使得扎根于该领域的原厂受益。

尽管电感的供需和价格并无太多波动,但2019年下半年开始高频电感仍出现了小面积的供货紧张。山崎健史称,这是由于5G手机及其相应的RF模块上用量增多的结果。加上业内同业洗牌,造成一部分高频射频电感订单猛增。功率电感也因5G手机单机用量的增加而需求上涨。村田围绕小尺寸高感值的射频电感努力提高产能,除了部分系列外,供货状况已得到了改善。

总而言之,2020年受益于疫情医疗电子产品暴增、“非接触经济”带来的PC/平板等消费电子销量猛增以及5G基站建设与5G智能手机的初步出货的拉动,电感市场反而呈现意外的惊喜。展望未来,随着5G手机出货后劲加大以及物联网、汽车电子化趋势显著,领头电感厂商都将迎来新的市场机遇!

本文为《国际电子商情》2020年10月刊杂志文章,版权所有,禁止转载。免费杂志订阅申请点击