作者:吴振洲、李明骏、杨宇光

发起:中国信息产业商会电子元器件应用与供应链分会(CEPA)

老吴电商咨询工作室

支持:深圳市半导体行业协会SZSIA.com

深圳市智慧家庭协会SZSmartHome.com

国际电子商情ESMChina.com

电子创新网EETrend.com

三特空间技术研究院JunGongRenCai.com

深圳硬件圈ZhiNengClub.com

承办:深圳市有芯电子有限公司icHub.com

版权:老吴电商咨询工作室

日期:2020年5月8日

引言

芯片是“工业粮食”。传统“民以食为天”,现代“工以芯为天”。中国产品畅销全球,一日不可“缺芯”!

改革开放四十多年,元器件供应链在中国先经历了地摊经营、皮包公司、柜台分销等过程,再经历了WTO协定和互联网电商,形成了今天原厂、代理、贸易“三管齐下”的格局,向终端设备制造商提供供货服务。

2019年中国进口芯片3040亿美元,加上国产芯片及被动器件,总计元器件供应链市场在中国高达3万亿人民币以上。元器件供应链是中国制造的核心供应链,是全球化的典范行业。

大疫当前,在针对中国山雨欲来的甩锅声中,供应链“去中国化”在海外甚嚣尘上。中国Q1GDP同比下降6.8%,Q2将面临何种局面?是率先走出疫情困境,还是陷入四面楚歌?与新冠病毒共舞之际,中国元器件供应链呈现怎样的一种生态?上下游企业将如何应对?

应广大客户和供应商的要求,依靠行业协会及媒体的合作,开展《疫情下的元器件供应链问卷调查》。

调查方式

调查日期:2020年4月13-30日

问卷结构:基础信息1-5题、复工情况6-9题、供应链状况10-15题、未来展望16-17题

问卷链接:www.ichub.com/questionnaire?sid=8888

答卷方式:微信扫码或人工邮件答卷

调查员:有芯电子的百位业务代表和市场代表参与调查,其中业务代表面向选定的客户或供应商,市场代表面向行业合作伙伴的用户群。

问卷质量:答卷均以公司实名制并去重,确保一个公司一份有效答卷,而且回收的问卷均有具体的调查者ID,确保问卷的有效回溯。

样本基础:有芯电子的客户和供应商,以及合作伙伴的用户群,另可参见有芯电子2018-2019两届《一张订单的两面:中国电子制造商采购模式调查》。

样本数:总回收2679份,其中有效2354份,无效268份,公司名去重57份。

一、样本分析

2354份有效样本,中国区2047份,海外307份,数量充足;样本在有效性、区域、公司类型、企业性质、销售额、及员工数等分布合理,具有行业代表性,反映了元器件供应链的生态。

基础数据:

1. 有效性:总回收2679,其中无效268,去重57,有效问卷2354

2. 区域分布:中国(含终端)2047,海外(仅供应商)307

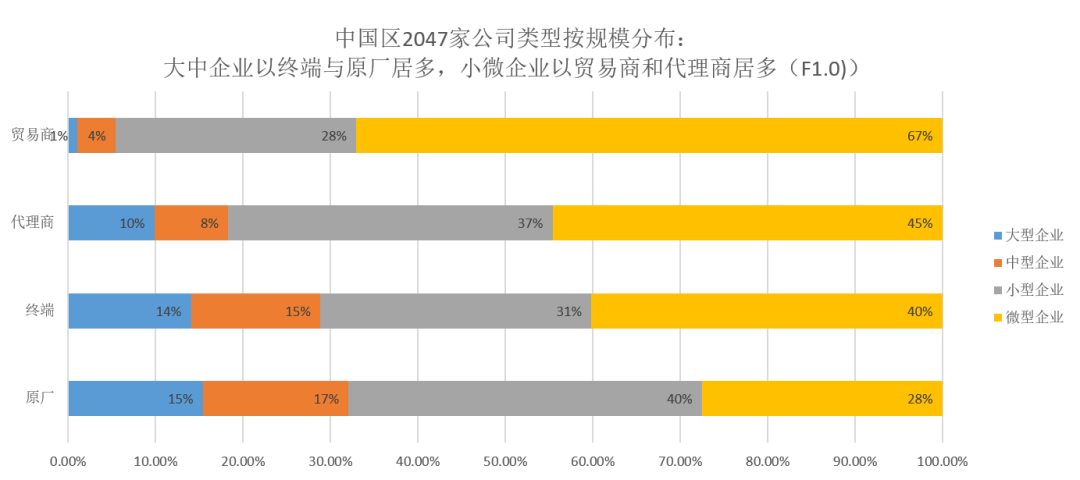

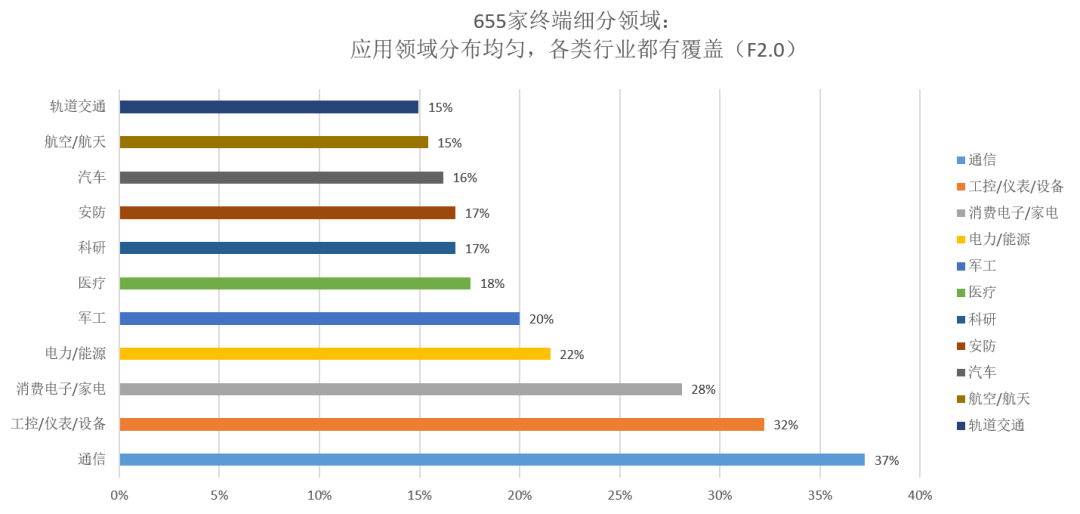

3. 公司类型:终端655、贸易737、代理415、原厂240

4. 企业性质:国企176、民企1659、外企212

5. 销售额:大型企业178、中型企业204、小型企业657、微型企业1008

6. 员工数:大型企业169、中型企业226、小型企业771、微型企业881

二、样本可信度

每份问卷均采取公司实名制且去重为有效,且可回溯调查员ID;2047份中国企业样本中,终端制造655家,代表性充足。

贸易商比例较大,是中国特色。海外成熟市场,贸易商仅承担拾遗补缺的作用,但在中国,贸易商短平快特色更加凸显。即便在电商和直销模式越来越旺盛的今天,贸易商在讲究“人脉关系”的中国依然有顽强的生命力。此外,贸易商普遍规模小,代表中国众多小微民企,对供应链的生态变化更加敏感。

有芯电子的终端客户偏重工业类,导致基础样本中消费电子/家电类占比偏少,但涉及此类的企业还是有184家,因此答卷的代表性依然存在。

有芯电子2018-2019连续两届成功举办《一张订单的两面:中国电子制造商采购模式问卷调查》,样本数均超过1500份。

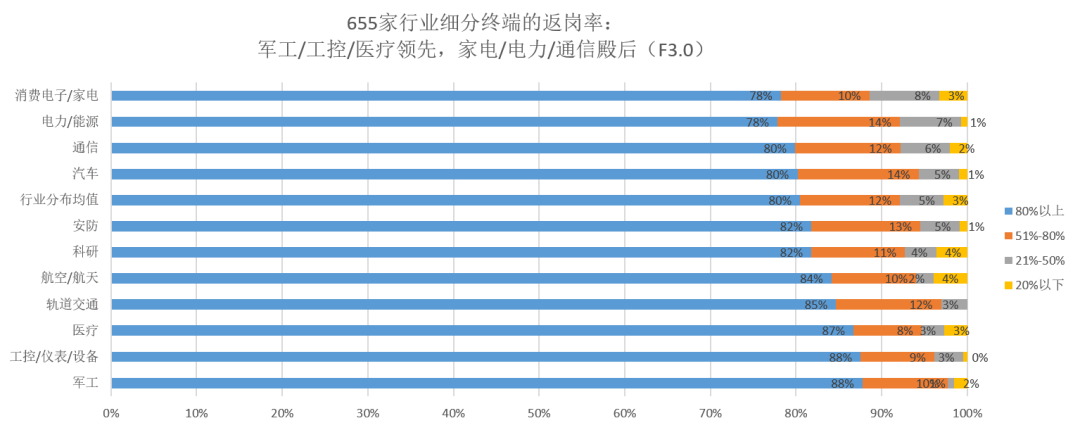

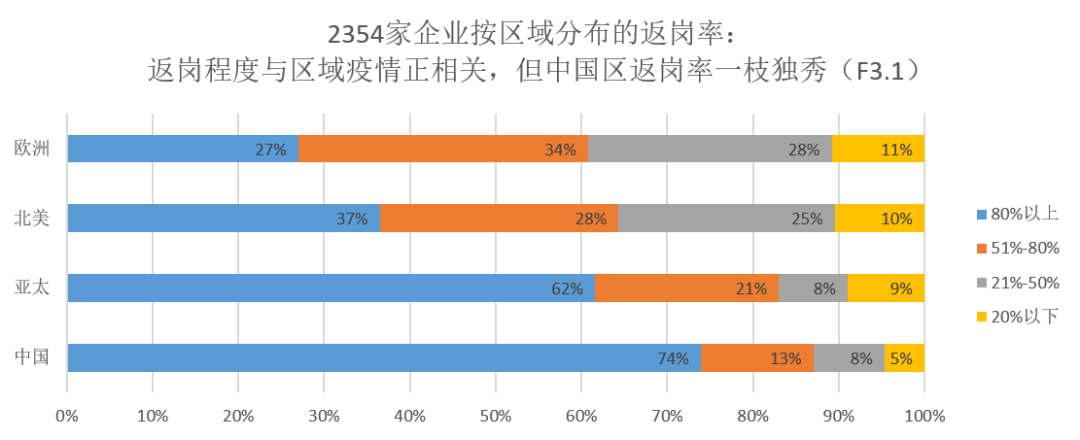

三、复工情况--返岗率

2047家中国企业中,74%正常复工,26%没有正常复工;大型企业、外企、终端相对返岗率较高,而中国企业返岗率(74%)普遍优于海外,中国的外企返岗率更高(76%)。

注:按80%员工正常上班(不含在家办公)为正常复工;复工率概念模糊,企业开门或通电就算复工,不如返岗率准确。

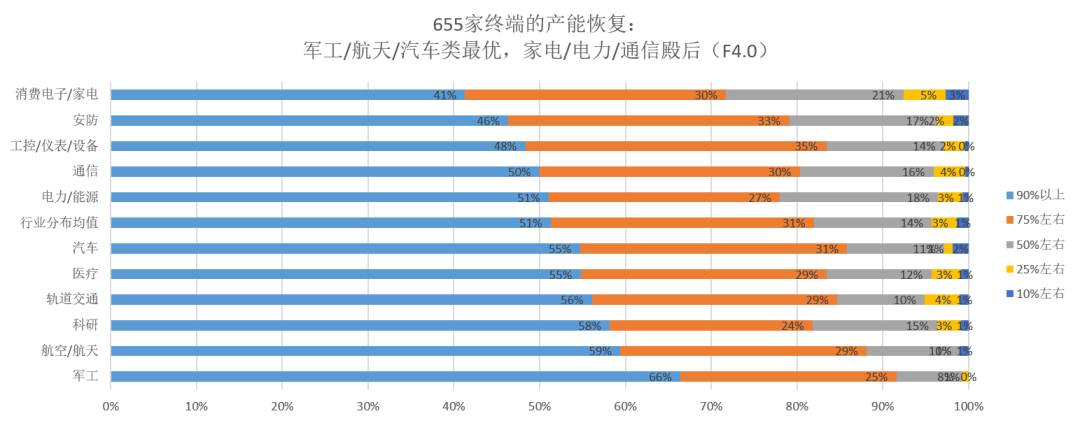

四、复工情况--产能恢复

2047家中国企业中,超8成恢复75%以上,近2成恢复75%以下;原厂、国企、大型企业优于同类其他企业,但航天/科研等终端甚至优于医疗类终端;区域分布上,中国和亚太优于欧洲,但与北美持平,同时中国外企的产能恢复87%,优于中国平均水平81%。

注:本题为单选题;以灰色区域为边界,左侧蓝黄条的长度(产能恢复90%+产能恢复75%)显示产能恢复程度。

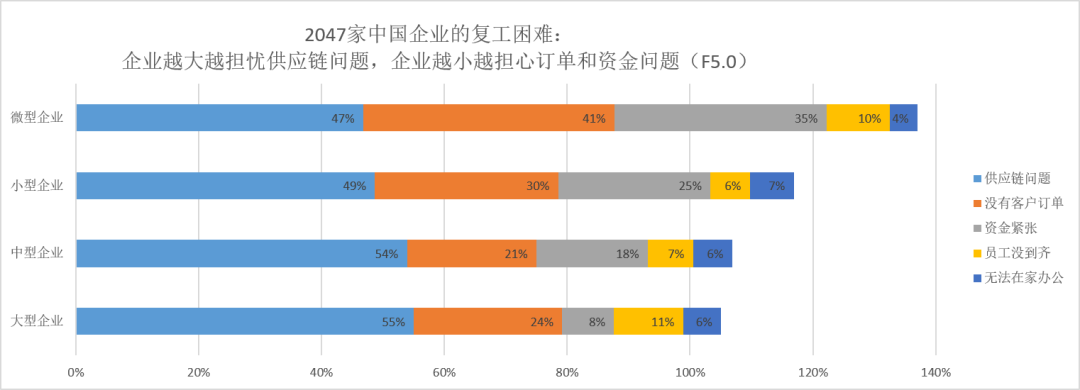

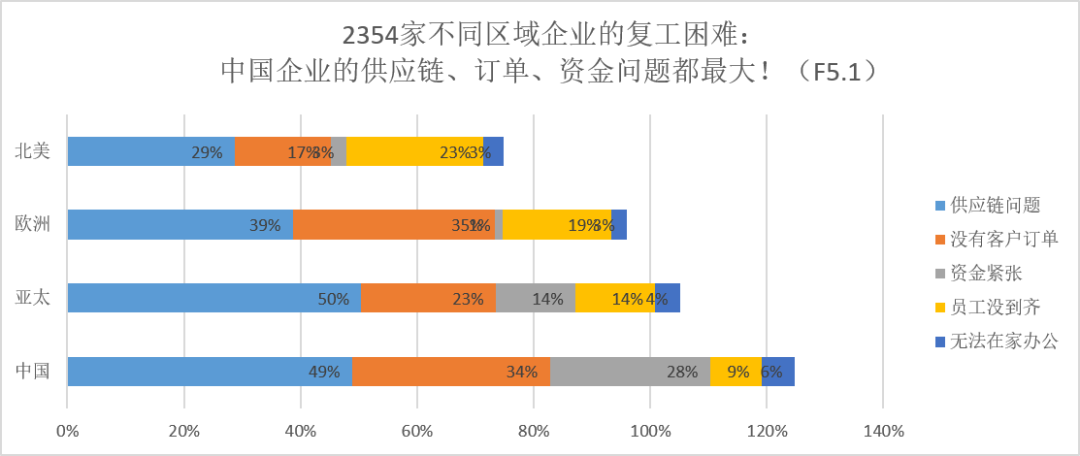

五、复工情况--困难问题

2047家中国企业中:供应链问题49%、客户订单34%、资金紧张28%、员工返岗9%、在家办公6%;同类相比,前三类问题以贸易商、民企、微企、及中国企业最突出;具体来看,终端的供应链问题反映最大,中国企业的资金紧张问题最为突出,而国企在家办公问题最大15%(远超过外企7%和民企4%)!

注:本题为多选题,只能逐个问题对比各自的绝对数字,无法进行交叉分析;值得关注的是,外企在中国企业中存在的复工困难(供应链问题44%、客户订单24%、资金15%)少于中国企业平均水平。

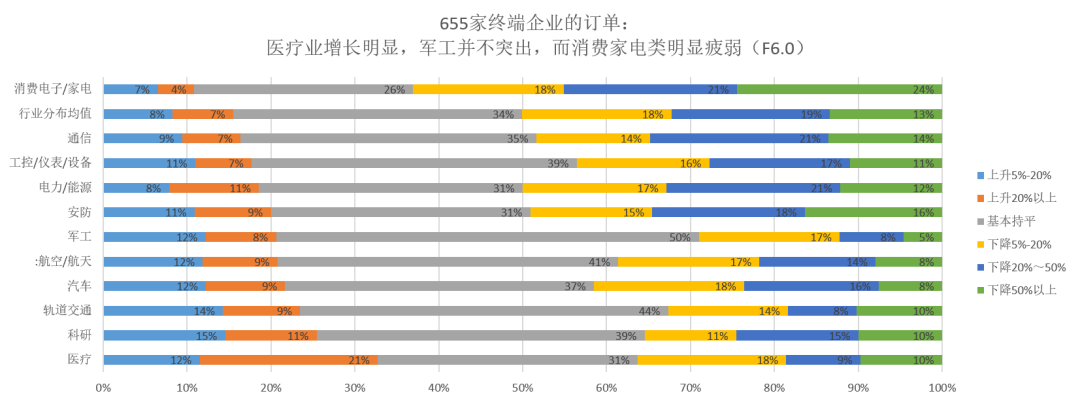

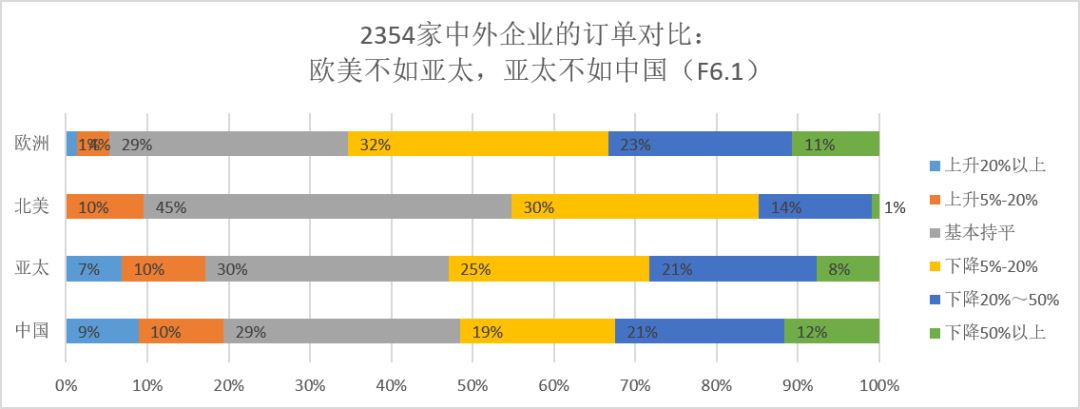

六、复工情况--订单

2047家中国企业:52%下降,29%持平,19%上升(182升20%+、214升5%-20%、596持平、390降5%-20%、427降20%-50%、238降50%+)。

订单沿供应链流动方向从终端到原厂逐级上升;国企最稳定,民企波动最大且明显两级分化;订单随着企业规模变小而衰减,微型企业下降最为严重;此外中国外企订单优于中国平均水平和海外企业。

注:客户订单反映的是各类企业的供应链下游情况,请关注灰色(基本持平)区域左侧黄蓝条的长度。

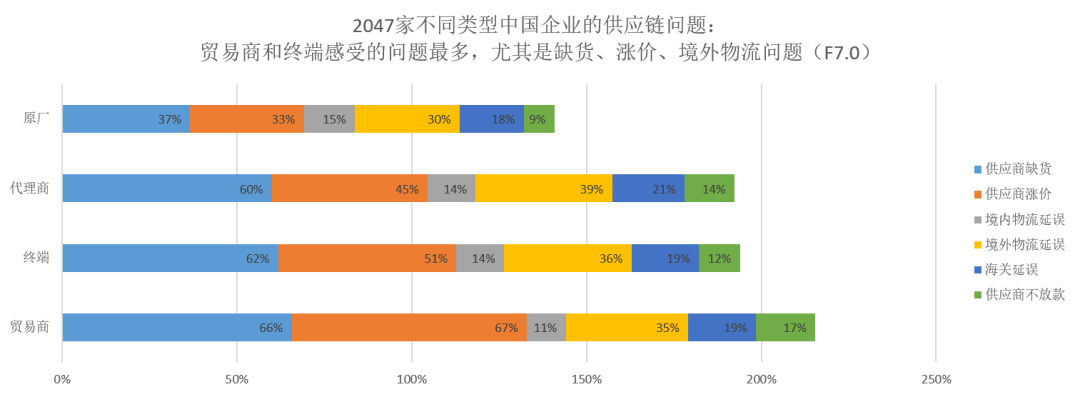

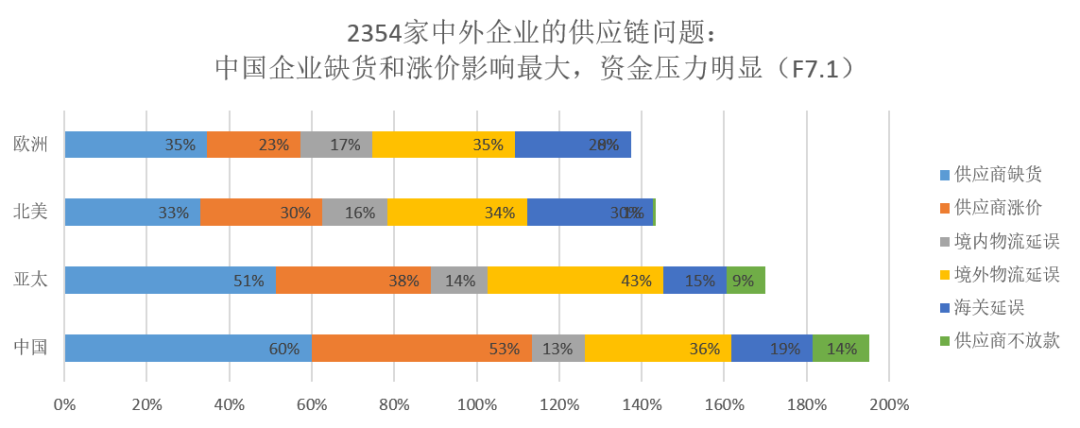

七、供应链--问题

2047家中国企业:缺货60%、涨价53%、境外物流36%、海关19%、供应商放款14%、境内物流13%

供应链三大问题:缺货、涨价、境外物流,最受困扰的是民企和贸易商。缺货和涨价问题呈现上游好于下游、海外好于中国的局面。

注:本题为多选项。缺货和涨价看似孪生兄弟,但缺货是因,涨价是果。产业下游的缺货和涨价,传到上游转变为更多订单,从复工情况—客户订单得到印证,原厂和代理优于贸易商和终端的订单增长。

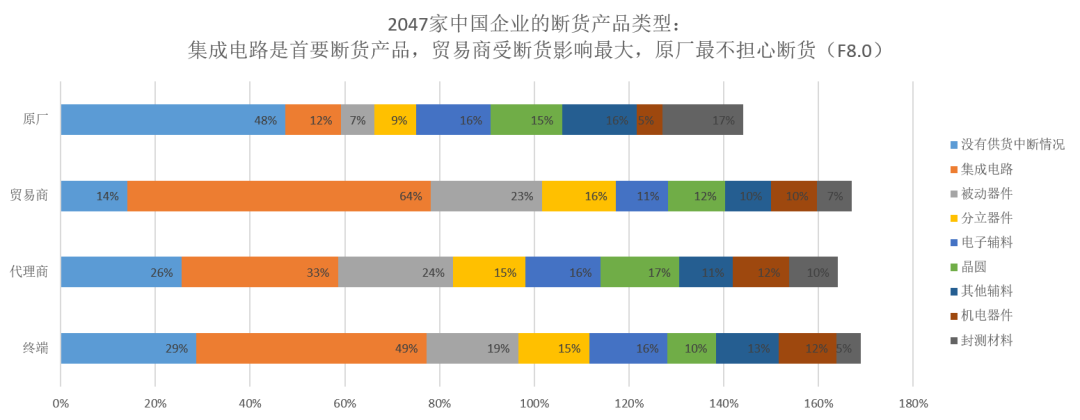

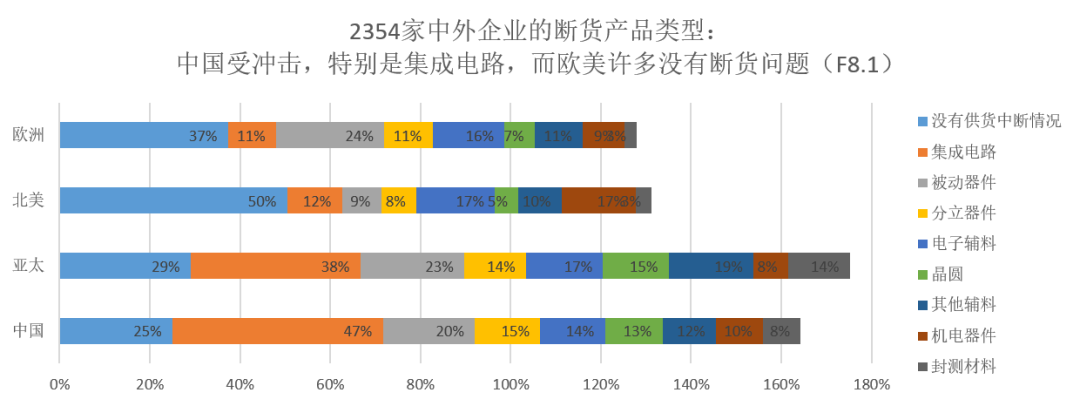

八、供应链--断货产品

2047家中国企业,47%面临集成电路断货,远超被动器件的20%与分立器件的15%,应该与集成电路更依赖海外供应商有关。相比之下,原厂、大型企业、中国外企最不受断货影响。

注:本题为多选题,因样本分布广,有待深入分析才能对断货产品做出更有意义的判断。

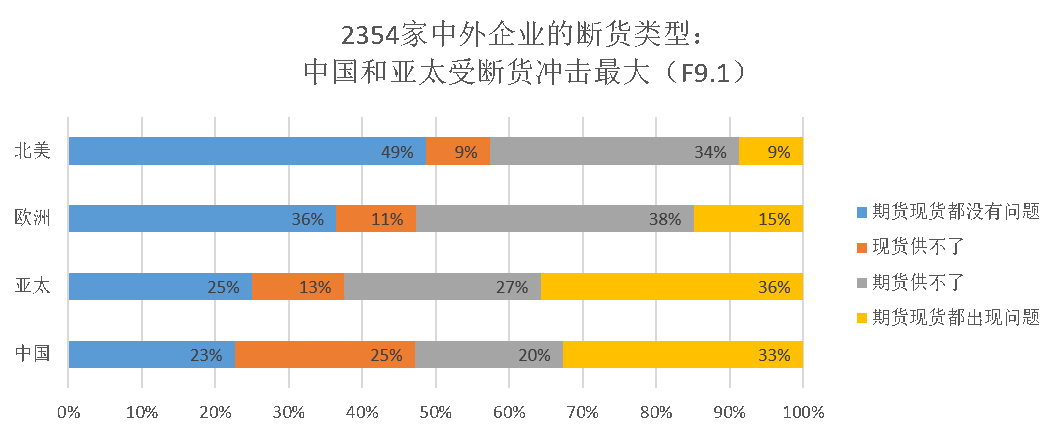

九、供应链--断货类型

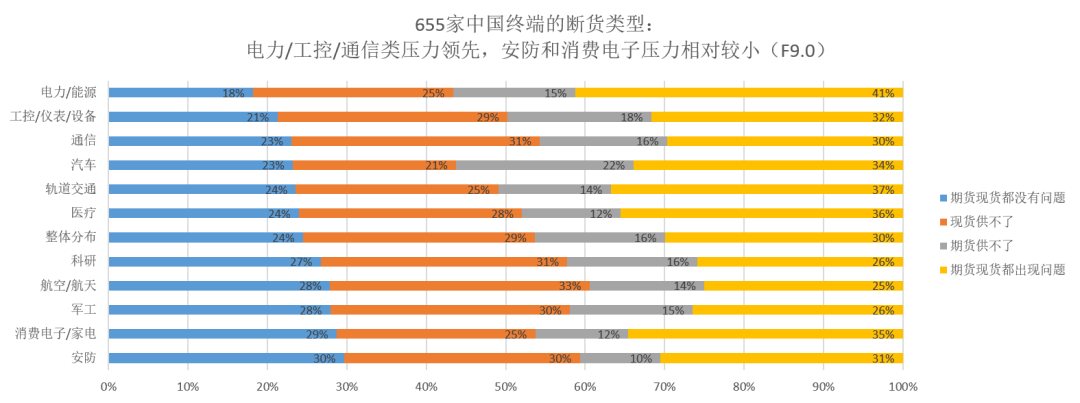

2047家中国企业,23%期货现货无问题,24%现货有问题,20%期货有问题,33%期货现货都有问题。相比之下,贸易商受冲击最大,而中国外企受冲击最小,但整个中国和亚太明显受期货和现货双重断货困扰。

注:本题设计本来希望具体了解断货类型,但就答卷情况来看,也可单纯分析“期货现货都有问题”的蓝色条长短。

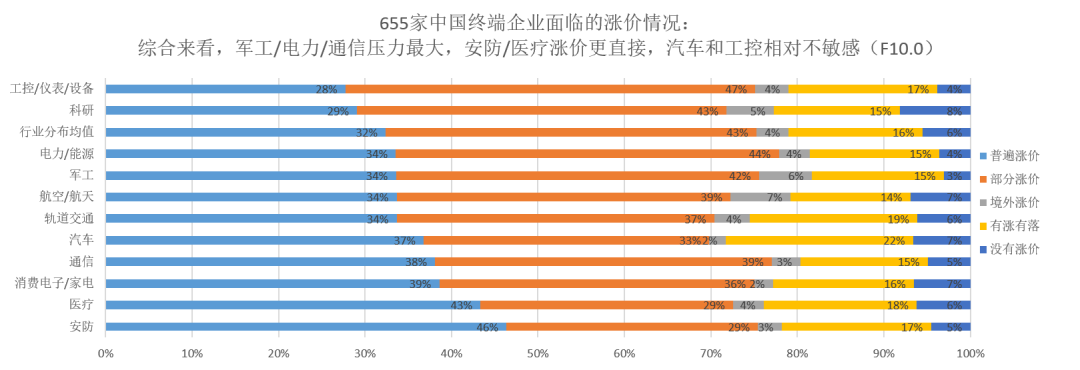

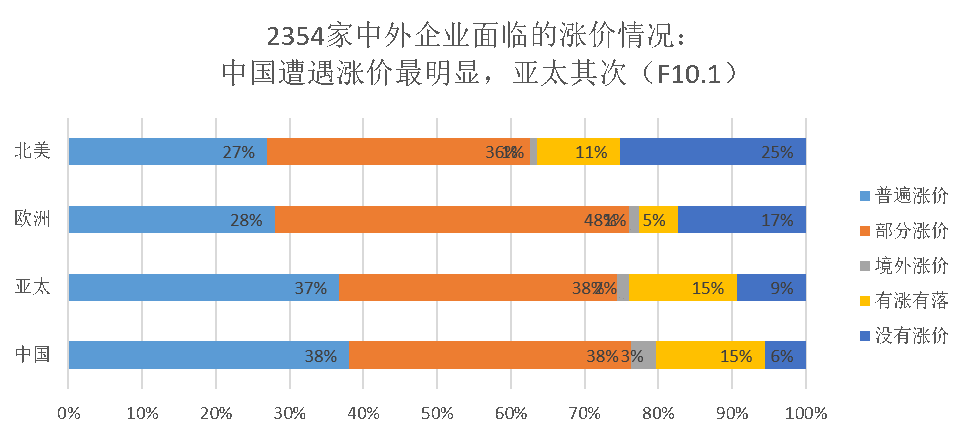

十、供应链--涨价

2047家中国企业,38%抱怨普遍涨价,56%遭遇部分涨价,没有遇到涨价的仅6%,因此涨价是主旋律。相比之下,贸易商和代理商感受涨价最明显,民企的价格承受力也明显低,但企业规模对价格的影响不如其他交叉明显。中国的外企对涨价的敏感度70%,低于中国平均水平79%和亚太的76%。

注:对价格的敏感度,可以进一步通过前三项涨价选项对比后两项不涨价选项得出。

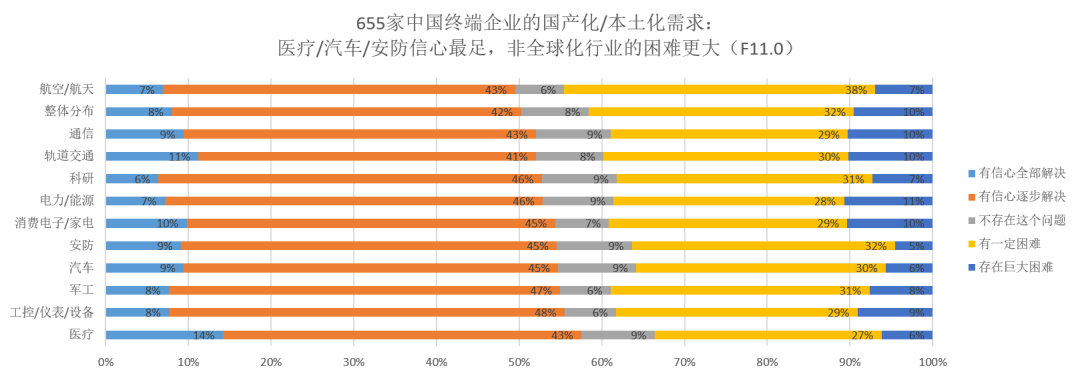

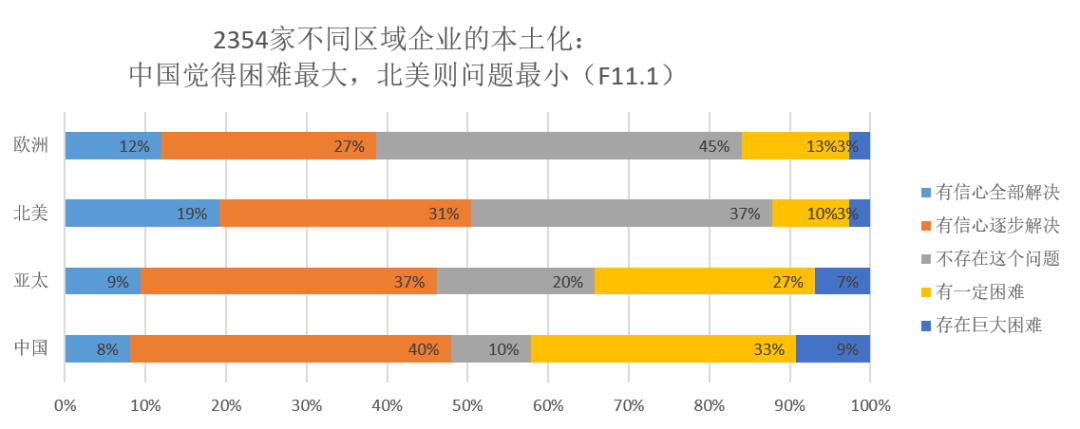

十一、供应链--国产化/本土化

2047家中国企业,8%充分自信,40%部分自信,10%没问题、33%有困难、9%巨大困难。相比之下,原厂、外企、微型企业对国产化/本土化的需求最小。终端企业中,值得关注的是特殊行业对于国产化/本土化信心更足,问题相对少。

注:灰色区域的大小和左右对比,左侧显示信心大小,右侧显示问题大小。

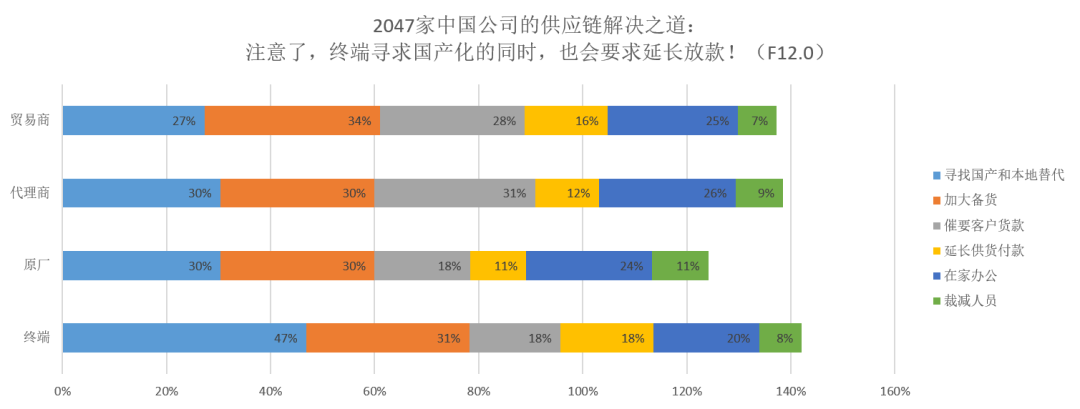

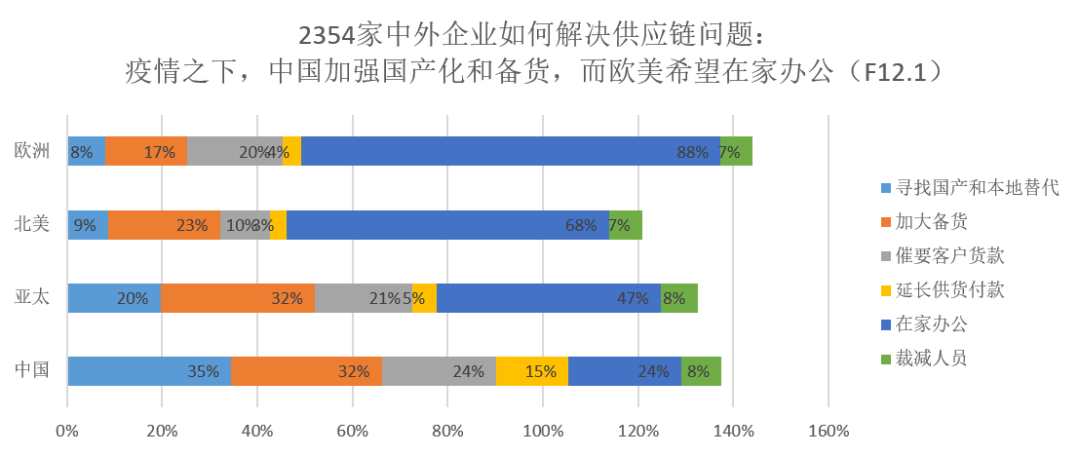

十二、供应链--解决方案

2047家中国企业中,寻求国产化35%,加大备货32%,催要货款24%、在家办公24%、延长付款15%、裁减人员8%。相比之下,小微企业和外企更重视催要货款,但终端解决供应链压力的国产化和放款需求更值得重视!

注:本题是多选题,后期可针对专项问题深入做专题分析

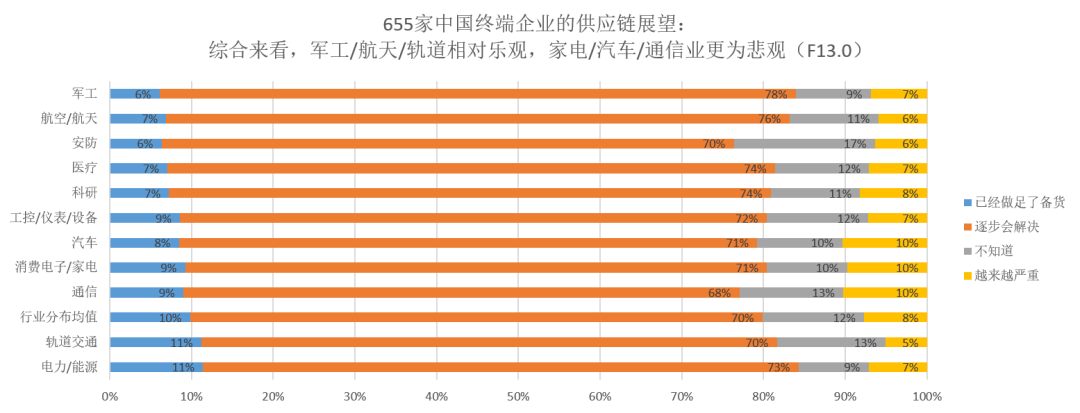

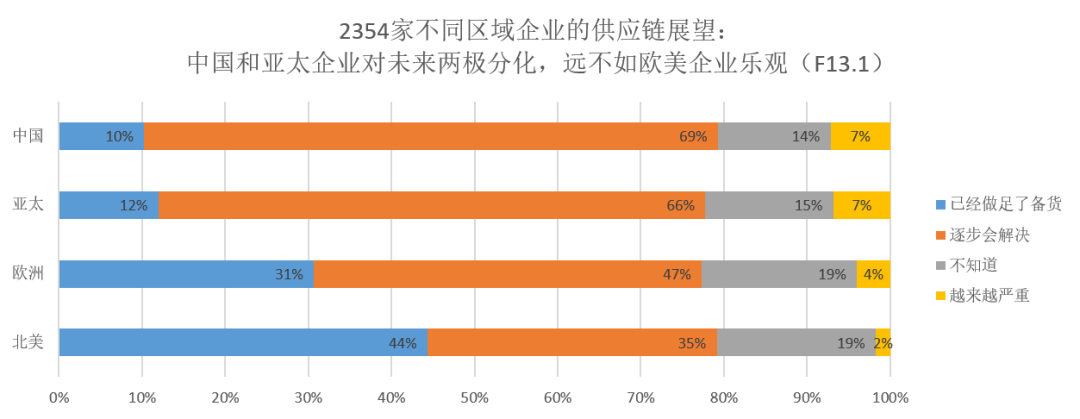

十三、展望--悲观vs乐观

2047家中国企业对供应链的未来,仅10%做足备货,69%逐步解决,14%不知道,7%越来越担心。相比之下,原厂、大型企业、中国外资对未来稍有信心;终端细分领域,汽车/家电/通信较为悲观;中外相比,欧美企业更加乐观。

注:做足备货的企业,肯定资金充足,且对风险预测高;认为选择越来越严重的,要么资金不足,要么更加悲观;选择逐步会解决的,乐观程度更高。

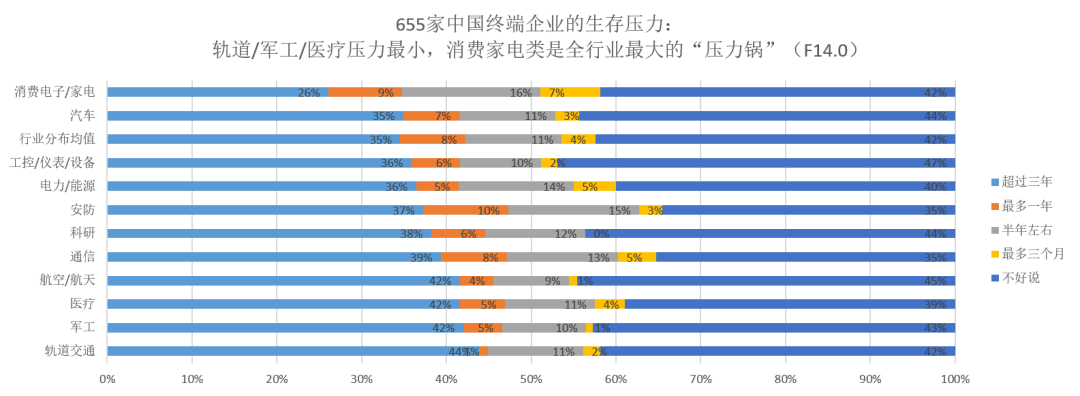

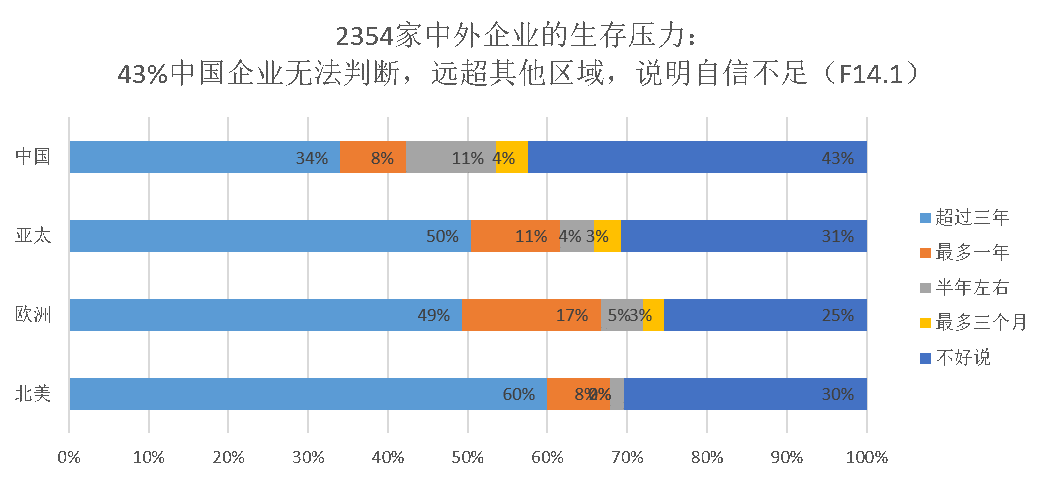

十四、展望-生存压力

2047家中国企业,自认生存能力,超过3年的34%,最多1年的8%,半年左右11%,最多3个月4%,不好说43%。相比之下,原厂、中国外企、大型企业自信心最足; 中国企业的自信心对比海外,尤其是美国,明显不足。

注:中国民企平均寿命3年左右,规上企业(年销售额2000万以上)会更长,国企外企最长。本次调查企业绝大多数为规上民企。

结语

2020年Q2对比Q1:

2020年4月中下旬前后,中国元器件供应链和制造领域复工情况普遍好转;无论是返岗率,还是产能恢复,或是客户订单,Q2远远优于Q1,预测Q2出现报复性增长,以弥补Q1的损失。

航天/科研:

三个领域的终端企业返岗率和产能恢复最强,但是在客户订单方面,并未如预料的处于领先地位,仅处于中段,说明这三个领域的企业性质要求比其他更高,但应该没有外界猜测的“加强军备”。

终端行业细分:

整体中国电子制造业复工向好,同时又被供应链困扰;产品全球化的终端如家电/汽车/通信等,对供应链更加悲观,而国企为主的航天/轨道则更加自信;普遍认为医疗行业强劲,但疫情同样催生了安防领域的复苏。

贸易商对比代理商:

处于供应链夹缝,贸易商和代理商都遭遇断货和供应链问题,受缺货和涨价困扰,只不过前者比后者更严重,但两者追求国产化及对未来的担忧程度都类似。

终端对比原厂:

处于供应链的首尾两端,终端的供应链问题远远多于原厂,终端严重面临缺货、涨价、境外物流等问题,资金压力更大,而原厂则看似订单增多,也没有那么多供应链问题,不亦乐乎?

中外企业对比:

中国企业的复工明显好于欧美企业,但遭遇更多供应链问题、更少订单、和资金紧张;欧美企业很少有芯片断货和涨价的问题,更关注在家办公,对未来更加乐观和自信;此外,中国和亚太企业更关注备货和国产化/本土化方案,对未来更加悲观和焦虑。

结论

元器件供应链

1. 复工情况说明,中国电子制造业初步缓过来了。在家上班,似乎在中国企业一夜之间解决!

2. 普遍存在缺货和涨价以及海外物流问题,终端制造反映最严重。

3. 调查显示更强烈的国产意识和本土化进展,疫情反而激化中国企业的国产化/本土化能力。

4. 资金方面,贸易商和代理更加收紧放款,但同时终端却更倾向赊账,而原厂最为轻松。

5. 原厂订单向好,更多是由于疫情当前的供应链问题导致,并不说明终端需求旺盛,而实际上终端需求过半下滑。这种上下游供应链的传导滞后性,请大家密切关注!

6. 疫情导致元器件供应链断裂,严重影响电子制造业JIT零库存的业务模式。终端企业忙于备货的同时,上游面临严重的缺货和涨价问题,下游还面临需求急剧下滑的问题。这种供应链上下游的双重夹击,肯定会传导和延伸,形成全产业的市场萎缩和涨价并存的巨大矛盾。

全球化2.0

1. 中美贸易战已经动摇了过去数十年来形成的全球化根基。本次调查数据显示,新冠疫情在元器件供应链展现的症候,正在催生一个“更中国化”的元器件供应链。

2. “更中国化”的元器件供应链不仅是中国企业展现的强劲复工状态,更多表现在中国企业对当前元器件供应链问题的焦虑,尤其是缺货、涨价、及境外物流产生的问题,因此驱动更强烈的国产化和本土化需求和服务。

3. “更中国化”还表现在中国的外企普遍优于海外企业的复工现状和客户订单,说明所谓“撤资”或“撤企”应该是海外政治家过“嘴瘾”而已。

4. 不可忽视,中国企业远不如欧美供应商自信,但中国企业还是比亚太供应商乐观。

欢迎本次调查以下领域的合作

1. 调查蓝皮书(数据汇总)

2. 分析报告(分析文章)

3. 深度报告(行业论坛)

4. 终端与细分领域

5. 供应商对比终端

6. 供应链专题分析

7. 中外对比专题分析

8. 中国外企专题分析

致谢合作伙伴!

“行业老农”吴振洲,以《草帽芯语》组建专业团队,研究集成电路为主的元器件供应链,专注业务模式、购销服务、市场调研、系统架构等领域。

责任编辑:Momo