10月21日,华为FPC供应商合力泰发布公告称,收到证监会《中国证监会行政许可申请受理单》,证监会依法对公司提交的非公开发行股票申请材料进行了审查,认为申请材料齐全,决定对该行政许可申请予以受理。

据了解,合力泰本次非公开发行股票的发行价格为3.07元/股,由公司控股股东福建省电子信息(集团)有限责任公司以现金方式顶格认购28.70亿元,扣除发行费用后的募集资金净额全部用于补充流动资金。

本次非公开发行股票完成后,电子信息集团仍为公司控股股东,福建省国资委仍为公司实际控制人,发行不会导致公司控制权发生变化。而控股股东认购股份自发行结束之日起将锁定36个月。

合力泰表示,公司处于资金密集型的电子器件制造行业,随着业务规模不断扩大,经营对营运资金需求量将持续增加。本次非公开发行募集资金到位后将进一步提高公司资本实力,满足公司持续发展的需要,为实现公司发展战略提供资金保障。通过本次非公开发行募集资金补充流动资金,也将有效推动公司业务增长,提升整体盈利能力。

综上,本次非公开发行是公司通过优化资本结构,提升盈利能力的积极举措,符合国家产业政策和公司发展战略。本次非公开发行预计将有助于为公司未来发展提供资金保障,符合公司股东的长远利益。

此外,本次募集资金用于补充流动资金,有利于改善公司的财务状况及资本结构,进一步提升公司的综合竞争力。本次发行募集资金的使用符合公司实际情况和发展需要。此次非公开发行完成后,公司资本实力大大增强,净资产将大幅提高,同时公司资产负债率也将有一定幅度的下降,有利于增强公司资产结构的稳定性,符合公司及全体股东的利益。

据公司官网介绍,合力泰成立于2004年,注册资本达31.16亿元,是集开发、设计、生产、销售为一体的液晶显示、触控模组、智能硬件产品的制造商和方案商。可根据下游不同终端产品的定制化要求,为客户提供产品设计、研发、制造各个环节的整体解决方案。

合力泰主要产品包括液晶显示模组、光电传感类产品、柔性线路板、5G材料及应用产品等,产品广泛应用于消费电子、智能穿戴、智能零售、智能汽车、智能制造等诸多领域。现有客户包括OPPO、小米、TCL、三星、微软等国内外知名的一流企业。

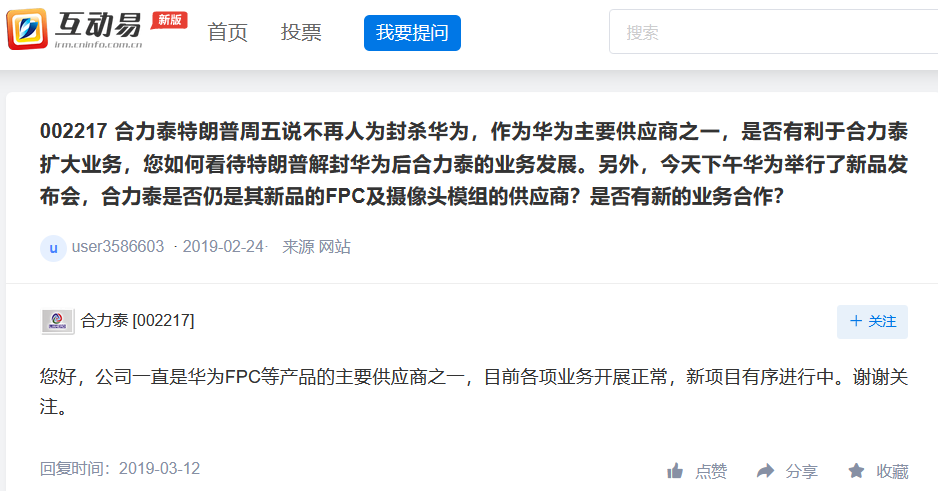

2019年2月,有投资者提问合力泰与华为合作关系时,合力泰董秘回应称“公司一直是华为FPC等产品的主要供应商之一,目前各项业务开展正常,新项目有序进行中。 ”