8英寸晶圆的需求来自哪里?

从去年下半年开始,晶圆产能紧张的热度居高不下。大家都在谈8英寸晶圆需求旺盛,但其中究竟包括了哪些需求?具体来看,主要由多重因素叠加所致。《国际电子商情》在下文做了详细的分析。

首先,新冠疫情引发的“宅经济”,加强了居家办公、在线教育、视频会议等应用,与其息息相关的笔记本电脑、平板电脑等电子产品畅销,推升了CIS、功率器件、电源管理器件等需求。多家研究机构发布的数据显示,全球PC市场受疫情因素影响正在加速增长。据Gartner统计,去年全球PC出货量为2.75亿台,同比增长4.8%,是十年来最高增幅。

其次,2020年是5G商用元年,智能手机从4G向5G转移,后者配置了更多的射频、CIS等器件。以射频PA芯片(6μm到65nm不等)使用数量为例,2G/3G手机配备1-2颗,4G手机平均配置3-6颗,5G手机甚至可配备16颗。2020年年中,Counterpoint Research发布报告称,智能手机CIS的销量在过去十年间增长了八倍。预估2020年全年,智能手机用CIS的出货量突破50亿颗。

表1. 5G和4G手机对射频、CIS器件的需求

又据Digitimes Research数据显示:去年,全球约销售了2.8-3亿部5G手机(2019年5G手机出货量为2000万部)。Fabless巨头高通也预测,到2023年,全球5G手机出货量将超过10亿部。

再次,新能源汽车带动IGBT、SiC以及SJ MOSFET需求。据麦肯锡统计,平均每辆传统汽车中功率器件的成本为118美元,而纯电动汽车功率器件的成本为387美元,后者功率器件成本是前者的3.28倍。

另外,去年12月,中国汽车工业协会副秘书长叶盛基表示,预计到2021年,我国新能源汽车销量增速将超过30%,达到180万辆。

假设每辆新能源汽车(包括纯电动汽车和混合动力汽车)平均有370美元的功率半导体成本。2021年,仅在新能源汽车上,就会有6.66亿美元的功率器件需求传导至8英寸晶圆。

图1 每辆纯电动汽车和传统汽车功率器件成本结构(制图:国际电子商情 数据来源:麦肯锡)

然后,5G基站促使MOSFET、电源管理IC需求大幅提升。国内累计开通的5G基站数量,在去年10月就已经超过70万座。5G信号频率高于4G基站,其信号的衰减速度也更快,这要求5G基站部署密度不能低于4G基站。当前,我国共计314万座4G基站,要实现全国5G网络覆盖,预计需要建设600万座5G基站。

最后,云计算中心扩容提升功率半导体需求。5G商用正在带来海量的数据爆发,这对云服务数据中心的扩容也提出了要求,将带动电源管理模块的需求。

除了上述因素之外,其他需求也值得关注。比如,在国际贸易局势和新冠疫情双重压力下,一些企业为保证后续的货源稳定,选择提前签订长期供货合约;6英寸晶圆关厂趋势明显,TI、瑞萨、ADI 等厂商计划在未来 1-3 年内,关闭旗下全部或部分6寸晶圆厂,导致产能需求转向8英寸;IC设计企业创业潮兴起,截至2020年年底,我国已经存在1万多家芯片设计企业,这也将加剧相关晶圆产能的紧张。

图2 全球8英寸晶圆市场需求结构百分比% 制表:国际电子商情 来源:SEMI、企业年报

《国际电子商情》在综合SEMI和企业年报数据基础上统计出,全球8英寸晶圆市场主要由7类器件构成——其中,MOS逻辑器件约占25%,模拟器件约占22%,光电器件约占16%,功率分立器件约占15%,微逻辑器件约占9%,存储器件约占8%,传感器约占5%。

上述器件在快速增长的5G手机、汽车、物联网等领域有较好的应用,给上游的8英寸晶圆厂带来了极大的产能压力。

新增晶圆产能将创新高,但仍无法填补完空缺

在很长一段时间里,8英寸晶圆一直被视为落后产线,其关键设备也面临停产的困扰。据SEMI数据显示,全球8英寸晶圆产线数量,在2007年达到200条的巅峰。2008年,受全球金融危机影响,8英寸产线数量开始走下坡路;直到2015年,全球范围内只剩下178条产线。

随着物联网体系在2015年逐渐铺开,智能产品、工业/汽车电子应用需求激增,带来了MCU、电源管理IC、指纹识别IC等器件的大幅增长。此后,业内传出了8英寸晶圆紧张的消息,一些厂商也开始加强对8英寸晶圆的投资。到2020年,全球8英寸产线恢复到191条,相当于2008年的水平,2021年预计将达到202条,超过2007年的高峰。

·8英寸晶圆向12英寸转移有限

一般来说,晶圆的尺寸越大,其平均到每颗芯片的成本就越低。从长远上看,在良率相同的情况下,面积越大的晶圆带来的利润率越高。对厂商而言,如果条件允许,它们更倾向于投资12英寸晶圆。同时,一些原本基于8英寸晶圆的芯片,正切换到12英寸晶圆上来,但进程较缓慢,仅不到三分之一的模拟和混合信号器件完成转移。[!--empirenews.page--]

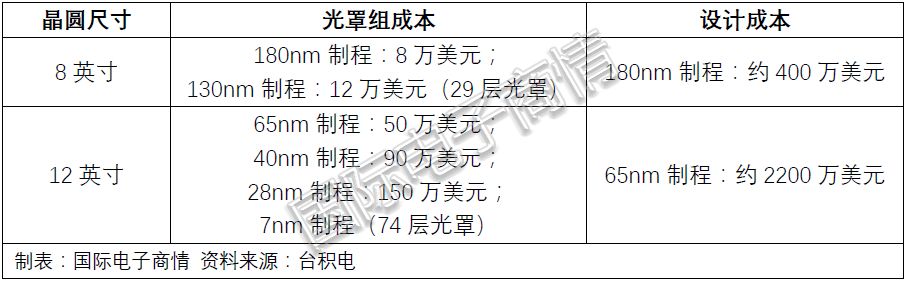

表2 8英寸晶圆和12英寸晶圆成本对比

不过,8英寸和12英寸晶圆在工艺上存在较大的差异,后者的工艺制程稳定性更难控制,且12英寸晶圆厂建厂成本高。随着制程越小,光罩成本和设计成本越高。以台积电的数据为例,制程越小其每个光罩组需要的光罩层数越多,比如130nm制程下每个光罩组需要29层光罩,7nm制程下则需要74层光罩。此外,设计成本、嵌入软件成本、产能爬坡成本,也都会随着制程的变小而显著增加。因此,受成本、特殊工艺的限制,有相当多的器件仍基于8英寸晶圆生产,比如功率器件、模拟器件、电源管理芯片、CIS、指纹识别芯片、显示驱动IC等。

·12英寸晶圆也或将紧缺

与此同时,12英寸晶圆产线也在持续增加。SEMI最新300mm(12英寸)晶圆厂展望报告显示:从2020至2024年,保守估计将新增38个12英寸晶圆厂,中国台湾将增加11个晶圆厂,中国大陆将增加8个晶圆厂,其中还不包括低概率或谣传的晶圆厂项目。届时,全球将拥有161个12英寸晶圆厂,晶圆月产能突破700万片。对此,IC Insights预测称,全球新增的12英寸晶圆产能,将达到相当于2080万片8英寸晶圆的水平。其中,大部分新增产能来自三星、SK海力士、长江存储等存储厂商。

无论是8英寸还是12英寸,它们的产能均在逐年提升。即便这样,仍无法填补完空缺。去年12月,《国际电子商情》针对晶圆产能做了报道,援引了力积电董事长黄崇仁的话来表述——“晶圆产能已紧张到不可思议,下游厂商对产能的需求已达恐慌程度,预估2021年下半年到2022年下半年,逻辑、DRAM市场都会缺货到无法想象的地步。”

近期,有分析机构称,12英寸晶圆也或将迎来产能紧张的局面。原因是,去年上半年,国内疫情刚爆发时,许多厂商对市场的预判、产品的规划及备货都偏向保守。而国内疫情受控之后,消费电子、服务器、汽车电子需求反弹,12英寸晶圆中高端芯片用量将明显增加。在《国际电子商情》看来,供应端的产能新增速度,跟不上快速增长的需求,是当前晶圆产业最突出的问题。

晶圆产能吃紧延续至2021年上半年

虽然8英寸晶圆厂正在扩产中,但是新产能需要与众多的环节和要素积极配合。新晶圆制造产线的建设,需要持续投入大量资金,以用来建厂、购买设备、调试工艺、研发制程等,还要有专业的团队来运营和管理。

目前,8英寸晶圆设备供应商极少,企业扩产主要靠二手的设备。去年年底,Surplus Global预估,全球市场约有700台二手的八英寸晶圆制造设备在售,但需求量在1000台以上。该数据表明,8英寸晶圆的制造设备也处于紧张的状态。因此,《国际电子商情》判断,短期内8英寸晶圆的产能不会有显著的增加。同时,我们也预计晶圆代工产能的吃紧至少会延续到2021年上半年。

最后,《国际电子商情》通过各企业的官网、研究机构等渠道,汇总了大量8英寸晶圆的产能信息,并在此基础上制作了以下附表(仅供读者参考,不构成投资建议)。

附表:全球主要8英寸晶圆厂产能汇总

延伸阅读:

;