2021年第三季度,全球经济在大宗商品价格飙升的背景下,受需求见顶、供应链延迟以及多国防疫措施升级的三重压力,再加上中国大陆“拉闸限电”短期抑制工业生产,或为年内增速低谷。此背景下的电子元器件产业走势如何?《国际电子商情》“第三季度电子元器件采购调查报告”正式出炉,为业者同仁复盘Q3元器件市场供需情况提供一些参考。(注:80%为大陆企业)

全球制造业多重低谷,PMI指数“跌跌不休”

从中国物流与采购联合会的数据显示,2021年Q3全球主要国家和地区制造业遇冷,PMI指数普遍“跌跌不休”。

具体来看,22个国家和地区里仅美国、印度尼西亚实现了7~9月PMI指数的正增长,前者源自于当地工厂积极扩张,后者归因于之前基数较低。其次,11个国家和地区的7~9月PMI指数持续下滑,降幅最小的是中国(-0.8%),降幅最大的是澳大利亚(-9.6%)。剩余9个国家和地区的制造业PMI指数处于波动状态。由此可见,全球制造业的恢复程度仍不乐观,需要各国和地区由上至下指定相应措施,为制造企业施以援手、保驾护航。

- 美国。制造业三季度PMI指数持续上升,得益于美国工厂强劲扩张。然而细看PMI涨幅,从7月59.5%到8月59.9%再到9月的61.1%,美国制造业的扩张步伐大不如前,自今年3月份的40年高位水平以来一直放缓。这反映出发达国家工业生产恢复不及预期,主要受需求见顶、供应链延迟和劳动力短缺的综合影响。

- 欧元区。7~9月订单需求已经见顶回落,导致其制造业PMI指数持续下滑。7月的扩张速度十分显著,特别是荷兰、德国和奥地利。但8月开始,最重要的问题还是部件短缺,要么供应商生产不足,要么运输能力无法满足物流需求。9月欧元区PMI指数58.6%,大幅回落了2.8个百分点。不过,欧盟为了应对“缺芯”在9月初宣布拟推“EuropeanChips Act”,旨在促进欧盟国家早日实现芯片自给自足,给当地制造企业们注入一针“强心剂”。

- 东盟六国和韩国。新冠肺炎疫情在东南亚各地传播,使东盟制造业持续萎缩,特别是以马来西亚为首的制造业重镇遭受严重打击,供应链受干扰仍然严重,交货时间已延长至历史最长。这反映出东南亚疫情剧烈反弹对当地产能又形成新的损伤。而日韩当地制造业相对稳定,但增长态势依旧萎靡。不过,来自东南亚的好消息是,印度尼西亚作为Q3制造业PMI指数正增长的国家之一,9月已经回到枯荣线以上,其经验值得东盟各国借鉴。

- 中国。最后是制造大国——中国,在天灾( 7月河南特大暴雨、8/9月台风频袭)、人祸(市场哄抬物价)以及前所未有的“拉闸限电”冲击下,中国Q3的PMI指数整体下降,9 月跌破枯荣线。但中国7~9月PMI降幅是全球最小的,说明中国制造业具有极强韧性,能很快在动荡中稳住,市场信心强劲。特别是8月起国家出手治理汽车芯片市场哄抬炒作、价格高企等突出问题,对涉嫌哄抬价格的汽车芯片经销企业立案调查,9月底对三家汽车芯片经销企业开出共250万元人民币的 “罚单”,印证了国家对“保供稳价”的决心和手腕。

Q3采购总额有波动,同比去年需求旺盛

Q3全球制造业在波动中前行,电子元器件需求也有不少变化。如图1所示,Q3采购金额在5000万元以下的企业占据主导,比重高达75%,说明参与此调查的中小企业居多;并且该数值自去年Q3以来一直正向增长(2021年Q2为71%,2020年Q3为69%),符合当下中小企业蓬勃成长、竞争加剧的实际情况。

与Q2环比,Q3的采购总额走势较为一致。不过有三处明显变化:一是100万元以下区间的采购金额有大幅的提升,由Q2的18%上升至Q3的22%;二是1亿元-3亿元区间的采购金额比重有明显下滑,由Q2的10%下降至Q3的7%;三是同样下滑的有10亿元以上区间的采购金额,由Q2的7%下降至Q3的4%。

再从图2来看,Q3实现采购金额正增长的企业合计为70%,这是自去年Q3以来的最低水平(Q2为78%,Q1和去年Q3均79%)。但并不能说明Q3终端采购的意愿减少了。因为,Q3的50%-100%增长区间的企业环比减少最多(Q3为10%,Q2为17%),却仍高于去年同期(去年Q3为6%)。这说明今年Q3采购需求仍然旺盛,环比Q2采购总额下降的原因有可能是“超额下单、重复下单”现象有所缓解。(注:因不同季度参与调查的企业样本不同,数据对比可能存在一定误差。)

缺货仍是最大挑战,超九成企业加价采购

Q3采购端主要面临的挑战TOP5依次是:疫情反扑加剧芯片短缺、价格上涨(26%),货期进一步拉长、备货迫切(22%),加价采购元器件(18%),需求回暖不及预期(9%),没有建立安全库存(5%)。(图3)

与今年Q2环比,来自库存、供应商无规模支持能力及灵活服务、国际物流、物料采购集中的采购压力明显减少,但疫情加剧芯片短缺、货期拉长、需求回暖不及预期的压力仍然严峻。不过与去年Q3同比,今年Q3的海外需求已有部分回暖,因此有4%的企业选择“订单回流加剧,经营压力凸显”这一选项。

值得注意的是,Q3加价采购元器件的现象凸显,加价幅度令人咋舌。如图4所示,Q3针对紧缺且必要器件,超过90%的企业表示要“通过加价取得”。要知道,在供需平衡交易条件下,芯片贸易商的加价率一般为10%以下;但在今年Q3,采购端普遍“加价10%至50%”才能获得紧缺器件,占总样本数的42%。其次是“加价10 %以下”和“加价50%至100%”,分别占18%和15%。最严重的是,有8%的企业表示加价3倍以上才能购得,6%的企业表示加价也买不到。

事实上,汽车芯片是“重灾区”,即使经销商加价7-45倍,采购端也不得不“照单全收”,随后便出现9月底国家市场监督管理总局重罚三家汽车芯片经销企业一事。同时,国家市场监督管理总局还设立专项调查组赴上海、深圳开展调查,严厉查处囤积居奇、哄抬价格、串通涨价等违法行为。不过,目前的立案调查仅针对汽车芯片这一品类,其他同样紧缺的品类还需要等待下一步监管措施颁布。

如何应对?(图5)采购端采取的应对措施大致与Q2相同,Q2前五大应对措施为:寻找替代料、多供应商策略、加强国产替代、加强与供应商的关系、建立安全库存。

Q3最大的不同在于,“加强与供应商的关系”选项的比重提升明显,由Q2的14%上升至Q3的17%,与“多供应商策略”并列第二。这反映出挑战仍来自于上游供应不足,采购端需要与供应商保持紧密联系,不仅要及时了解供应商的各种信息,而且要与供应商共享行情、分析预报,避免因供应商无法及时交货而引起的供应链中断。

此外,“国产替代”选项比重从今年Q1开始连续三个季度提高,这说明当下仍是本土半导体原厂的“黄金发展期”。同时,在内外行情剧烈变动下,采购端持续“拓展团队规模,提高经营效率”也是一个不错的应对措施。

而自今年Q1以来,“更换有综合实力的分销商”“选择生产资源好的供应商”和“加强需求预判能力”“建立安全库存”这4 个选项的比重已经连续三个季度下滑。前两项说明采购端重塑供应链的需求有所缓解、或已经接近尾声,后两项说明采购端对供需错配的现实接受程度有提高。

Q3紧缺品牌及品类分析,TI反超ST

如图6-7所示,Q3最为缺货的品牌依次是TI(16%)、ST(15%)、NXP(11%)、Infineon (9%)、onsemi(9%) 和ADI(5%)。最缺的元器件品类依次是:MCU(20%)、电源管理芯片(18%)、模拟芯片(13%)、MOSFET(9%)、CPU/GPU(7%)、存储器(7%)和二三极管(5%)。

环比今年Q2,Q3紧缺程度上升的品牌有7家:Intel、TI、Infineon、onsemi、ADI、Hisilicon、TDK;这几大品牌在Q3的缺货程度都比Q2高出1%-2%,占总品牌数的30%左右。Q3紧缺程度下降的品牌有6家:NVIDIA、Renesas、MediaTek、Xilinx、Murata和ROHM。其余品牌供需保持稳定,共10家。

同样对比去年Q3,除了TI 、ST、NXP以外,其他品牌今年Q3的紧缺程度都不及去年Q3。这两项数据足以证明,经过一整年的供需结构调整,六成以上的品牌厂商所采取的稳定供应措施已经见效。

至于越来越缺的三家品牌,ST和NXP在今年Q2和Q3的缺货程度并无上升,反而是TI的紧缺程度从Q1开始连续三个季度的上涨。究其原因,今年以来5G、新能源汽车、AIoT、数字化转型、工业互联网等需求端持续升温,直接拉动了模拟IC、PMIC、MCU、MOSFET等核心器件的需求。相关订单“高烧不降”,但这些半导体原厂的后段工厂又集中在疫情反扑严重的东南亚地区,原料运输、产能必定受到影响,最终影响了产品的实际供需。况且,近年来TI坚持贯彻直销战略,减少了市场投放渠道,尤其在供需极其紧张的当下,使得采购端更难拿到货,进而加剧了终端缺货的紧张氛围。

Q3供需矛盾依旧严峻,采购端有三个好消息

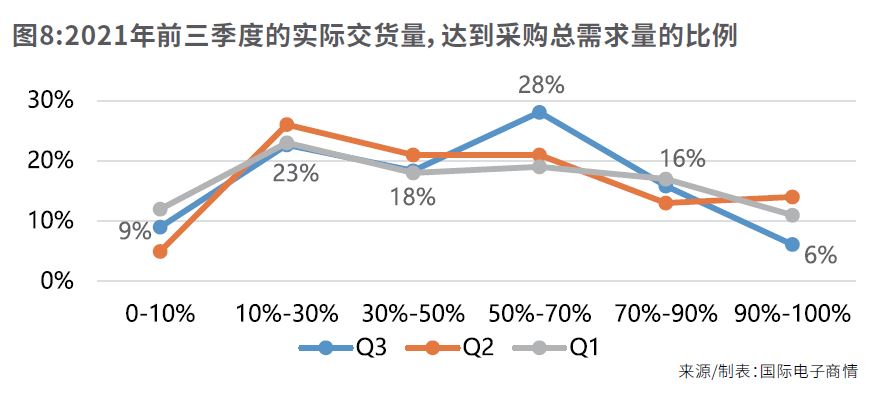

尽管2021年的供需矛盾依旧突出,但采购端正想方设法,争取尽快稳定供应。在Q3表现有三点:一是实际交货量达50%-100%的企业总数持续上升,二是采购端的实际备货周期由Q1和Q2的“6个月”缩少至Q3的“3个月”,三是“超额下单”的比重在Q3明显下降。

据《国际电子商情》Q1调查所示,诸多中小OEM/ODM/EMS企业因没有原厂合约价和供货保证而境况堪忧,这些企业因芯片紧缺而导致实际拉货量占据采购需求总量的比例非常低,未来减产、停产的风险很大。

来到Q3(图8),尽管实际交货量达90%-100%这一区间的企业较Q1和Q2明显减少,但达50%-70%的企业较Q1和Q2高出不少,同时达70%-90%的企业也明显提升。如果以总计来看,Q3实际交货量达50%-100%的企业正好是50%,Q2是48%,Q1是47%。

至于实际备货周期(图9),43%的企业表示,Q3的实际备货周期已经恢复到疫情前的备货基准(3个月),占主导。其次是6个月(32%)和9个月(7%),均较Q1和Q2的比重明显减少。

最后是“超额下单”(图10)。对于原厂来说,超额下单属于非真实需求,如果根据此来指定生产计划,可能会导致盲目扩产,以致于在供需大反转之时变得被动并造成损失。但在今年Q1和Q2,受缺货恐慌影响,超过三分之二的企业会超额下单、重复下单,以此来保障能拿到货。然而来到Q3,接近一半的企业不会超额下单、重复下单。这对于整个供需链条来说,是一个逐步恢复向好的缩影。

小结

如今来到Q3,“缺货”仍然是电子元器件行业,乃至整个电子生产制造领域的高频词。这次缺货的因素不仅是供给端的扰动,包括疫情、地缘政治、拉闸限电等事件不断抑制上游工厂的扩产计划;而且还有需求端的变化和升级,尤其是新能源汽车、AIoT、企业数字化转型等领域,都对电子元器件提出全新的需求。

例如,今年最紧缺、涨幅也最高的MCU,高端部分由欧美系垄断,预计紧缺程度至少维持至明年(特别是汽车类MCU);国产MCU得益于积极扩产,9月份以来有缓解迹象。又例如PMIC,缺货行情会持续到2022年及以后。MOSFET方面,低压MOS可能在今年Q4至明年初有所缓和,但高压MOS和SiC MOS会一直紧缺,可能延续到明年一整年;至于IGBT预计到明年中旬才得以缓解。受智能汽车的拉动,车用CIS紧缺在Q3已经有苗头,接下来可能进一步紧张。电容方面,薄膜电容Q4稍许缓解,但仅保持平衡;铝电解电容暂时没有缓解迹象……总体而言,全球半导体需求依旧强劲,成熟制程短缺将持续到2022年及以后。

《国际电子商情》认为产业链上下需要坚持长期主义,进一步完善供应链体系,加强沟通联系,优化资源配置,互通行情信息,共享分析预报,共同将如今的“供应链”打造为未来的“价值链”。

点击阅读往期报告

电子元器件供需波动何时休?企业如何保障稳定供应?第四届全球双峰会(11月3日-4日),全球分销与供应链领袖峰会将以“供应链数字化转型”为主题,已邀请到安森美、Arrow、富昌、贸泽等产业链核心决策者、 供应链专家和专业人士聚焦供应链进行深度解读,分享未来趋势。 点击 或长按下图扫描二维码均可报名参加。