在上周的举行的第四期品利芯视野投资分享会上,全国半导体材料标委会委员、主审专家王飞尧分享了题为《国内半导体材料产业现状及投资分析》的演讲,深度剖析了国内半导体材料的境况以及发展机会,用数据解读了中外半导体材料之间的差距。半导体材料作为半导体行业的最下游,对于半导体领域的发展有着牵一发而动全身的影响。从今年发生的“日韩半导体材料出口限制事件“,便可窥探一二。

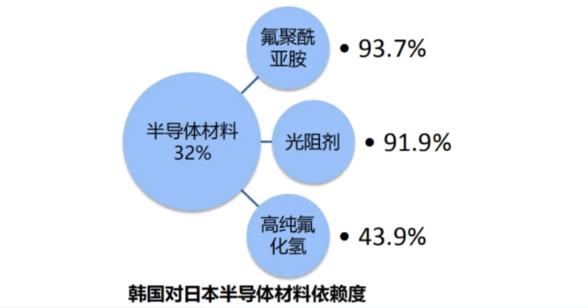

2019年7月1日,日本宣布将对韩国实施严格的半导体出口限制,包括用于制造手机屏幕和OLED面板的氟聚酰亚胺、用于半导体制造的光阻剂及高纯度氟化氢。然而,这三种材料韩国对日本的依赖度都非常之高,此次出口限制对韩国造成了十分严重的影响。

目前,国内企业虽然奋起直追,但是差距依旧不小,其中EDA/IP&设备材料最难突破。封装测试和芯片设计方面虽已具备国际竞争实力,但是处理器、存储器等高端芯片、模拟芯片、光器件、配套设备材料和工艺、EDA/IP和软件方面与国际先进水平还有较大差距。

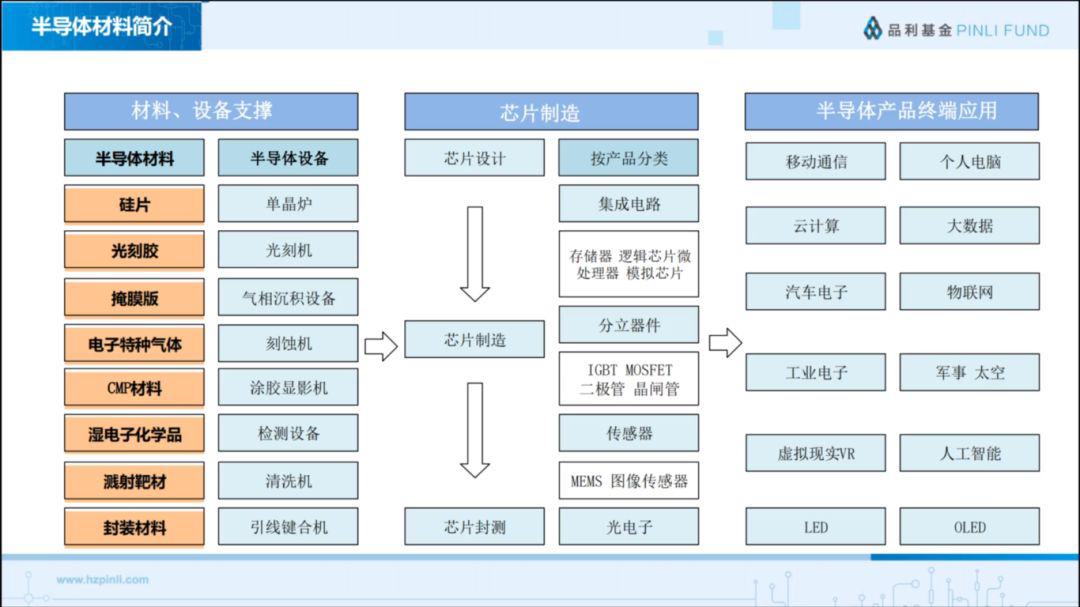

从上图的倒三角结构可以看出,越靠近终端市场,规模越大、同时门槛也越低。然而,从毛利率方面来看,越靠近终端毛利率越低,其中电子行业毛利率大约为20%,芯片制造在30%-40%左右,而半导体材料的毛利率一般保持在50%以上。2018年,材料销售额达519亿美元,年增长率10%左右。其中,晶圆制造材料332亿美元,封装材料192亿美元。中国台湾地区为全球最大消耗地区,韩国第二,大陆占据第三。

就具体7大类材料而言,硅片占比最高约为1/3,121.2亿美元。而特气、光掩膜板和光刻胶各约40亿美元以上;

半导体晶圆制造材料的产业态势:

-

供应高度垄断。供方商高度集中,单一半导体材料只有少数几家可以提供:

气体:空气化工、法液空、大阳日酸、普莱克斯、林德占比80%以上;

抛光垫:陶氏化学占79%,一家独大;

光掩模版:Photronics,大日本印刷、日本凸版占据80%市场份额;

光刻胶:90%市场份额被日本住友、信越化学、JSR、TOK、美国陶氏占据;

-

客户趋于集中。先进制程的晶圆公司越来越少,半导体材料供给厂商也越来越少;

-

新供应商试线机会少。

晶圆大厂对供应商的选择慎之又慎,上线的机会少之又少:

每种耗材成本只占晶圆制程的很小部分,却会损坏整片、整批晶圆;

产品质量的稳定性是国内供应商最棘手的问题;

-

龙头企业抗风险能力强。

半导体材料只是某些大公司的一小块业务;

如陶氏、杜邦、巴斯夫、三菱化学,住友化学;

-

国产替代需求迫切。

国际供应商的态度是傲慢的,服务是差的;

国内晶圆线有很强的国产替代需求,如华润,中芯国际;

-

国内半导体耗材供应商在光伏、LED、显示面板、PCB行业已取得良好的业绩,有向IC突破的基础。

硅单晶片

从硅单晶片的发展历程可见,硅单晶片向大尺寸发展是主流发展路线。目前,12英寸和8英寸仍为主流。12英寸占65%左右,8英寸约为28%。18英寸研发及量产陷入停滞。

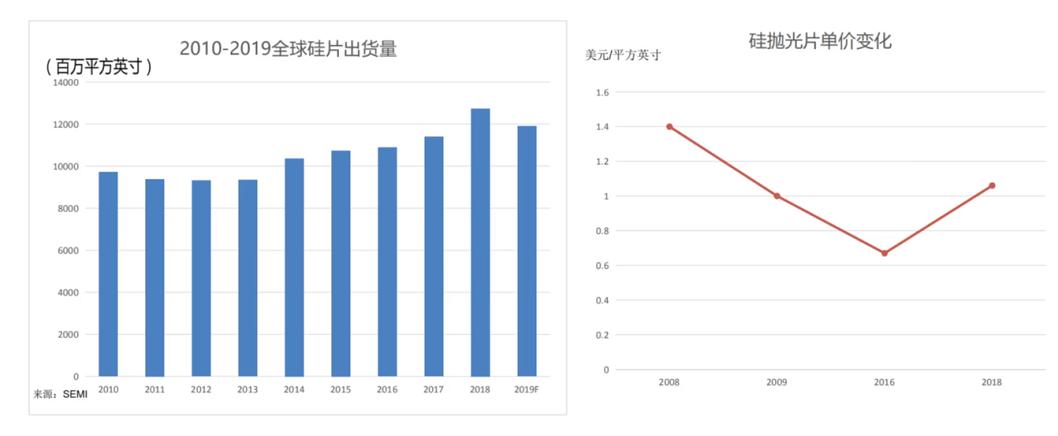

硅片出货量和单价方面,出货量稳定增长,但是价格波动大。

2018年,硅片市场规模达121亿美元,然而,全球前5垄断了92%左右。综合来看,2016-2018年增长率20%以上。预计2019年略有增长。

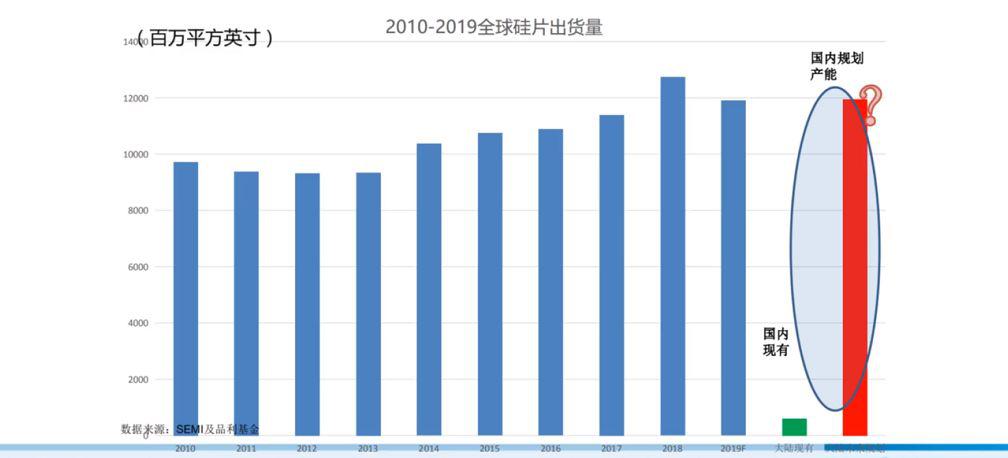

国内8-12英寸硅片有效供给少。

规划产能可满足全球供给,大跃进式发展,已受发改委关注。

光刻胶

2017年全球光刻胶市场份额达80亿美元,年复合增长率5.4%;预计2022年全球市场规模在100亿美元左右。

由于该行业有极高的行业壁垒,所以目前市场上为寡头垄断格局。长年被日本、欧美专业公司垄断。国内相关的公司主要有,北京科华、苏州瑞红、潍坊星泰克、飞凯科技、永太科技、容大感光等。其中,北京科华和苏州瑞红g线、线光刻胶实现量产。

显然,国内外的差距十分明显,目前国内的自给率仅10%左右,并且主要为技术含量低的PCB领域。6英寸硅片的g/线光刻胶的自给率约为20%,8英寸硅片的KrF线光刻胶的自给率不足5%。12英寸硅片的ArF线光刻胶目前尚没有国内企业可以大规模生产。

半导体光刻胶市场占25%左右,全球市场规模在15亿美金左右。而国内半导体光刻胶用量约32%,市场规模30亿人民币左右;国内光刻胶配套试剂市场规模约30-35亿人民币左右。并且相关企业国内较少,主要有北京科华、南大光电和苏州瑞红。

从国内光刻胶企业的经营状况来看,产品毛利率基本在50%以上,各家水平基本一致。毛利率高,但是营收普遍偏低,技术研发及积累不足。晶瑞股份2018年销售额约8422万元,科华销售额约8000万元。

电子级湿化学品

在湿电子化学品领域,国际供给由欧美、日系以及亚洲三分天下。我国目前高等级湿化学品依赖进口。

-

高端化学品海外垄断。

C12(G4)及其以上级别的产品多数被德国巴斯夫、美国霍尼韦尔、日本关东化学和三菱集团、韩国东进SEMICHEM等海外公司垄断。

-

国内高价进口。

国内80%的产品都以高价进口为主。

国内8英寸及以上平板显示用超净高纯试剂,主要依赖国外进口。

-

部分湿化学品有所突破应用。

苏州晶瑞生产的双氧水、氨水、硝酸已达到SEMIG5的标准上海新阳生产的电镀硫酸铜溶液已经能在8~12英寸的产线中应用;

凯圣氟已经可以提供12寸产线的氢氟酸;

格林达化学生产的正胶显影液不仅填补了国内空白,还大量出口海外。

-

建议从低端向高端发展的策略。

从光伏/PCB/平板显示器/LED等级的化学品着手提升。

-

传统化工&海外技术模式。建议从传统化学品及精细化学品厂家寻找合作机会;关注国外先进技术的引进及与国内化学品厂家的合作。

电子特气

电子特气,2018年市场规模为43.7亿美元,垄断度高,行业5巨头占90%左右市场份额。

因此,对于国内而言大众气体与特种气体需兼顾发展。此外,需兼容光伏、医药、食品等产业。不过,单项特气用量少,需要多品种发展。

投资机会及策略

关于投资方面,品利基金投资总监王飞尧给出了以上几点投资建议。