2023年,光伏以两副面孔示人。上半年,光伏行业如日中天,在装机量需求攀升加持下,隆基、通威、中环、晶澳等相关企业顶住产品价格下探压力赚到盆满钵满;下半年,由于过剩导致的价格一次次爆冷后,企业在净利润爬坡过程中踩下急刹车,甚至硅料企业第三季度净利与上年同期对比只剩零头,硅片、电池、组件企业同样盈利寥寥。

硅料、组件崩在NP转换?

硅料与组件作为主材两头,一个代表产业链成本,一个反映产业链整体利润,均在一年内价格暴跌。

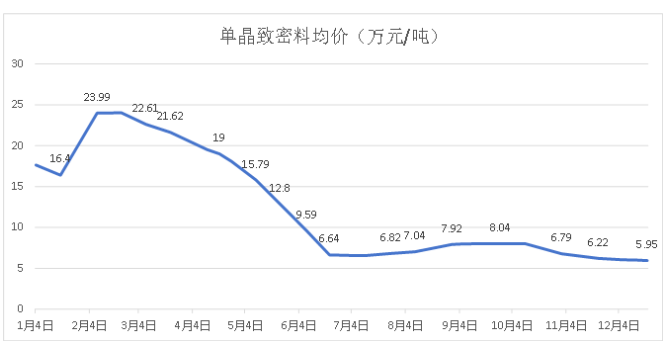

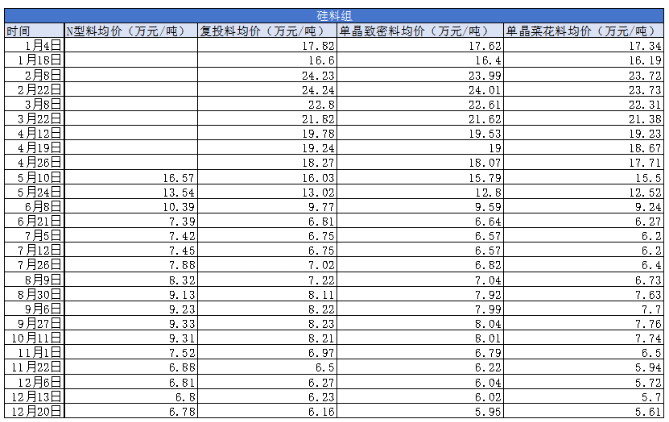

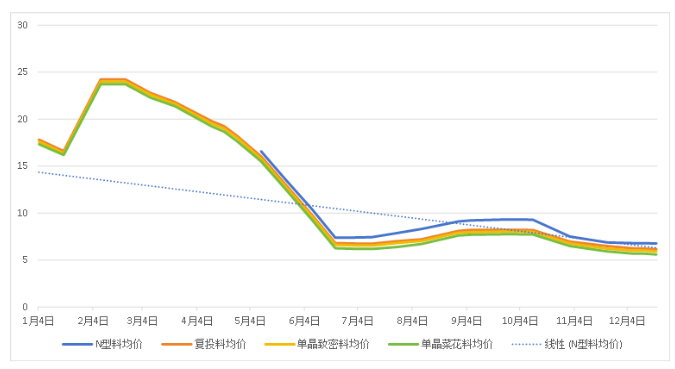

硅料以单晶致密料为例,上半年价格已经开始逐步下跌,但仍然维持在10万元每吨以上。7月单晶致密料价格几乎探底,下半年全年维持在6万-7万元每吨的价格。要知道即便是一线企业的成本也不过维持在4万-7万元每吨区间内,这也就意味着硅料企业落后产能清退进程开始狂飙。同时,部分新进玩家未投产产能也面临着巨大压力。

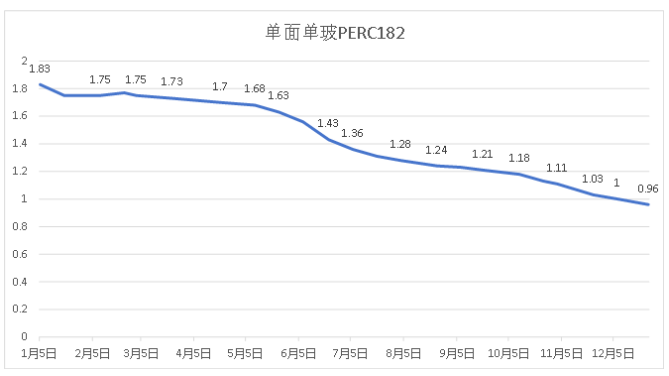

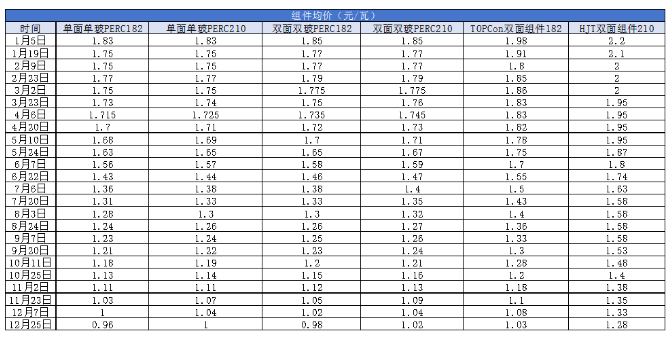

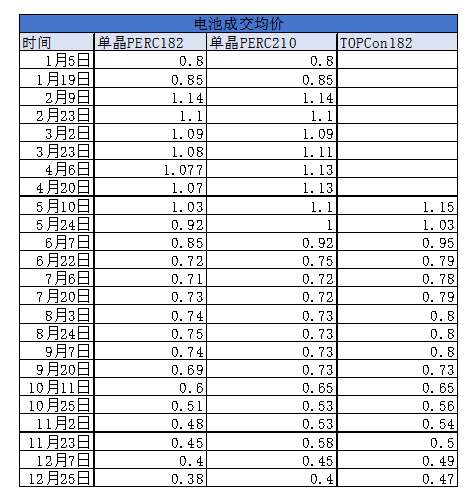

硅料价格的率先崩盘成为下游价格失守的直接理由。组件以单晶PERC182为例,全年价格一路下跌,成交均价到了12月已经下探至0.96元每瓦,如果算上库存产品,市面上已经在流通0.8元每瓦的组件产品。作为应用端品牌、技术差异不强的产品,价低者胜已经是光伏业内心照不宣的事实,0.9元甚至0.8元代表产业链利润微薄。

不过,如果仅用P型料或者组件的PERC产品回顾全年,并不妥当。因为2023年N型产品需求、产能快速放量,加速P型价格下跌、产能出清。中国有色金属工业协会硅业分会曾根据这一情况指出,未来N-P硅料价差仍将会越来越大。事实上,这一现象正在光伏全链同步上演。

P型价格一泻千里。在下游组件价格摩擦中,P型失去了绝对的价格优势,N型带着更高的转换效率轻松挤占了原属P型的市场。

回顾全年价格数据,TOPCon组件价格呈现迅速下跌态势,在年初时对比PERC产品拥有高达0.15元每瓦的价格差异,而到了年末这一数字缩水至仅有0.08元每瓦。N型组件性价比的提高又反过来促进N型硅料需求攀升。

随着N型硅料需求放量,硅业分会在5月开始公布N型料成交价格。数据显示,N型料上半年一直保持着价格高位,甚至在8至10月与其他硅料产能达成了1万元每吨多的价差。对此,曾经有企业大胆预测,由于产能稀缺等因素,未来N、P两种类型硅料价格差距将扩大到4万元每吨。

然而,11月到来,头部企业部署的N型产能迎来逐步落地,除了新进产能,更多的是“老产能”转化。

中国有色金属硅业分会专家委副主任吕锦标认为,目前国内外主流企业的单晶复投料和单晶致密料,均符合N型单晶的投料要求,产量占比可达90%—95%。也就是说N型料产能攀升速度极快,N型料价格下滑至6.75万元每吨。

硅片电池 龙头博弈战场?

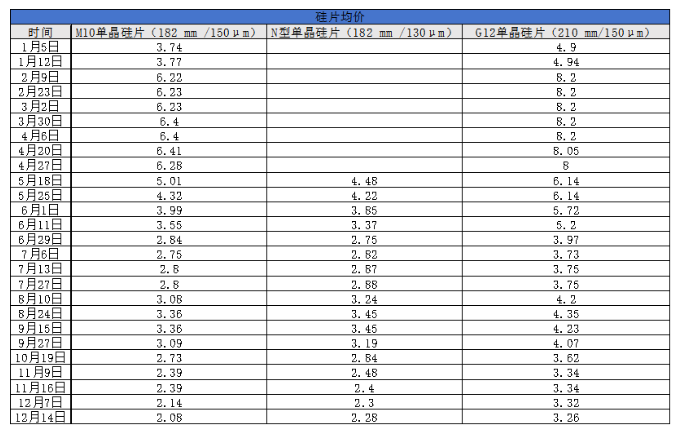

硅片作为与硅料最为紧密的环节,首先受到了硅料价格崩溃的影响。其中182尺寸单晶硅片均价由年初的3.74元每片降低到年末的2.08元每片。另外,N型硅片在年中时均价高达4.48元每片,但年末仅余2.28元每片,跌幅高达49%。

另外,隆基作为硅片寡头在日前公布了硅片报价,其中P型硅片大幅降价仅有2.2元每片,与9月25日公布的价格相比,下跌29%。尽管下跌幅度惊人眼球,但仍然比较市场成交均价高出0.12元左右。有传闻隆基可能做出了存货保价策略,但有业内人士指出,由于硅片长时间保存容易引起氧化等导致性能下降的可能,故而可能性不大。

硅片环节是一体化龙头战场。

2023年是N型产品大年,也是一体化大年,TCL中环曾是专精企业代表,目前也加入了一体化阵营,这意味着硅片等上游产品将有相当部分满足内部生产需要。而此前,电池组件龙头天合光能、通威等也进入了硅片领域,抛出数十吉瓦扩产项目。

硅片环节也是尺寸博弈点。

同样是PERC产品,从尺寸的角度来看,210尺寸硅片价格跌幅33%,182尺寸硅片跌幅44%。仅从数据角度考虑,182尺寸硅片需求受挫,大尺寸组件在这一阶段更受下游市场欢迎。

电池环节作为最具有技术含量的环节,往往代表着企业的技术壁垒高度。隆基、晶科、晶澳、天合等企业依靠电池技术在组件市场掀起了转换效率革新的腥风血雨。

但也有部分企业专注电池,却不生产组件。他们是2022全年电池片出货排名的前五位:通威股份、爱旭股份、润阳股份、中润光能、捷泰科技;也是刚刚摆脱高价硅料导致的剧烈价格博弈,就进入了一体化时代,盈利受阻的专注电池环节的企业。

数据显示,电池片成交均价呈现跳崖式下降,其中TOPCon降幅高达59%,甚至超过了硅料、硅片的下降幅度。这也意味着电池厂家的竞争格外激烈。

硅片电池 龙头博弈战场?

组件价格下跌显著刺激了下游装机量。国家能源局数据显示,前三季度全国光伏新增装机高达128.94GW,同比增长145%。其中集中式分布电站61.79GW,分布式电站67.14GW(户用32.97GW)。

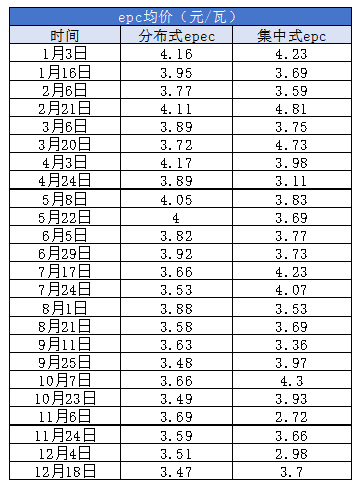

EPC价格由于施工难度、区域等因素有较大差异,因此选用了仅统计大规模epc均价的方式呈现全年价格变化。

数据显示,epc价格尽管呈下降趋势,但下降幅度不大,其中分布式降幅约为16%,集中式降幅约为12%,几乎远低于组件等上游环节价格降幅。

不过,在中小型epc价格显示,epc也存在着内卷现象。例如11月22日公示的,三峡能源新疆吉木萨尔光储项目1000MW光伏项目中标情况,最低价仅2元多一瓦,包括组件采购。

在光伏的产业链上,也有环节在悄悄赚钱,例如辅材的支架和玻璃。

中信博公司董事长、总经理蔡浩在三季度业绩说明会上,对投资者表示,现阶段光伏跟踪支架产能搭建低于其他光伏主材,暂不存在跟踪支架产能过剩情形。其业绩证实了这一点,当季度斩获净利润1.57亿元,同比上涨1353.77%。

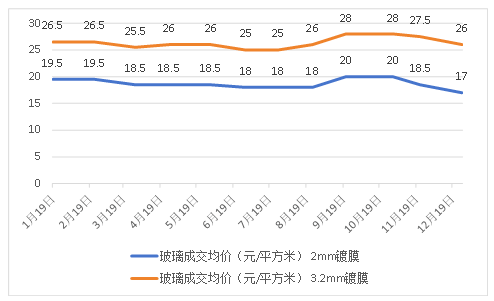

光伏玻璃同样大赚,例如福莱特三季度净利润高达19.69亿元,同比上涨30.86%。数据显示,今年以来玻璃价格保持稳定,2mm镀膜玻璃价格成交均价维持在17元每平方米,3.2mm镀膜则维持在26元每平方米。

相关文章

技术咨询

技术咨询 代买器件

代买器件 商务客服

商务客服 研发客服

研发客服