存储产业兵家必争之地:亚太和美国

今年8月,国际知名市调机构Gartner发布了《2021年新兴技术成熟度曲线》报告,并认为“建立信任”“加速增长”“塑造变革”是三大主要趋势。这些趋势将在未来十年内推动企业去探索主权云、行业云、数据编织、生成式人工智能、组装式应用等新兴技术。同时,这份报告还指出,美国和亚洲的供应商正把持着云和数字化技术服务市场,这导致现在许多欧洲公司被迫把自己的数据存储在这些地区。

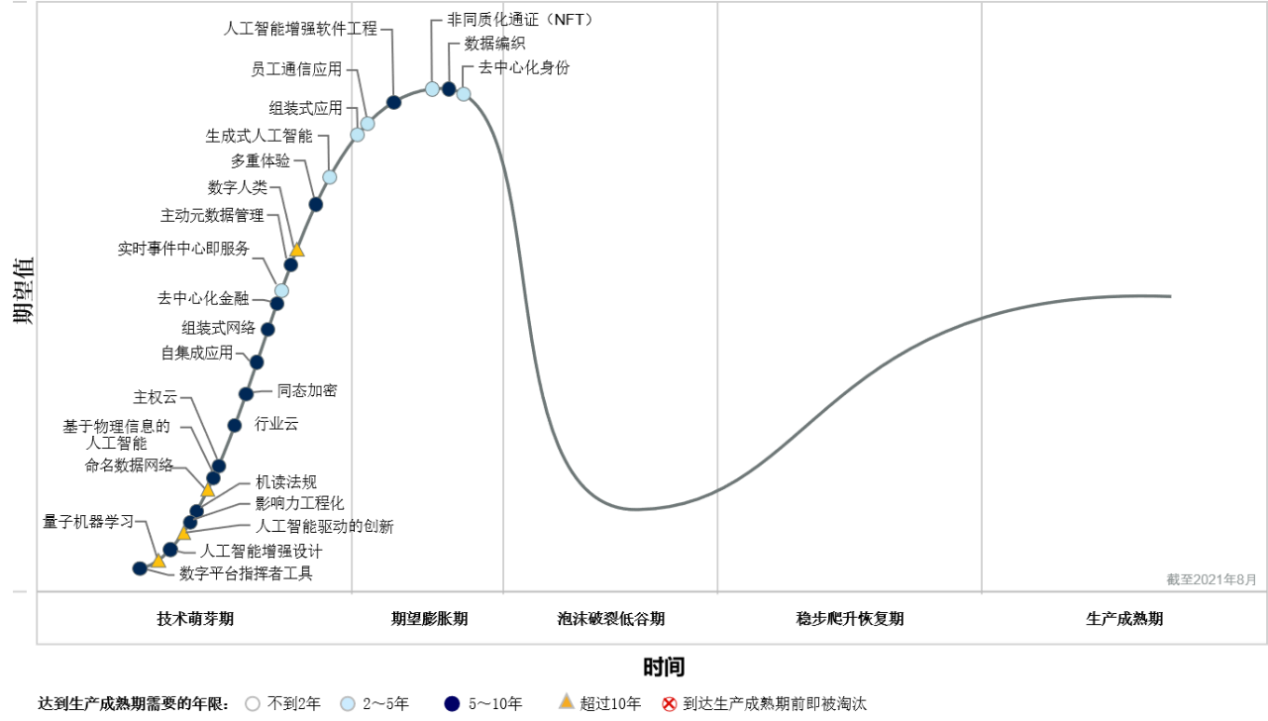

图1 《Gartner 2021年新兴技术成熟度曲线》(2021年8月发布)来源:Gartner HypeCycle for EmergingTechnologies, 2021

- 企业在“建立信任”时,需要关注主权云、非同质化通证(NFT)、机读法规、去中心化身份、去中心化金融、同态加密、主动元数据管理、数据编织、实时事件中心和员工通信应用;

- 在建立可信的核心业务之后,企业加速增长需要探索多重体验、行业云、人工智能驱动的创新、量子机器学习(ML)、生成式人工智能和数字人类技术;

- 想要塑造变革的企业,应考虑组装式应用、组装式网络、人工智能增强设计、人工智能增强软件工程、基于物理信息的人工智能、影响力工程化、数字平台指挥者工具、命名数据网络和自集成应用。

- 云服务提供商需要大量的服务器来存储数据,这代表云技术的发展也会推动存储技术的进步。Gartner的报告突出了美国和亚太地区在全球存储产业链的重要地位,我们也认为未来存储行业的竞争很可能将围绕这些地区来展开。

再看看中国存储的市场规模。IDC的最新预测数据显示:随着数字经济加速发展,未来五年内中国存储市场将稳健增长,期间CAGR会达到12.6%,到2025年市场规模会达到624亿元(如无特殊标注,本文所涉及币种均为人民币)。其中,全闪存储(以全闪存阵列为基础的储存系统,完全由固态存储介质构成的独立的存储阵列或设备)在未来两年内保持30%的同比增速,将成为中国存储市场的增长引擎。

如今,中国是5G通信技术的主要倡导国之一。5G通信将催生海量数据呈指数级别增长,而数据需要采集、存储、计算、传输,这就意味着5G技术也会拉动存储需求。具体来看,物联网设备在5G支持下会得到更广泛的普及,未来有海量的物联网设备需配备存储器件。总之,不只在中国,甚至放眼全球,整个存储产业都未来可期!

存储市场未来的增长动力

哪些应用会是存储产业的主要增长动力?首先,看看全球存储容量需求。据CFM闪存市场显示:2020年,全球NAND Flash容量仅为4100亿GB。预计到2025年,全球NAND Flash容量将猛增至14810亿GB。各类细分市场对存储需求均有增长——手机市场复合增长率(CAGR)为31%,PC市场为22%,数据中心市场为39%。预计未来5年内,NAND Flash位元成长率(Bit Growth) CAGR为29.3%,DRAM位元成长率则为19.3%。

如果按照细分应用来分析(本文主要以数据中心、智能手机、电动汽车为例),我们可以看到更细致的几组数据——

对全球NAND Flash市场而言,数据中心SSD将是最大驱动力。下面两组数据可以较好地例证:第一,市场对存储容量提出了更大的要求。预计到2025年,全球数据中心的存储容量将快速增长到2.4ZB(2020年底约为0.9ZB),使用量增速也会由10%上升到2025年的21%。与此同时,数据中心SSD将消耗全球32%的NAND Flash产能;第二,数据中心的市场规模也将显著增长。据Valuates Reports报告预测,到2025年,全球数据中心网络市场规模将达341.02亿美元,2019-2025年期间的CAGR为12.99%。

数据中心的对存储的大量消耗,将推动存储行业有更多的思考,并带动行业的多个趋势,比如更高密度的硬盘、混合硬盘、更便宜的固态硬盘、更高密度磁带存储、冷数据存储、改进分层存储EMC、集装箱储存、存储专业认证、系统管理软件持续改善、虚拟存储等。未来各细分存储行业将会百花齐放。

表1 2017-2021年iPhone机型存储容量变化

5G手机换机潮也将带动NAND Flash和DRAM出货量的增加。今年9月,苹果公司发布了其首款5G手机——iPhone 13系列,最低存储容量(ROM)的配上调到了128GB,最高存储容量甚至到了1TB。另外,从2017-2021年,iPhone的运行内存(RAM)整体上也在增加,自去年iPhone 12Pro系列的RAM增加到了6GB,正式宣告苹果手机进入6GB RAM时代。以上这些数据反映了智能手机对存储容量的需求正在提升。

汽车的网联化、电动化、智能化也对存储容量提出了更多需求。当前,智能汽车的ADAS功能需要8GB e.MMC存储技术的支持。比e.MMC更快的是UFS产品,但e.MMC和UFS都无法满足自动驾驶汽车的需求。未来一辆自动驾驶汽车的存储容量将达数TB,而车载SSD的容量大、抗震性能强、读写速度稳定,可以满足汽车智能化、自动化的需求。

存储企业要为“如何让SSD产品适用于自动驾驶汽车”而努力。2025年之后,自动驾驶汽车将开始商用,届时车用存储的需求会呈指数级增长,对存储企业来说机遇与挑战并存。

存储市场当前面临的困境

一方面,存储需求将大幅度增长;另一方面,存储市场也面临着供需不平衡的危机。在深圳市闪存市场资讯有限公司总经理邰炜看来,2021年全球存储市场讨论最热烈的是“缺芯”。“在远程办公、在线教育、流媒体等需求下,2021年全球NAND Flash总经营量将达5700亿GB当量,相比2020年增长了37%。此外,全球DRAM的总经营量也将比去年约增长21%,达到1900亿GB的当量。”

邰炜分析说,今年蓝牙芯片、汽车芯片短缺的情况尤为突出,存储芯片也遭遇了“缺芯”难题。回顾2021年的存储市场,手机提前扩容、PC数据中心增长强势,导致存储行情价格一路看涨。在全球“缺芯”的大背景下,许多公司加大了囤货力度。一直到今年第二季度,供不应求的趋势仍在持续,一些Overbooking(超额预定)订单引发砍单,服务器产品也遭遇了明显的缺货,存储市场由供不应求转变为结构性的供需失衡。

紫光展锐副总裁李诗宽解释说,市场端需求结构的快速变化,需要很长的时间才能传导到上游晶圆厂、封测厂。疫情导致的需求结构变化对产能的挤兑非常严重,比如手机需求突然下滑、平板突然上升,手机用存储的产能需要半年至一年时间才能挪给平板。另外,新产品也带来了新的增量,5G手机、TWS耳机、新能源汽车的畅销严重挤兑了存储产能。

新兴应用不但有数量的增长,正如前面以iPhone为例所反映的,它对存储容量的要求也比旧产品高。2020年全球8英寸晶圆和12英寸晶圆分别只扩产了3.3%和6.5%,晶圆厂的常规扩产已经跟不上需求与结构端的变化。

再加上,存储芯片的产能分散在全球各国,新冠疫情的爆发也阻碍了各国产业链正常流通,叠加以上因素则加剧了供应不足。“如何解决供应不足的问题,并保持与上游供应商及下游客户之间的友好合作”是存储厂商亟待解决的难题。近年来,我们也看到上游晶圆厂厂商已经在加大投资来增加产能。

产业景气上游晶圆厂紧急扩厂

得益于去年下半年开始的景气行情,企业也在如火如荼地加码扩产,这类非常规的扩厂也是当前半导体行业的一大亮点:中国台湾的台积电原计划在2021年投资250亿美金,因本轮晶圆严重紧缺,该公司把投资额提升至300亿美金以上;美国的格罗方德原计划在2021年投资14亿美金来扩产,为顺应市场需求,最终把投资金额提升60亿美金(分两年投入);中国大陆的中芯国际、华宏等晶圆厂,也正在进行大规模扩产。

还需注意的是,当市场出现大规模扩产,购买设备、原材料也造成了很大的挤兑,这样扩产的进度会被拉长。同时,新晶圆产线的工艺需要一年半至两年时间才能成熟,预计因本轮缺货而进行的大规模扩产,最快于2022年Q4至2023年Q1达产。

上游晶圆厂的积极扩厂,很可能会带动下游芯片企业跟投。但一般晶圆厂体量大、经济和技术实力过硬,具备较好的承当风险的能力。现阶段存储面临着缺产能的问题,但如果仅以当前的情况,来贸然决定扩充存储产能。等到后续能够批量达产时,或许整个市场风向已经发生变化。当然,综合各分析机构的预判和行业巨头的决策,至少在短期内供过于求的局面不会出现,企业想要拔得头筹需要一定的实力。

在多重因素的影响下,涨价、缺货、扩产成了上半年存储市场的主旋律。李诗宽表示,因全球各地经济政策宽松,大宗商品、原材料涨势凶猛,所以适当的涨价是合理的。但不容忽视的是,市场上也出现了非理性的涨价,器件价格翻了甚至数十倍,这类涨价对整个存储产业链有害。

国内存储原厂竞争格局

放眼全球存储市场,与各个国际大厂相比,中国存储企业的表现还有提升的空间。CFM闪存市场通过分析国内主要电商平台的数据,对当前存储产品在线上市场表现进行评估,结果显示,当前我国线上存储市场依然是海外品牌占主导地位。其中,美国品牌占比约57%,韩国品牌占比约16%,台湾地区品牌占比约10%,日本品牌占比约1%,而大陆地区品牌仅占约15%。

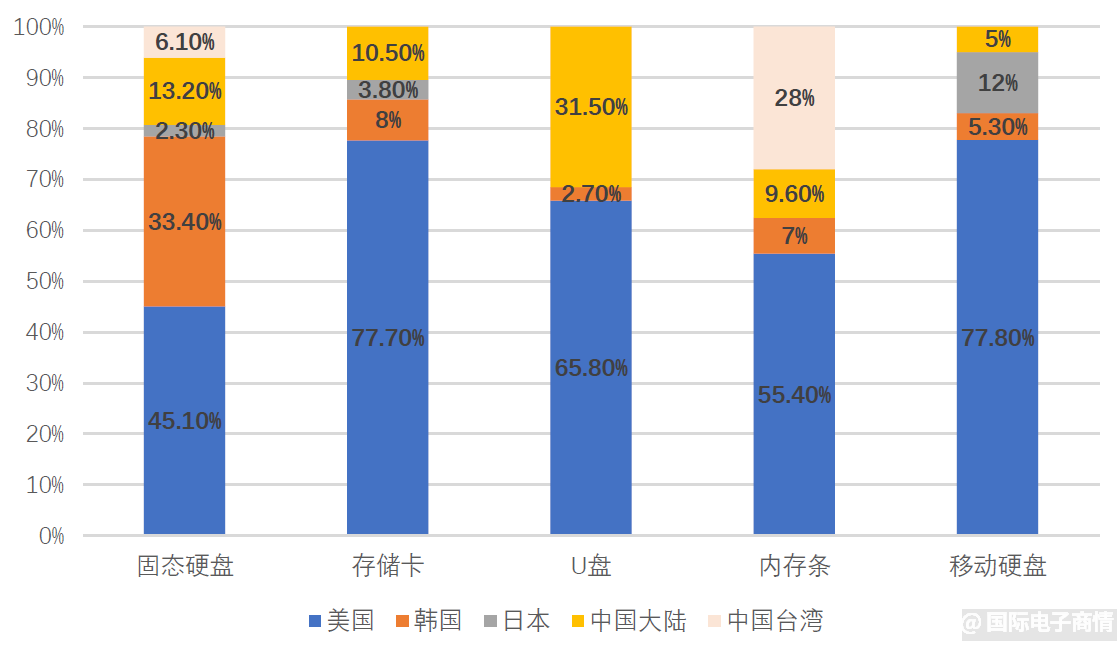

图2 2020年国内存储渠道线上市场各地区品牌份额占比 制图:国际电子商情 数据来源:CFM闪存市场

具体来看去年国内存储渠道线上市场的表现,在细分存储品类中各国/地区的品牌各有优势(图2):在固态硬盘产品方面,韩国品牌以33.4%的份额紧跟美国(45.1%)之后,两国品牌占中国固态硬盘市场7成以上的份额;在存储卡、U盘、内存条和移动硬盘上,美国品牌均占据了一半以上的份额,其存储卡和移动硬盘的份额甚至接近8成;在五个细分存储品类中,中国大陆存储企业在U盘上的表现更突出,份额占到了31.5%,其次是固态硬盘和存储卡,份额比例均超过了10%,而内存条则接近10%。

当然,以上的数据仅是针对去年的中国存储市场,且以各平台的线上交易数据为基准。《国际电子商情》也在此提醒各位读者,该组数据仅供参考,而不作为任何投资依据。

图3 2020年各原厂营收占比(左饼图为DRAM,右饼图为NAND Flash) 制图:国际电子商情 数据来源:CFM闪存市场

另外,再分析去年的存储原厂营收占比,可以发现当前美日韩系存储原厂占据了主导地位(图3)。其中,韩国的三星和SK海力士、美国的美光在DARM和NAND Flash领域均有建树。尤其是三星,在DRAM的营收份额占比达43%,在NAND Flash的营收份额占比达33%;日本的铠侠、美国的西部数据和英特尔在NAND Flash领域较为突出,铠侠的营收份额占到19%,西部数据占到15%,英特尔为10%。中国台湾的南亚科技和华邦电子以及中国大陆的长鑫存储在DRAM上有一些市场份额,中国大陆的长江存储在NAND Flash上也有一定的市场份额。

虽然在全球存储市场营收份额中,中国存储原厂所占的比例较低,是因为中国存储原厂普遍起步较晚,所以与国际大原厂相比,中国原厂目前的产能规模还较小。值得注意的是,近几年来,以长江存储、长鑫存储为代表的国内原厂已经填补了一些技术空白。

据长江存储首席运营官程为华此前透露,其Xtacking产品已经进入3.0阶段,预计一期厂房到2022年年中将会满载。第三代Xtacking产品采用128层3D NAND Flash、基于Xtacking 2.0架构。与64层的NAND Flash相比,128层3D NAND Flash的读写性能提升了20%,Xtacking架构也提升了产品的可靠性,降低了25%的功耗。

而在DRAM方面,目前三星、美光等国际大原厂已经量产了1α nm的产品,相比之前的1z nm产量将增长40%,预计长鑫存储的下一代DRAM产品也将快要面市。

相信在不久的将来,中国存储原厂将在国内市场有更好的表现。

表2 存储产业链各环节代表供应商(不完全统计)

电子元器件供需波动何时休?企业如何保障稳定供应?第四届全球双峰会(11月3日-4日),全球分销与供应链领袖峰会将以“供应链数字化转型”为主题,已邀请到安森美、Arrow、富昌、贸泽等产业链核心决策者、 供应链专家和专业人士聚焦供应链进行深度解读,分享未来趋势。 点击 或长按下图扫描二维码均可报名参加。