2019年3月26日,在苏州西交利物浦国际会议中心举办了“2019苏州市集成电路行业协会”,会上TechSugar创始人王树一进行了题为《集成电路区域发展之我见》的演讲,分区域解读中国集成电路概况,并重点分析苏州半导体产业现状。苏州市属国内集成电路产业基础较好的城市之一,曾引进过英飞凌、飞兆半导体、AMD、瑞萨等一系列国际大厂,2002年至2008年期间苏州集成电路几乎每年以超过30%的增速发展,基本形成以“IC设计—晶圆制造—IC封装测试”为核心,设备、材料及服务产业为支撑的集成电路产业链。

1,全球半导体市场区域走势

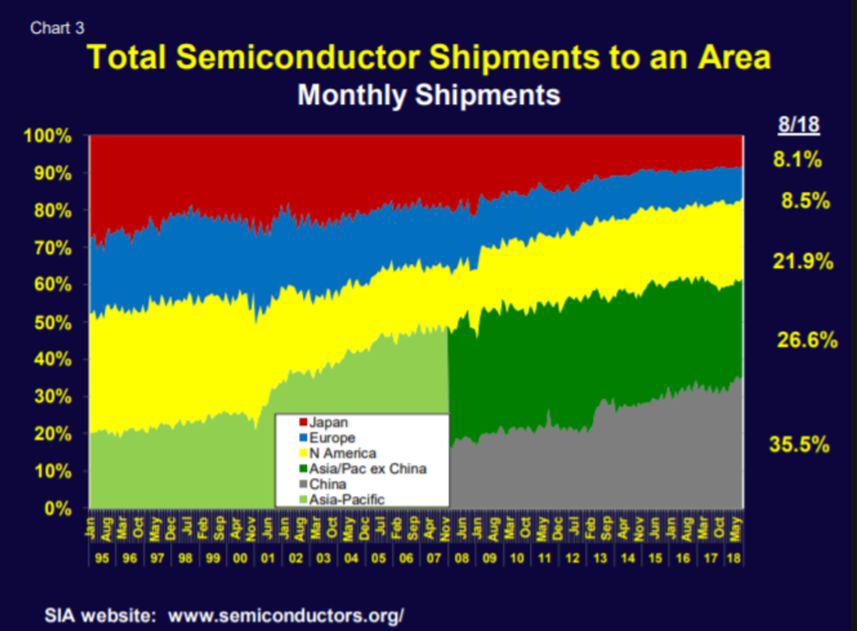

从全球角度来看,上图显示了每个地区半导体需求。这不是各地区的生产量,而是消耗量——反映了各地需求。它能有效表明各区域的电子装配活动。今年8月,亚太地区消耗了全球62%以上的芯片,日本另占8.1%。欧洲消耗8.5%,北美为21.9%。

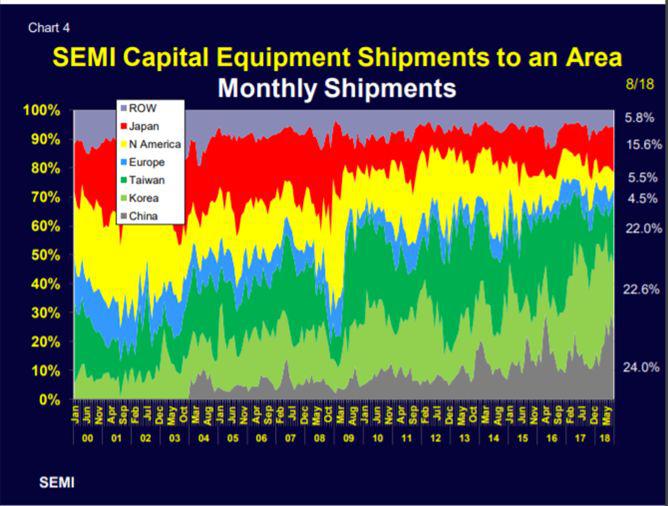

上图显示了半导体设备出货量的地理变化。尽管半导体设备出货量相较于半导体的出货量而言,月波动性更大,但其向亚洲转移的趋势是显而易见的。

2,中国电子信息制造业概况

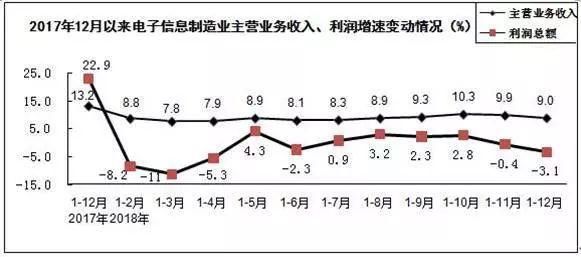

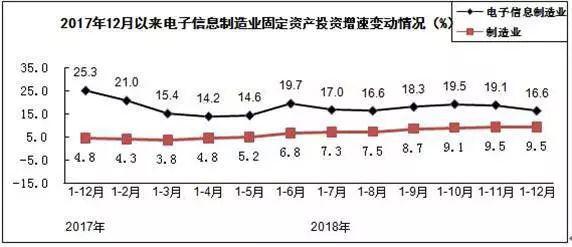

下面四张折线图,反应了中国电子信息制造业自2017年12月以来的一些相关数据。

3,苏州电子信息产业概况

统计部门数据显示,2018年,苏州市电子信息行业实现产值10206亿元,同比增长4.7%。电子信息行业产值突破万亿元大关,占全市规上工业总产值比重为30.9%,其在全市行业中的龙头地位依然稳固。

电子元器件制造成为增长主力。分行业中类看,2018年,电子器件制造产值1670亿元,同比增长9.7%;电子元件及电子专用材料制造2168亿元,同比增长7.7%。两者合计拉动全市电子信息行业产值增长3.1个百分点,对电子信息行业增长的贡献率达65.7%。

部分高端电子产品产量快速增长。2018年,电子信息行业产品中,3D打印设备产量增长51.4%;服务器产量增长33.2%;平板电脑产量增长11.1%;智能电视产量增长40.2%;显示器产量增长13.7%。

中国半导体产业2018年发展概况

集成电路销售额

受到2018年第四季度全球半导体市场下滑影响,中国集成电路产业2018年第四季同比增幅只有17.26%,相较前三季度略有下降;相较2018年第二季的增幅26%.18,第四季下滑了9个百分点。

芯片设计业

2018年第一季的同比增长率最低,只有12%;而第二季是最高,达30%;第三季和第四季都保持在20%。

晶圆制造业

2018年第一季的同比增长率最高,达34%,之后增幅逐季下降;第四季只有22%。

封装测试业

第二季同比增长率最高,达22%;第四季同比增长率最低,是9.8%,只有个位数,创下2016年第三季以来的最低同比增长率。

从芯片设计、晶圆制造、封装测试三业来看,晶圆制造业销售额为1818.2亿元,同比增长25.56%,继续领跑三业的年度增幅;芯片设计业销售额为2519.3亿元,同比增长21.49%;封装测试业销售额2193.9亿元,同比增长16.09%。

4,苏州半导体产业概况

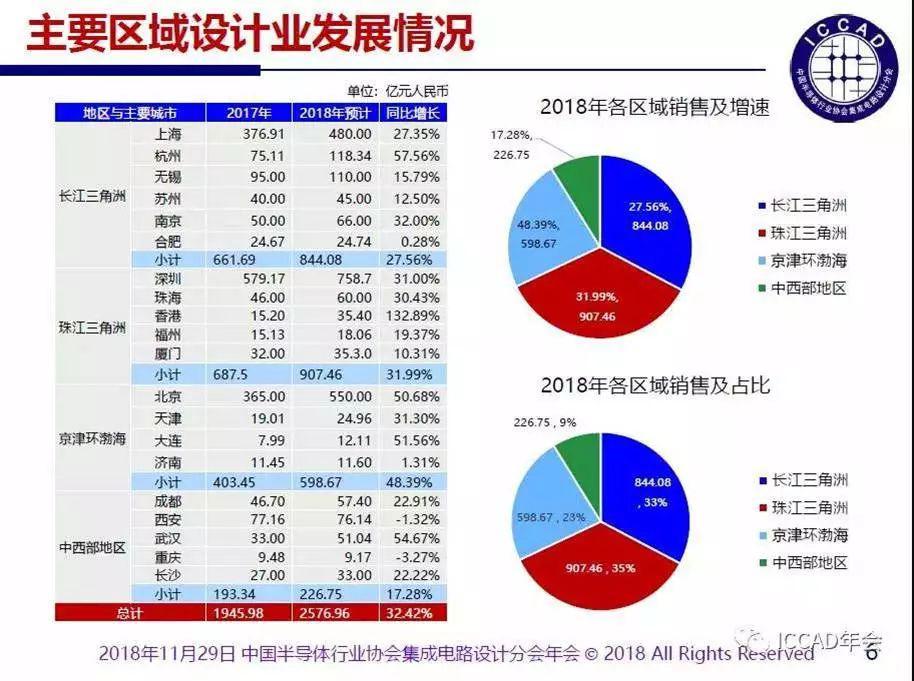

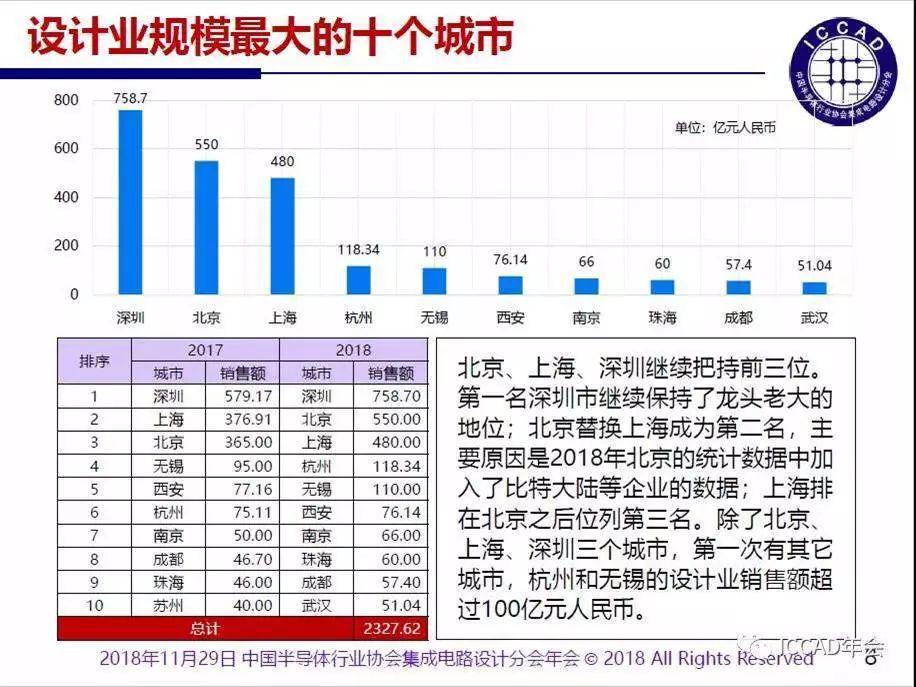

5,中国半导体区域市场

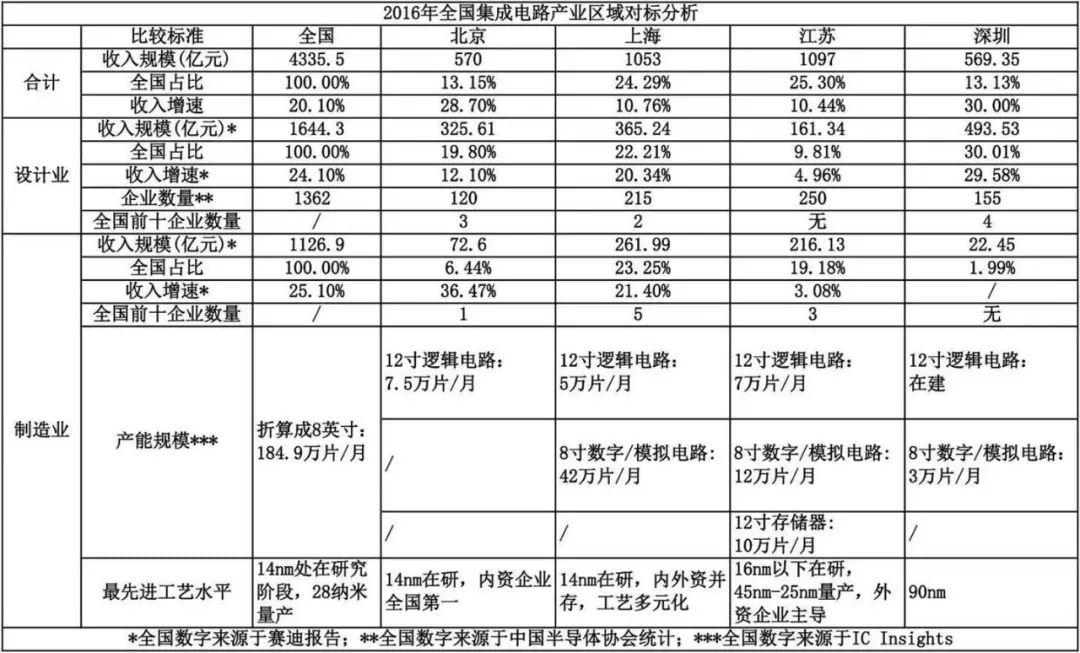

6,四区域集成电路产业数据比较

江苏省

2016年销售收入1097亿元,其中制造业约216亿元;封测业约600亿元规模,是江苏最具优势产业;设计业企业数量多但缺乏龙头带动。

上海市

2016年上海集成电路产业销售收入1053亿元。其中设计业约365亿;制造业约262亿;封测业约320亿。上海市集成电路产业链最为完备,并且各个产业链环节发展均衡,设计、制造和设备业均有亮点,几乎没有短板产业。

北京市

2016年集成电路销售规模570亿元。其中设计业325.6亿元;制造业72.6亿元;封测业102.9亿元;装备材料业68.8亿元。

深圳市

集成电路产业总体规模约570亿,其中设计业493亿,全国排名第一;制造、设备产业短板严重。

7,2016区域集成电路产业对标分拆(数据引自朱晶文章)

8,苏州半导体产业特点

-

苏州传统半导体产业以外资工厂为主,设计中心屈指可数

-

苏州电子制造业基数大,但本地采购权较低,对本地半导体企业带动力量不大

-

靠近上海,人才虹吸与挤出效应

-

严峻的区域竞争压力(资源与人才流失)

-

产业政策重心不在半导体集成电路产业

9,苏州半导体产业发展经验教训

-

引入产业时前瞻与现实的平衡

-

对引入团队背景需做更深入调查

-

防止在苏州注册空壳公司只为拿政策

-

加强对集成电路产业真正了解的专家智囊团建设

10,可能路径与思考

-

苏州发展芯片制造业还有没有机会?

-

如何留住高素质人才?

-

苏州IC设计业如何打造总部经济?

-

本地电子设备制造业如何支持集成电路发展?

-

科创板能否带来机会?