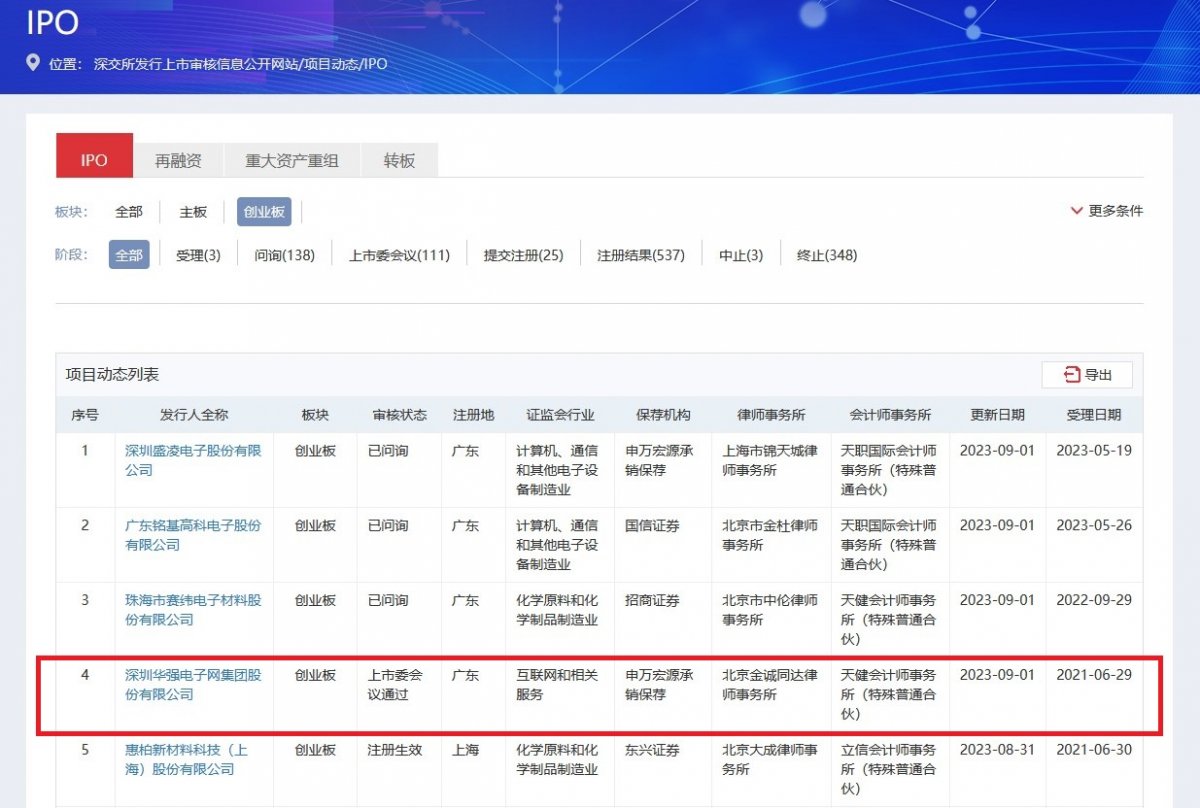

国际电子商情4日讯 深交所官网信息显示,A股上市公司深圳华强的控股子公司深圳华强电子网集团股份有限公司(以下简称“电子网”)已于9月1日提交招股说明书注册稿,公司拟在深交所创业板上市,募集资金约4.01亿元。

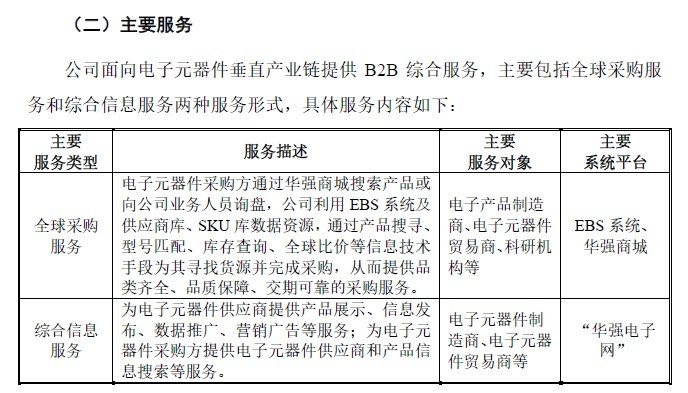

据招股书,电子网是一家面向电子元器件垂直产业链的产业互联网B2B综合服务商。公司以数字化为驱动,以平台化为方向,以线上/线下相结合的B端运营服务能力为基础,为产业链参与者提供专业化的全球采购服务和综合信息服务。

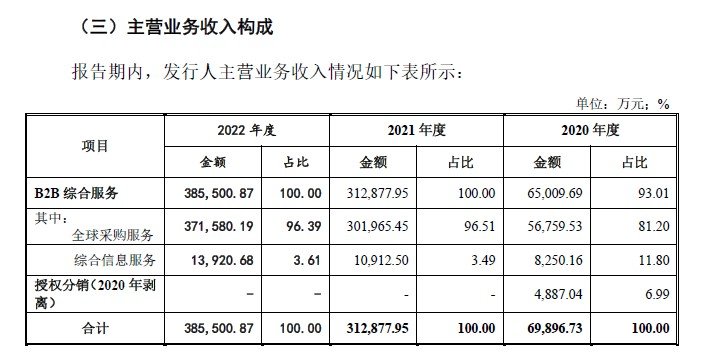

业绩方面,2020-2022年,公司营业收入分别为6.99亿元、31.29亿元和38.55亿元,归属于母公司股东的净利润分别为6478.20万元、2.94亿元和2.79亿元。可以发现,电子网2021年营收规模和净利润水平均实现跨越式增长,但是2022年净利稍有下滑。

(1)产业互联网服务需渐进式创新发展

华强电子网集团致力于成为面向电子元器件垂直产业链的产业互联网企业,为电子元器件供需双方建立高效连接,减少信息不对称,实现电子元器件产业链交易效率和客户服务水平的提升。

相比于消费互联网,中国产业互联网仍处在发展阶段初期,电子网认为,产业互联网的发展需要在遵循产业发展客观规律的基础上进行渐进式创新。产业互联网侧重服务C端用户之前的供应链环节,核心在于搭建面向B端客户的线上/线下相结合的高效供应链服务体系,进而通过数字化手段减少信息不对称,提升行业流通效率和客户服务体验。

目前,电子元器件产业链在产业标准化和服务体系建设等方面仍然薄弱,电子网深谙重构产业链条面临诸多挑战,公司当前尚处在数字化、平台化的发展阶段,需要以渐进式方式完成关键能力的搭建并做大业务规模。

(2)不再从事授权分销业务

招股书显示,截至目前,华强集团及其一致行动人共持有深圳华强740,045,151股股份,占深圳华强总股本的70.76%,为深圳华强的控股股东;梁光伟控制华强集团股权比例为92.88%,进而通过华强集团控制深圳华强,为深圳华强实际控制人,故为公司的实际控制人。本次发行后,深圳华强和梁光伟仍然处于绝对控股地位。

电子网在招股书中披露,公司的授权分销业务与深圳华强存在同业竞争问题。为解决同业竞争问题,增强独立性,公司的授权分销业务已于2020年整体剥离至深圳华强半导体科技有限公司(为深圳华强的子公司),此后,公司不再从事授权分销业务。

(3)募集资金用途

至于发行信息,深圳华强电子网集团拟公开发行新股不超过2000万股,占发行后总股本的比例不低于25%;本次发行全部为新股发行,原股东不公开发售股份。

本次募集资金用于项目及拟投入的募资金额为:数据中台项目,拟投入募集资金8371万元;采购服务平台升级项目,拟投入募集资金约1.52亿元; SaaS服务平台升级项目,拟投入募集资金3330万元;信息服务平台升级项目,拟投入募集资金3161万元;补充流动资金,拟投入募集资金1亿元。

电子网表示,在传统产业模式下,电子元器件采购方往往面临采购需求复杂多样、货源渠道缺乏、采购效率低、品质不可控、交期管理难等痛点问题。公司为产业链提供了针对长尾采购需求痛点的解决方案,大幅增强采购渠道、产品品质、交期管理的确定性,有效解决行业共性问题。

相关文章

技术咨询

技术咨询 代买器件

代买器件 商务客服

商务客服 研发客服

研发客服