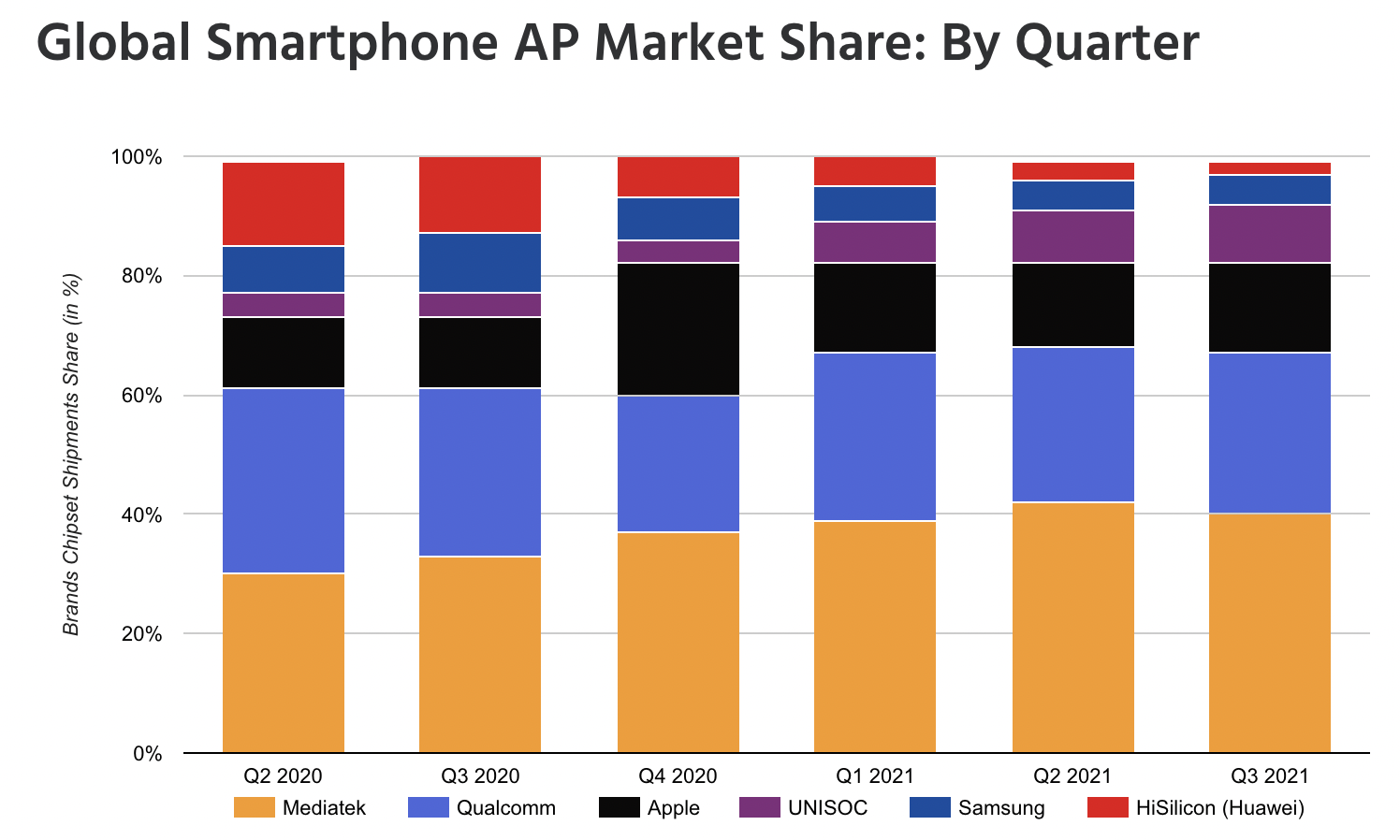

从Counterpoint Research发布2021 Q3的智能手机应用处理器(AP SoC)市场报告来看,基于出货量数据,联发科市场份额达到了40%。前不久的天玑9000发布会上,联发科也提到了类似的数据。

虽说观察季度环比变化,联发科的市场份额相比Q2是小有下降的,但从更广的时间跨度来看:2020 Q2,智能手机AP SoC市场上联发科的份额还只有30%,略低于高通的31%;跨过5个季度之后,联发科吃下的市场还是相当出人意料。

来源:Counterpoint Research

其他市场参与者这一季度的表现包括,高通的市场份额为27%:实际上高通在这一市场上更多的是止步不前;而且单就高通的季报来看,高通在手机AP SoC市场的表现也还算不错。与此同时,海思、三星丢掉的市场不少。另一个市场增量不可小觑的力量是紫光展锐:2020 Q2的市场份额仅有4%,到2021 Q3已经来到了10%。前不久中国(上海)集成电路创新峰会的存储技术论坛上,展锐在问答环节也给出了类似的数据,还是让我们颇为惊讶的。

这一市场高通与联发科的两强争霸局面已经形成,只不过新的一年对高通而言可能会更加艰难。

4nm之年,高通的背水一战

如此前《》一文所述,由于3nm工艺节点的集体延后,今年是几乎无望看到3nm芯片问世的——包括iPhone 14也赶不上3nm量产。最早上市的3nm芯片需要等到明年一季度。所以2022年的尖端工艺,将以4nm为主。

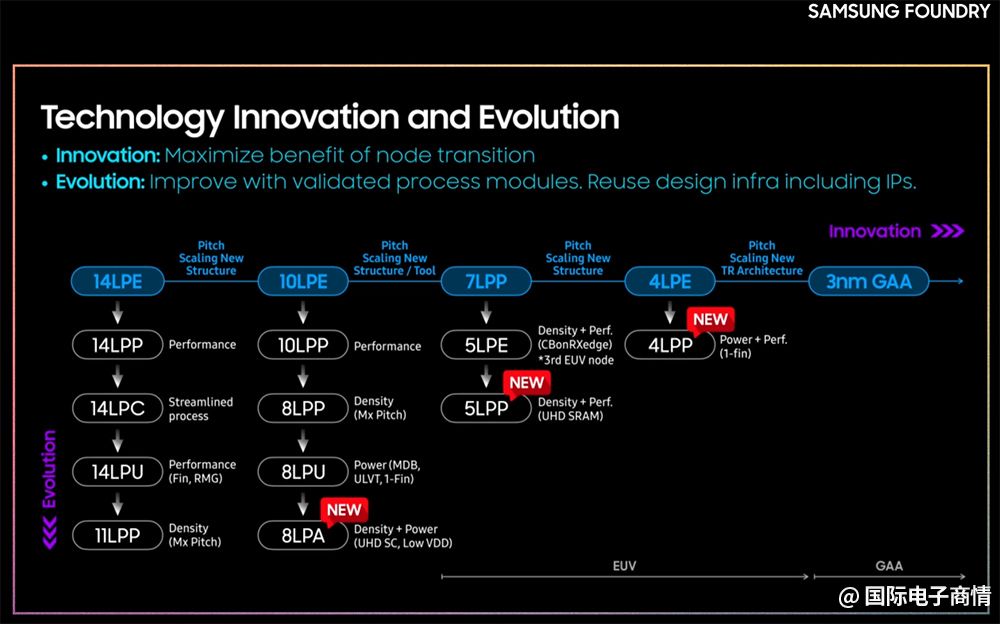

抛开Intel 4(原Intel的7nm工艺)有望在今年下半年问世不说,4nm的主流制造技术仍然来自三星和台积电。但即便都叫4nm,两者的技术也还是存在较大差异的。

4nm普遍被看作5nm→3nm发展的过渡之作。对台积电而言的确如此,N4属于N5工艺的同代延伸,用以填补N5和N3之间的市场空白。

但对三星Foundry而言就不是这样了:三星的工艺路线图上可明确看到,4LPE乃是7LPP的完整工艺迭代;很多人不知道的是,5LPE才是三星的过渡工艺。因为三星4nm工艺是确确实实存在晶体管的pitch scaling的,虽然变化算不上很大。

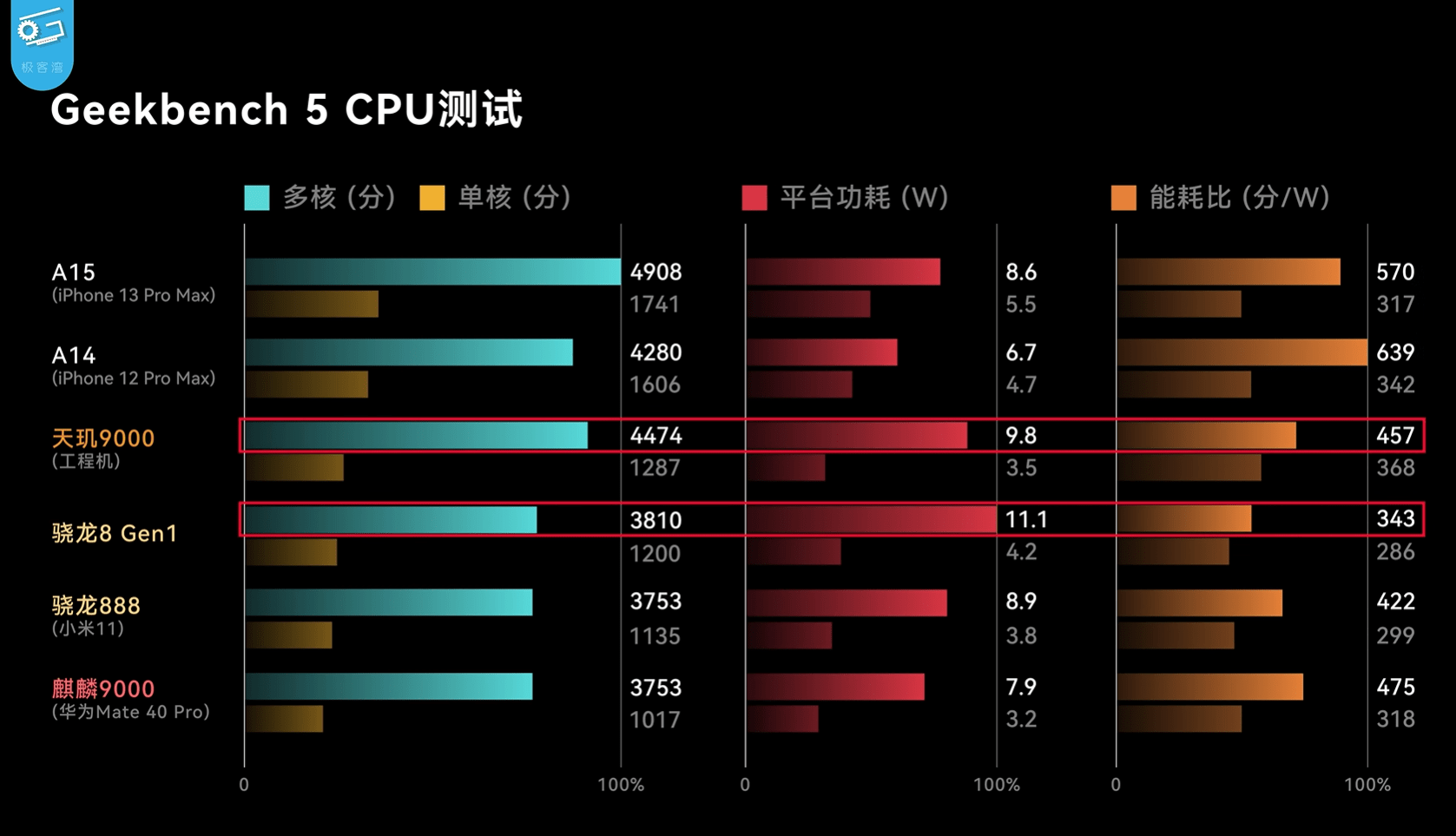

但由于三星在5nm节点上的显著落后,即便在4nm节点上做了pitch scaling,外加scaling booster,也难以在实际的性能与功耗表现上和台积电4nm工艺相较。这一点从极客湾已公开的联发科天玑9000 vs. 高通骁龙8 Gen 1测试数据就能看得出来。高通今年的手机芯片旗舰骁龙8 Gen 1在能效表现上很不理想,这与三星4nm工艺有相当大的关系。

来源:极客湾

这给高通手机SoC芯片新一年的发展埋下了隐患。SemiAnalysis前不久刚,其中提到苹果、联发科、AMD与台积电合作密切,享受的供应链待遇也更为与众不同;而英伟达、高通这类客户更倾向于采用多供应商的思路。这个思路本身没什么问题,但这两年高通将骁龙800系列旗舰芯片制造也全面转向了三星foundry,被业界认为是走错的重要一步。虽然可能三星方面也给出了一些优惠政策。

不过上个月“手机晶片达人”消息传出,台积电已经投片N4工艺的骁龙8 Gen 2,预计会在2022年年中量产出货。骁龙8 Gen 2在设计上预计会是Gen 1的改款,未知是否会对现状造成扭转。只是在此之前,高通的日子预计会很不好过。

不过在应用处理器SoC方面,高通仍有个杀手锏尚未使出,即2021年收购完成的Nuvia。Nuvia的CPU IP被认为是有机会与苹果一战的重要技术资产。不过Nuvia的成果转化最早也需要等到2023年。这就让高通2022年一整年可能都会相对被动。

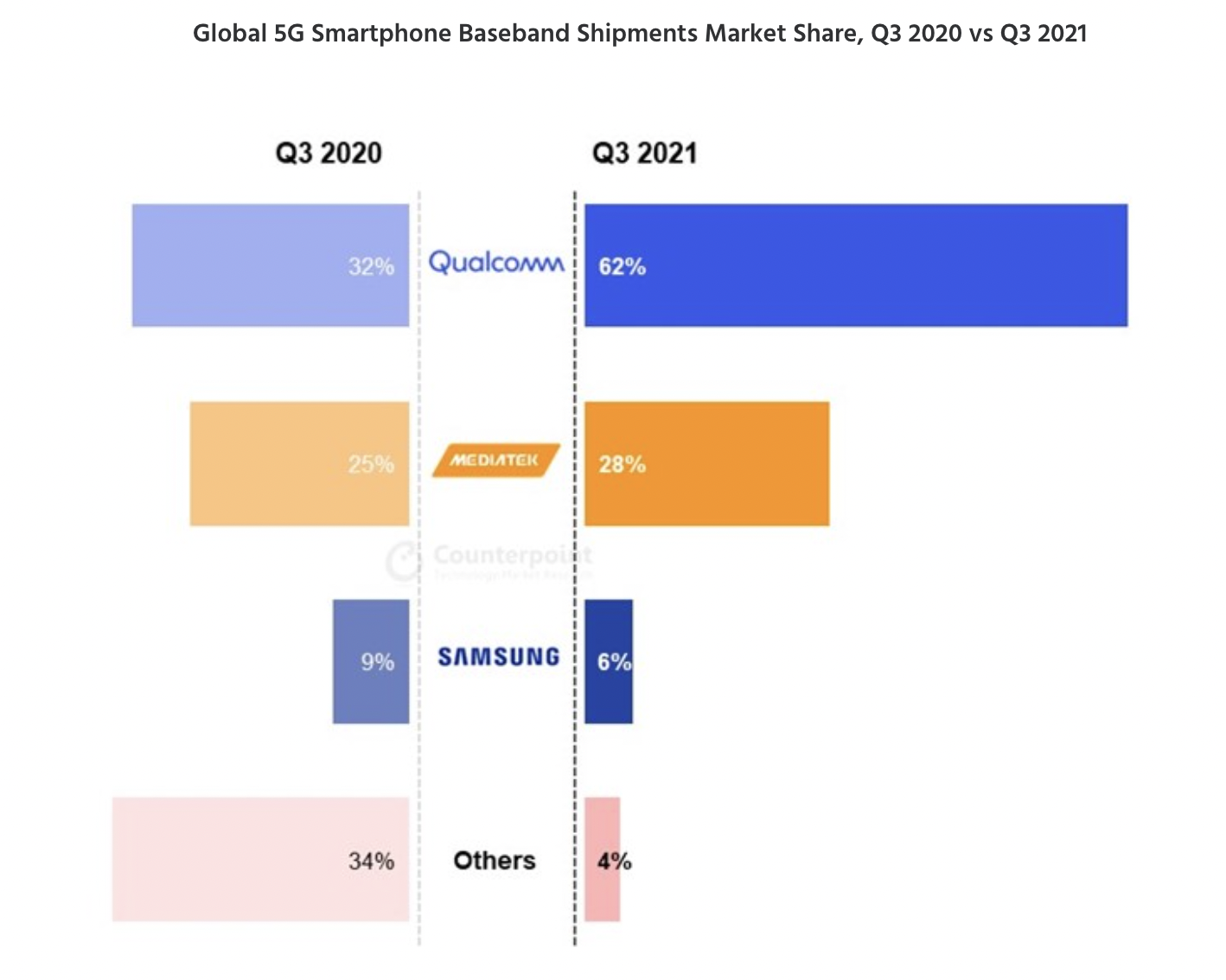

但高通也有自己的优势项,除了像Adreno GPU绝对性能彪悍之类的技术强项,5G技术是其另一个强项。同样是Counterpoint Research的数据,高通在智能手机5G基带市场上的份额为62%。当然这和iPhone 13系列系数采用高通5G modem芯片也有很大的关系。

联发科争抢高端市场的绝佳时机

实际上Counterpoint的分析师认为,高通的双foundry策略为其带来了营收方面9%的季度同比增长。与此同时,我们此前多次提到过高通在5G手机市场上有着从5G Modem到Antenna端到端完整解决方案的先发优势。

另外在品牌认知上,高通骁龙多年以来都是手机市场“高端”和“旗舰”的代名词,这也是很难在一朝一夕间发生扭转的。前文给出的市场份额数据特指的是出货量(shipments),而非销售额。

援引Strategy Analytics的数据,从营收的角度来看,2021 Q3全球智能手机应用处理器市场规模达到了83亿美元,同比增长17%。占据第一的仍然是高通,其营收占比为34%;第二是苹果,占比28%;第三才是联发科,27%。

Strategy Analytics在报告中提到,高通、联发科和展锐在出货量和营收方面都实现了两位数的增长。对高通和联发科而言,海思的离开是增长主因;对展锐而言,其3G、4G应用处理器出货量涨势显著——荣耀、Realme、摩托罗拉甚至三星Galaxy A系列现在都能看到展锐芯片的身影。

与此同时,高通骁龙888/888+虽然口碑不算很好,但仍然是2021 Q3卖得最好的旗舰级手机应用处理器。可见高端市场被高通占据仍是不争的事实。

在海思因为众所周知的原因不得不暂离这一市场之外,手机SoC面临洗牌。联发科前不久在全球及中国市场分别召开发布会,以前所未有的宣传攻势热推天玑9000芯片——这是睽违多年以来,联发科终于又打算重回手机旗舰芯片领域争夺战的开局。

此前的,我们就提到过这颗芯片对于联发科而言意味着什么。在出货量逐渐占据领先,而且如前所述在旗舰市场上,未来半年到一年的时间(4nm之年)都将是高通弱势的重要时间窗口,恰是联发科趁势抢攻高端智能手机市场的机会。

联发科近两年在市场和技术方面的投入力度都是前所未见的,包括在、等方面,比如在GPU IP尚未准备就绪之际,就已经在和腾讯游戏、Arm等伙伴合作共推移动平台的光线追踪标准;以及更早在天玑9000布局5G R16的特性等等。这些都是联发科意欲扩大市场的技术准备。

这不由让人联想到2015年前后,联发科曾期望藉由Helio X系列产品走向高端的尝试,但并未获得实质上的成功。天玑9000此刻对联发科而言也肩负了意义非凡的重要使命。起码在与骁龙8 Gen 1的先头宣传攻势里,联发科在数码产品爱好者市场上是奠定了相当的口碑的。

明年竞争格局的变数

预计到2023年,高通的高端与旗舰系列手机AP SoC将全面转向台积电。所以今年对联发科抢占高端市场而言就显得格外重要。另一个更具挑战性的事实是:Nuvia的技术成果很快就要转为实际的芯片了。高通于2021年3月完成对Nuvia的收购。2021年11月份,高通在Investor Day上表示预计2022年下半年测试芯片送样,2023年大规模量产。

当然Nuvia的设计主要会应用于Windows笔记本芯片,但若其技术成果流向手机芯片应当也不会让人意外,就像苹果A系列与M系列芯片本质上共享核心IP一样。原Nuvia公司虽并未有实际芯片问世,但在这家公司创立之初就提到。而且Nuvia公司的三名创始人来头都不小,其中Gerard Williams乃是苹果CPU团队的首席架构师(Chief Architect),领衔过苹果A7-A12芯片大核心设计。2019年12月,苹果还状告了Gerard Williams,称其违反合约,擅自创办企业、挖角旗下员工等。

这其实能够一定程度表明Nuvia是有将高通重新带回自研CPU IP正轨,且与苹果竞争的基础的。届时联发科要和高通正面在高端市场上竞争,恐怕会有更大的挑战性。2022-2023这两年的手机应用处理器SoC市场,大概会有各路好戏持续上演。