先看Q4全球制造业的整体表现。据全球21个国家和地区的制造业采购经理指数(PMI),Q4全球制造业整体显示出回升态势,但绝对值仍在较低水平。全球21个国家和地区的Q4 PMI指数平均值为55.82%,环比Q3的55.74%略有提升。从具体国家和地区来看,10~12月PMI指数持续正增长的国家和地区数量增多,负增长和波动的国家和地区数量减少。

- 10~12月PMI正增长的国家和地区数量:由Q3的2个上升至Q4的5个,

- 持续下滑:由Q3的9个减少至Q4的7个,

- 处于波动:由Q3的10个减少至Q4的9个。

尽管整体略有回升,但全球制造业Q4仍然面临着供给冲击、需求收缩、预期转弱三重压力,尤其是需求不足带来的负面影响正逐渐扩大。

疫情爆发以来,需求不足成为常态。虽然部分国家和地区在实施疫情防控措施后经济得以复苏,但仍然难以恢复到疫前水平,部分行业需求恢复受到较大限制。况且,当前全球经济不确定因素依然较多,如大宗商品价格上涨、国际供应链持续紧张、自然灾害频发以及中国能耗双控等影响,也将拖累居民消费增长,未来一段时间需求复苏将面临更大挑战。(注:受访者90%来自中国本土企业,10%来自台湾地区企业)

疫情给采购的影响面最大,加价采购仍存在

在全球制造业整体回升但又需求不足的矛盾现况下,Q4电子元器件采购行为趋于谨慎。图1显示,有35%的受访企业Q4的采购总额呈负增长,这一数值是2021年四个季度里的最高值。但具体来看降幅并没有那么悲观,负增长里“-10%至0”区间的占比高于“-50%至-10%”,说明企业减少采购总额的幅度在正常范畴内,并没有出现大规模的消极采购现象。

而Q4有65%的企业实现采购总额正增长,其中增长最多的区间是“10%至50%”(29%),其次是“0至10%”(25%),说明少量增加的企业占多数,增量范围也不大。综上分析得出Q4采购行为整体趋于谨慎。

值得注意的是,同比2020年Q4,彼时采购总额增速10%~50%的企业占比几乎一骑绝尘,占56%,原因是自2020年Q2疫情得到初步缓解,全球终端市场需求快速恢复,企业采购金额呈明显上升态势。那么2021年Q4同一选项的占比仅有29%,《国际电子商情》认为与Q4下游需求放缓和缺货涨价影响密切相关。

对此猜想,我们继续调查Q4的采购挑战(图2)。前六个挑战依序是:

- 疫情反扑加剧芯片短缺、价格上涨(18%)

- 货期进一步拉长、备货迫切(17%)

- 加价采购元器件(16%)

- 需求回暖不及预期(12%)

- 没有建立安全库存(7%)

- 国际物流交通受阻/运费升高(6%)

这六个挑战与Q3相似,只是前三个选项的占比有明显回落,后三个选项的占比均增长了2到3个百分点。此外,来自订单回流加剧/经营压力凸显(5%)、产品质量出现问题(3%)的两个挑战也有增加。

值得一提的是,鉴于Q4缺料市况下有针对性的骗局更多,《国际电子商情》在此项调查中增加新选项——“针对短缺物料的诈骗陷阱”。具体来看,Q4有4%的企业表示有过类似遭遇。2021年12月初,《国际电子商情》报道了“针对短缺物料的的新骗局”,为同仁敲响警钟,引起业内广泛热议。()

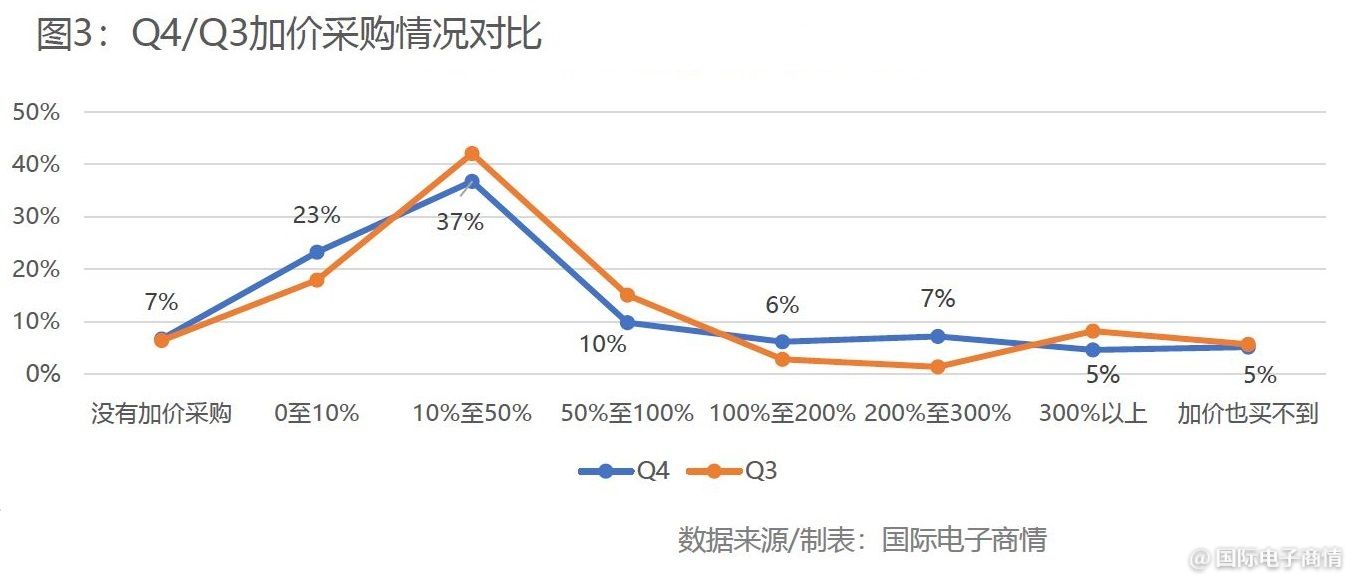

至于Q3新增的选项“加价采购元器件”,该现象在Q4仍有发生,Q3和Q4均有93%的企业表示“要通过加价取得”紧急且必要器件(图3)。庆幸的是,得益于企业自身的采购策略调整见效,该现象作为采购挑战在Q4的占比有所下降,从Q3的18%占比下降至Q4的16%。

- 加价0至10%区间:属于正常加价,Q4占比增多,从Q3的18%增加至Q4的23%

- 10%至50%区间:Q4遇到最多的情况,占比37%;不过环比Q3的42%有所下降

- 50%至100%区间:Q4占比减少,下降了五个百分点

- 100%至200%区间:Q4占比增加,从Q3的3%增加至Q4的6%

- 200%至300%区间:Q4占比增加,从Q3的1%增加至Q4的7%

- 大幅加价:Q4较Q3有所回落,其中300%以上的区间从Q3的8%下降至Q4的5%,加价也买不到从Q3的6%下降一个百分点。

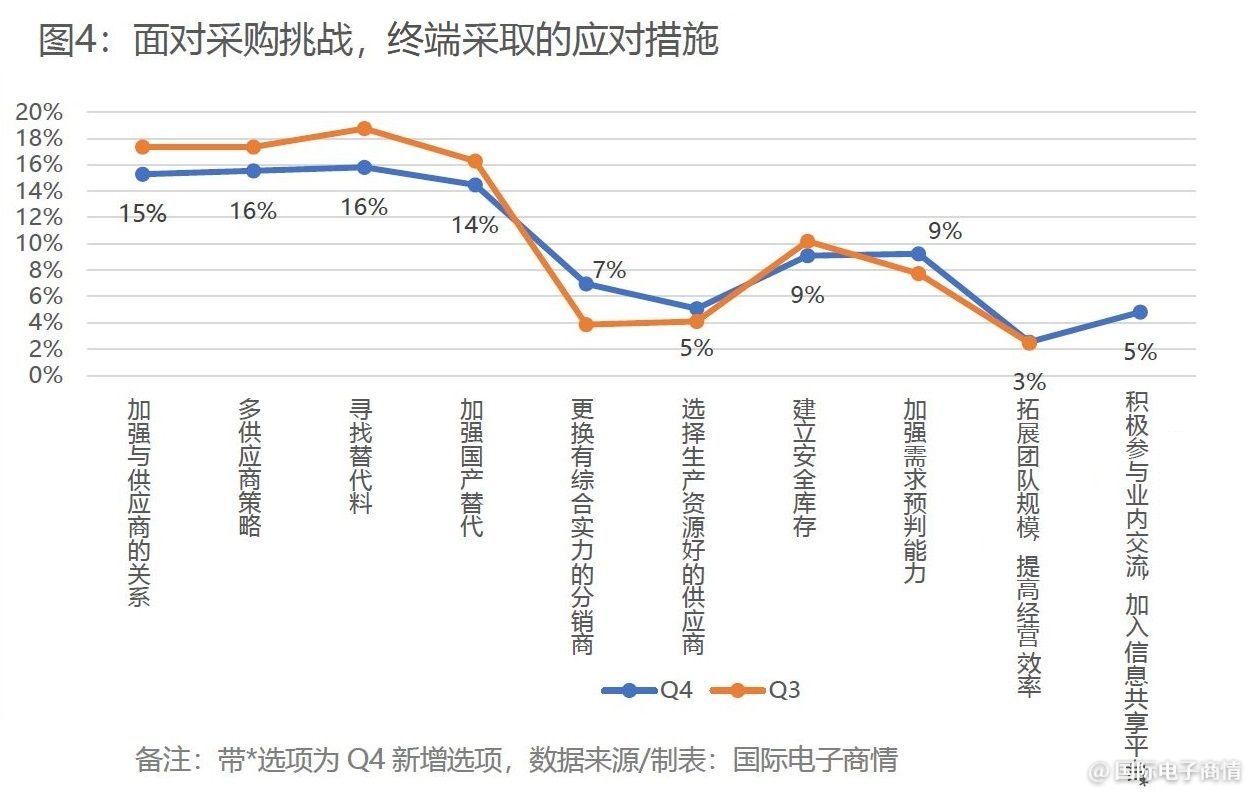

面对上述采购挑战,几乎所有的企业都采取了针对性的应对措施。Q4同样有六个应对措施(图4):

- 多供应商策略(16%)

- 寻找替代料(16%)

- 加强与供应商的关系(15%)

- 加强国产替代(14%)

- 建立安全库存(9%)

- 加强需求预判能力(9%)

环比Q3,Q4应对措施的排序基本一致,占比增加的措施有:加强需求预判能力、更换有综合实力的分销商、选择生产资源好的供应商、拓展团队规模和提高经营效率,分别增长1至3个百分点。

Q4我们新增了“积极参与业内交流,加入信息共享平台”选项,最终有5%的企业勾选。这说明缺货和疫情等叠加影响下,采购端不仅会加强与供应商沟通,还会从第三方平台中沟通和互动,实时接收业内一手资讯。

此外,《国际电子商情》还列出了2021全年四个季度的采购挑战和应对措施。

在全年的采购挑战(图5),第一,新冠肺炎疫情给供应链带来的损害在短时间内是不可逆的,尤其是缺货涨价和交期延缓,是2021年全年采购挑战TOP1。第二,“需求回暖不及预期”的采购挑战在Q4凸显,所以我们认为Q4因需求不足带来的负面影响正逐渐扩大。这要求上下游亟需不断加强“需求预判能力”。第三,加价采购现象在Q3达到顶峰,Q4有所缓解但并未消除,预计2022上半年还会存在。第四,虽然“没有建立安全库存”这一采购挑战在四个季度以来的占比都不突出,但是排位一直都在前五前六,说明安全库存在市场波动下的作用和意义仍在。

在全年的应对措施(图6),整体变化不大,如多供应商、国产替代、建立安全库存和增强需求预判能力等。《国际电子商情》建议有相关服务能力的元器件分销商,可以在丰富产品线、技术支持、国产替代、大数据分析运用等方面提供专业服务,持续协助采购端度过市场波动期。

Q4及全年紧缺的元器件品牌及品类

如图7所示,Q4最为紧缺的品牌TOP6依次是:TI(17%)、ST(13%)、NXP(9%)、Infineon(9%)、onsemi(7%)和ADI(6%),与Q3排名相同。

环比Q3,Q4紧缺程度上升的品牌有TI、ADI、Xilinx、Maxim、NVIDIA、Murata,下降的品牌有ST、NXP、onsemi、TDK、Micron、Hisilicon,其余品牌的紧缺程度暂无变化。

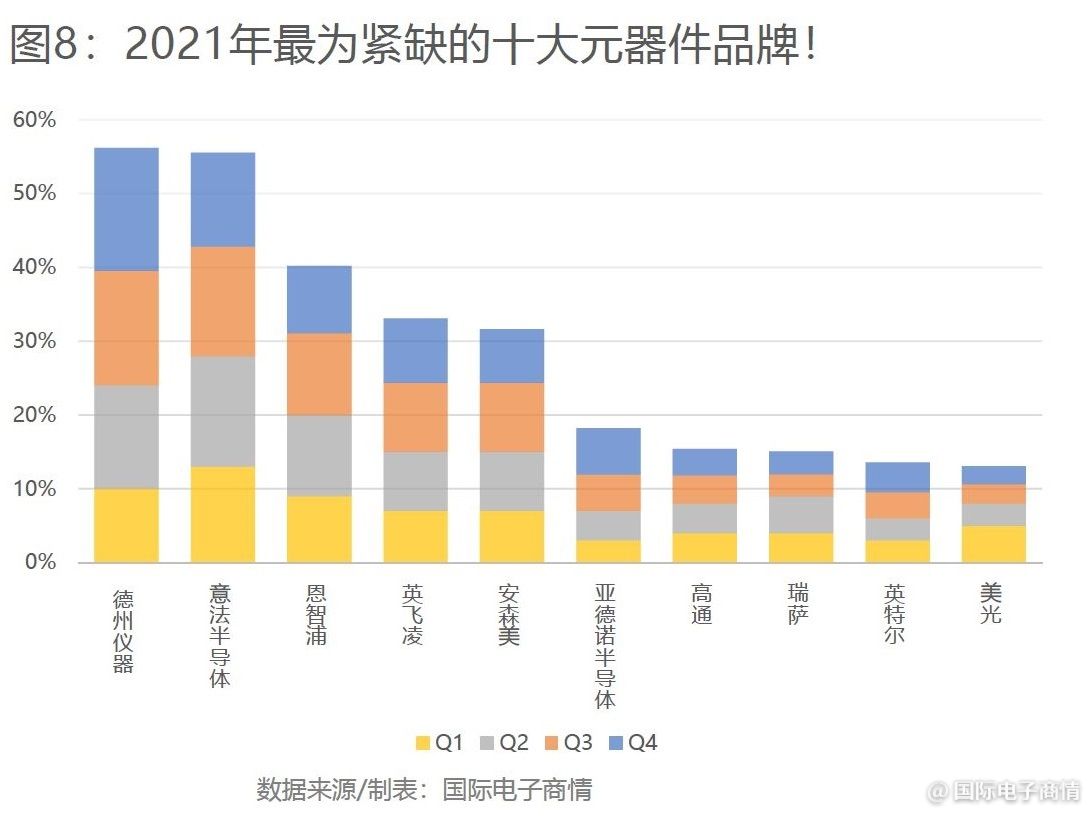

从全年来看,全线品牌都有紧缺行情。我们将全部品牌的四个季度问卷数值相加并排序,得出2021年最为紧缺的十大品牌(图8):TI、ST、NXP、Infineon、onsemi、ADI、Qualcomm、Renesas、Intel、Micron。其中,Q1和Q2里ST最缺,Q3开始TI反超ST,Q4里TI最为紧缺。

图9是Q4最为紧缺的元器件品类,TOP6有:电源管理芯片(19%)、MCU(17%)、模拟芯片(13%)、CPU/GPU(10%)、MOSFET(9%)、存储器(7%)。

有趣的是,环比Q3,PMIC在Q4的紧缺程度最高,虽然仅比Q3增加一个百分点,但成功超越MCU;同时,CPU/GPU和IGBT的紧缺程度也在Q4上升。需要补充的是,FPGA、光耦的紧缺程度在Q4略有上扬。

而紧缺程度下滑的品类有:MCU紧缺程度从Q3开始下滑,Q4下滑三个百分点至17%;二三极管、晶振、CIS图像传感器、电感各下滑一个百分点。

再从全年来看,MCU作为紧缺品类TOP1是毋庸置疑的,紧随其后的PMIC、模拟IC、MOSFET、CPU/GPU、存储器、二三极管也是全年的热门品类。

从这些品牌和品类的紧缺程度变化中,我们也能总结出应用市场的成长趋势,包括电动汽车、5G换机、物联网加速、大数据中心等细分市场需求持续旺盛。

2021年增长点:能交货就能盈利!

在众多不确定因素的影响下,终端厂商2021年营收情况如何?《国际电子商情》通过实际交货量、实际营收预测、超额下单这三个数据来推断。

首先从全年实际交货量来看(图10),Q1和Q2表示实际交货达到10%-30%区间的企业最多,分别为23%和26%;Q3和Q4则多数企业表示实际交货情况优于上半年,达到50%-70%区间的企业占多数,分别是28%和24%。

而实际交货量在90%-100%区间的企业占比经过Q3(6%)的短暂下滑后,在Q4达到全年最高峰(14%)。

其次,交了货就能增收吗?据观察,在近期的尾牙活动中,我们听到许多企业家都感慨“2021年能交货就能盈利”。

从调查数据来看(图11),接近八成的企业营收实现正向增长(占比76%),其中44%的企业营收增长区间在10%至50%,占多数。此外,共9%的企业营收增长了100%以上,在行情波动下取得亮眼成绩。

最后在“超额下单”上(图12),Q3已经有接近一半(44%)的企业不会超额下单、重复下单,Q4这一数值接近半数,达49%。换句话说,Q4已有半数的企业不会超额下单。《国际电子商情》预计,2022年“超额下单”的现象会进一步缓解。

2022年关键词:研判、开局、生态

回顾2021年,“抗疫”依然是世界舞台的关键词。受此影响,整个电子元器件行业的上游供应矛盾仍在,缺货和涨价问题暂未缓解;下游市场围绕5G应用、AIoT、新能源、大数据、元宇宙等概念持续释放新需求,必然带来新的设计挑战和采购挑战……当世纪疫情和百年变局交织时,韧性极强的电子元器件供应链越要主动作为、聚势共赢、发展生态链,以自身发展的稳定性应对外部环境的不确定性。

展望2022年,过去两年来的挑战已经带给产业链足够多的时间和经验,来灵活应对这无情的市场波动,许多企业的战略措施已经取得成效,并积极研判未来增长机会。我们相信,整个电子元器件供应链正逐步走出“黎明前的至暗时刻”,2022年将会是迎接未来战略机遇的开局关键年。

那么采购端看好2022年哪些机遇呢?图13所示,汽车电子、物联网、通信系统及设备、新能源、工业电子这五个细分市场更受关注。其中,汽车电子包括电动汽车、自动驾驶等赛道,物联网包括万物互联、智能家居等,通信系统及设备包括5G基站、无线网络等,新能源包括光伏、风电等,工业电子包括工业互联网、智慧工厂等。