【导读】从存储芯片需求的关键指标来看,其库存已攀升至3-4个月供应量的创纪录水准;同时,DRAM与NAND Flash价格也都面临着价格骤降的寒风。据TrendForce统计数据,2022年下半年DRAM合约价每季度跌幅超过10%;NAND闪存市场同样呈现供过于求的状态,导致2022年第三季度晶圆价格跌幅达30%-35%,显见市场的严峻。

随着全球半导体市场需求不断放缓,此前“春风得意”的存储芯片行业正在面临一场史无前例的危机。

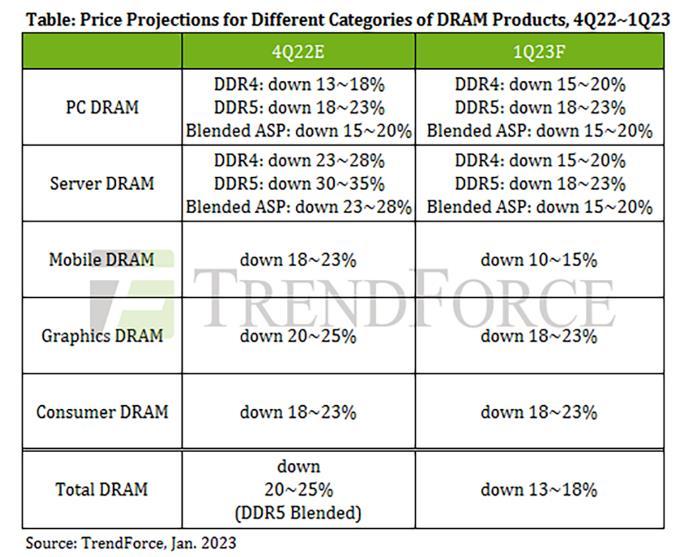

从存储芯片需求的关键指标来看,其库存已攀升至3-4个月供应量的创纪录水准;同时,DRAM与NAND Flash价格也都面临着价格骤降的寒风。据TrendForce统计数据,2022年下半年DRAM合约价每季度跌幅超过10%;NAND闪存市场同样呈现供过于求的状态,导致2022年第三季度晶圆价格跌幅达30%-35%,显见市场的严峻。

TrendForce预计,本季DRAM价格跌幅为13%-18%,NAND Flash价格季跌幅为10%-15%左右。而且,当前尚无法看到产业下行周期的终点,这波存储芯片价格跌势还没有看到尽头。

据业内人士透露,存储大厂生产的每颗存储芯片几乎都在亏损,2023年集体经营亏损预估达破纪录的50亿美元。

低迷的市场表现,正在持续影响着存储芯片巨头,包含三星、SK海力士、美光、西部数据、南亚科等为代表的存储大厂均将难以避免沉重的亏损压力。

01 价格暴降业绩惨淡,创十年来最严重亏损

2022年,存储芯片价格一路狂跌,从峰值跌到腰斩。

根据市研机构TrendForce的数据,2022年第四季度,全球DRAM和NAND闪存价格下滑约20%~25%,预计2023年第一季度DRAM价格下滑跌幅收窄至13%~18%,NAND闪存价格下滑约10%~15%。

在今日举行的财报电话会议上,SK海力士财务总管Woohyun Kim谈道:“最近内存价格的跌幅是2008年第四季度以来最大的……全行业的库存可能处于历史最高水平。”

按照SK海力士的预测,库存将在今年上半年见顶,随后随着芯片制造商减产,下半年供需状况将有所改善,库存水平将逐渐下降。近期稍有好转的迹象是,当前季度的芯片价格有所下降。

但不管未来预测是乐观还是悲观,2022年显然是糟糕透顶。存储芯片价格的历史性下跌,已经严重影响了三星电子、SK海力士的收益。

最新财报显示,SK海力士创下自2012年第三季度以来最大的季度亏损,第四季度营业亏损1.7万亿韩元(折合约14亿美元);其收入为7.7万亿韩元,同比下滑38%;净亏损也高达3.5万亿韩元。截至第四季度的数据显示,SK海力士的产品从投产到销售需要46.1周。而在一年前,这个数字甚至少于10周。

2022年,SK海力士的收入为44.6万亿韩元,同比增长4%;营业利润为7万亿韩元,同比下降44%。

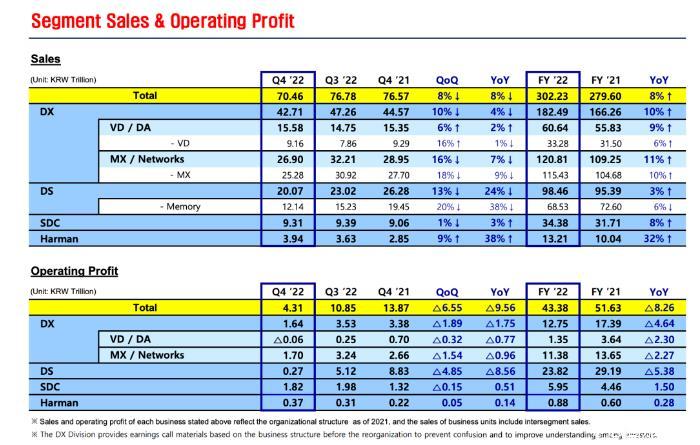

三星的关键芯片业务勉强在第四季度维系住了收支平衡,但也未能摆脱营业利润暴跌97%至2700亿韩元(折合约2亿美元)的窘境。

根据财报,第四季度,三星芯片业务的营收为20.07万亿韩元,同比下降24%;其中存储芯片营收为12.14万亿韩元,同比下降38%。不过三星没有披露其晶圆代工业务的具体收入,仅谈到晶圆代工业务创下季度收入记录,但产能利用率正持续下降。

三星各部门收入和营业利润变化,DS是芯片部门

三星负责存储芯片部门的执行副总裁Jaejune Kim透露说,公司的生产线优化和设备布局调整将“不可避免地”影响供应。这意味着未来几个月,三星存储芯片生产的步伐将有所放缓。

大多数芯片企业都期盼着下半年恢复元气。三星预测拥有更多存储空间的小型设备将在今年下半年推动复苏,但本季度其收益预计会下降。SK海力士亦谨慎预测,2023年全年DRAM和NAND存储芯片的晶圆产量可能会不及上一年。

02 调整供需,存储芯片厂商集体缩产能

三年的疫情翻篇,但存储芯片行业尚处于艰难的去库存时代。

库存的大山不是一天产生的,而是过去三年供应链的连锁反应所致。疫情初期,各大消费电子厂商预期过高,以及疫情导致的工厂停产,导致行业出现了严重的缺芯潮,为了积极应对,彼时全球的存储芯片厂商开都足马力积极扩产。

市场需求瞬息万变,尤其是去年全球加息、高通胀等诸多负面因素叠加,消费者的购买力下滑,消费电子行业出现历史性的疲软。

而芯片供应链端向来对市场反应有着一定的滞后性,供应链对于下游的砍单请求有一定的消化时间。

这就导致了,疫情初期扩产尚未停止,而下游已经吃不下这么多的芯片。供应增加而需求减少,芯片厂商和渠道商出现了大量的芯片淤积。

市场的金科玉律不会改变,库存高企之下,存储芯片市场出现了量价齐跌的情况。为此,存储芯片厂商不得不通过各种削减支出的方式来挽救利润。

美光此前就宣布在2023财年的资本支出计划削减30%,美光的CEO梅赫罗特拉曾称,公司削减资本支出的方式多种多样——包括减少高管的薪资,暂停全公司员工奖金发放、暂停新工厂的建设,甚至是不惜削减先进半导体制造工艺上的研发投入等等。

不过,海力士在成本削减的态度更激进,这家公司称将2023年的资本支出削减50%。

不过,这些方法只能短期帮公司过冬,最棘手的还是需要调整供需。

为此,从2023年开始,存储大厂们集体推进减产,从源头上减少芯片供应。比如,铠侠此前宣布旗下的NAND闪存工厂晶圆生产量减少30%;美光这边也传出缩减20%的产能。

黑夜不会持续太久。浙商证券一份报告对未来消费电子芯片未来的走势做出了预判,报告中称,目前厂商尽管处于“主动去库存”阶段,但未来随着全球经济的回暖,手机/智能家电/智能汽车等下游消费电子需求复苏,未来存储芯片价格将逐渐趋于平稳,预计Q2-Q3期间出现下一个价格周期拐点。

03 芯片下行周期,藏着弯道超车的机会

多数存储厂商已经做出了明确缩减产能的表态,只有三星态度始终暧昧。

三星电子早前曾经表示,2023年将推进必要的基础设施投资,产能将提升10%,以应对未来中长期的需求,并且资本支出计划将于前几年持平。

不跟进减产,这种逆周期投资的决策不难理解,三星在成长历程中,就多次从这种反周期投资的策略中获利。

在三星夺得DRAM内存头筹之前,有过一段艰难的时光。

在1985年,DRAM市场持续走低,日本在内的产业也如同今天多数存储芯片寡头一样减少生产,英特尔在内的美国公司为求存减少投资,而三星则选择孤注一掷,持续扩产,开发存量更大的DRAM芯片——而彼时,三星的半导体业务每年亏损达到20亿元,股价也持续下滑。

直到1987年,行业才有出现转机,随着DRAM芯片价格回升,以及客观环境上日本企业遭受美国当局严厉反倾销调查,鹬蚌相争渔翁得利,三星的DRAM半导体才逐渐步入盈利线。同样的解题思路,三星也用在了液晶面板的投资上。

回溯半导体的发展历史,可以发现,几乎每一个下行周期都是芯片玩家洗牌的过程,资金储备充足、技术更先进的大公司,往往会顺势以更低的价格收购在竞争中败下阵来的中小型公司,以补充研发实力。

也正是并购,存储芯片巨头的宝座不断切换,产业重地发生区域转移——从最早的20世纪70年代的以英特尔、TI、莫斯泰克为主导的美国市场,切换到80年代以东芝、日立主导的日本市场,再到90年代的以三星为主导的韩国市场,并且延续至今。

如今全球的存储芯片行业巨头已经所剩无几,并购整合的火花依旧在寡头之间闪现。DRAM芯片的市场格局相对稳定,NAND闪存芯片领域竞争持续。

此前有信息指出,西部数据不久前获得60亿元的投资,计划拆分闪存业务与铠侠合并。

这两家厂商,市场份额排名分别为第二、第四,加起来正好与第一名的三星齐平,也正好是美国和日本市场闪存芯片领域最大玩家。这意味着,曾经在存储芯片领域互相抗争的两个国家,即将重新达成合作绞杀新玩家。

如果一切成真,对此最焦虑的会是三星。

三星业绩的持续下滑,已经产生了更加深远的影响——存储芯片支撑起了韩国出口的半壁江山,而根据韩国1月份发布的报告显示,半导体出口连续半年出现同比下滑,出现有史以来最大的贸易逆差。

这次存储芯片的寒冬,也可能是一次新洗牌的序幕。

写在最后

综合来看,由于市场需求疲弱,存储芯片原厂库存压力持续。

资料显示,截止2022年三季度,三星、SK海力士和美光占据了96%左右的DRAM份额;在2022年三季度的NAND Flash市场上,三星、铠侠、西部数据、海力士、美光占据了超过95%的市场。

为避免DRAM产品再大幅跌价,多家供应商已开始积极减产,预估2023年第一季DRAM价格跌幅可因此收敛至13%-18%,但仍不见下行周期的终点。

NAND Flash存储器方面,历经2022下半年剧烈跌价,促使供应商积极减产,加上NAND Flash Wafer已接近现金成本,且相较DRAM具有较高的价格弹性,预计NAND Flash价格下行周期会较DRAM提前终止。

从需求端看,终端市场对存储芯片的渴求开始回落,加上不少企业囤货,业内预计高库存将在今年二季度缓和,不过也有分析指出库存缓解和半导体复苏的时点可能晚于预期,下半年供需平衡仍需综合的动态观察。

放眼2023年,TrendForce预估今年DRAM供给成长率仅来到10.6%、NAND Flash供应增长也下修至20.6%,低于往年增幅。可见原厂对于产出相当谨慎与保守,也让今年下半年市场有机会呈现跌幅收敛走势。

无论如何,2023年的存储产业也将是极具挑战的一年。

来源:贤集网

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: