持续半年的半导体缺货行情愈演愈烈,涨价潮也是一波未平一波又起。

按照一般性的经济常识,产品涨价,需求会因为涨价而减少,供给会因为涨价而增加。但是,在半导体行业,这一现象并未发生,全行业大涨价,反而供需缺口持续扩大,市场“缺芯”的状态没有任何好转的迹象i。

“价格机制”似乎在此行业已经失灵了。那么,问题出在哪里?

本文通过建立一个简单的供需模型,试图描述和解释半导体行业目前的供需失衡问题的症结所在,以便读者更好的理解市场发生了什么。

引子:为何会缺货?

导致本轮半导体缺货的原因有很多,但是行业一般性公认的主要影响因素有三点ii:

首先是新冠肺炎疫情爆发下的“宅经济”加速了全球数字化转型,以及汽车,手机领域对半导体芯片的需求显著增长,大幅增加了整体市场对半导体产品的需求。

其次是供给侧的冲击iii,美国对中国的科技产业打压的情况,全球半导体供应链被迫重组的过程,导致了半导体供给的大幅收缩,COVID-19、暴雪/地震/火灾等意外事件更加剧了芯片有效供给的减少。

第三点则是在供不应求的预期之下,产业链各个环节厂商的囤货潮。本文通过描述三个影响变量对供需模型的改变,尝试解释半导体缺货潮的演绎过程。

第一阶段:初始状态

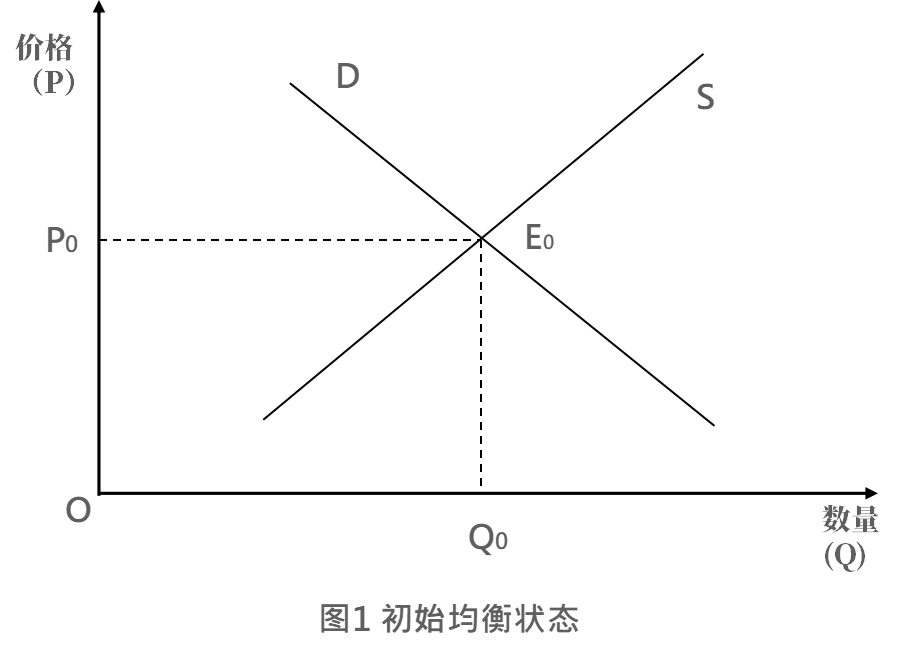

我们假设在上述三个影响变量对行业产生影响之前,半导体行业供需总体上是均衡的。并且假设半导体行业的供给和需求曲线形状符合一般商品的供给和需求法则iv。因此可以描述一个半导体行业供需曲线的初始状态:

图中有着向右上倾斜的供给曲线,意味着半导体产品涨价会有更多的供给数量出现。向右下倾斜的需求曲线D表示半导体产品如果涨价,则需求量会变少。行业最初处于均衡状态E0,此时均衡价格为P0,行业的均衡产量为Q0。

第二阶段:疫情刺激宅经济,带来增量的需求

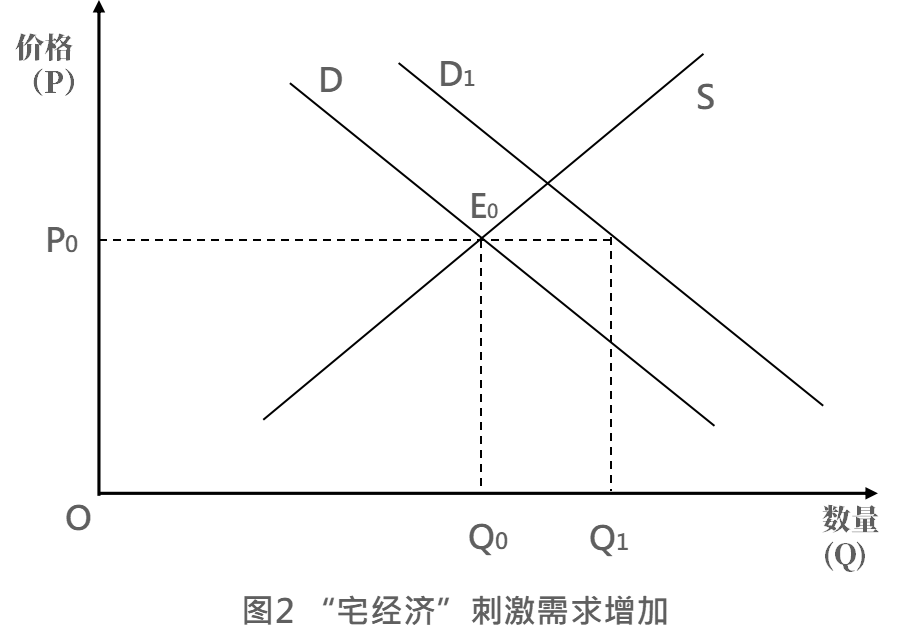

由于新冠疫情而引起的“宅经济”,导致全球的数字化转型加速,带动了对半导体产业的超额需求。此外汽车和手机行业的产业变化带来大量的增量半导体需求。因为这种需求增长来的很猛烈,因此推动了需求曲线向右大幅度异动,从D移动到D1。

但是一开始行业层面,虽然很多人认识到需求的迅猛增加,但是产品价格的粘性效应,需求的增加并没有立刻反应为价格的上涨,此时供给量还是停留在Q0,而现有的价格之下,需求量为Q1,供需的数量之间的缺口Q1-Q0,市场表现为小范围内的缺货。

第三阶段:科技战,疫情,自然灾害引起半导体供给收缩

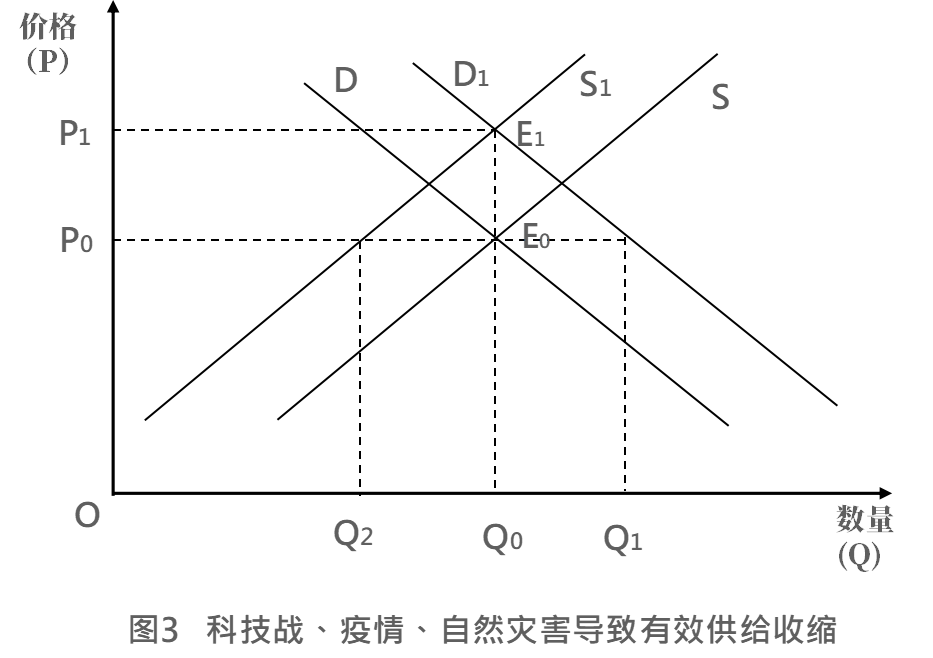

虽然这里列为第三阶段,实际上发生的过程可能比第二阶段更早,只是该影响因素的体现过程更为缓慢也更为深远。美国选择“断供”半导体产业作为对中国科技战的主要手段,所带来的结果就是导致全球半导体供应链不确定性增加,客观上起到的作用是减少了全行业的有效供给。此外,疫情的全球蔓延和自然灾害的连续发生,导致半导体产业供给受到或多或少的影响,呈现在模型里就表现为供给曲线向左移动。其含义是相同的价格下面厂商提供产品的意愿在降低。

由于供给曲线从S移动到S1,意味着现有的P0价格下,供给量与需求量的缺口达到Q1-Q2,市场出现严重的供不应求。要达到新的均衡,价格势必要从P0提高到P1,达到新的均衡点E1。此时均衡交易量开始接近初始状态。

第四阶段:涨价预期带来虚假的需求增长

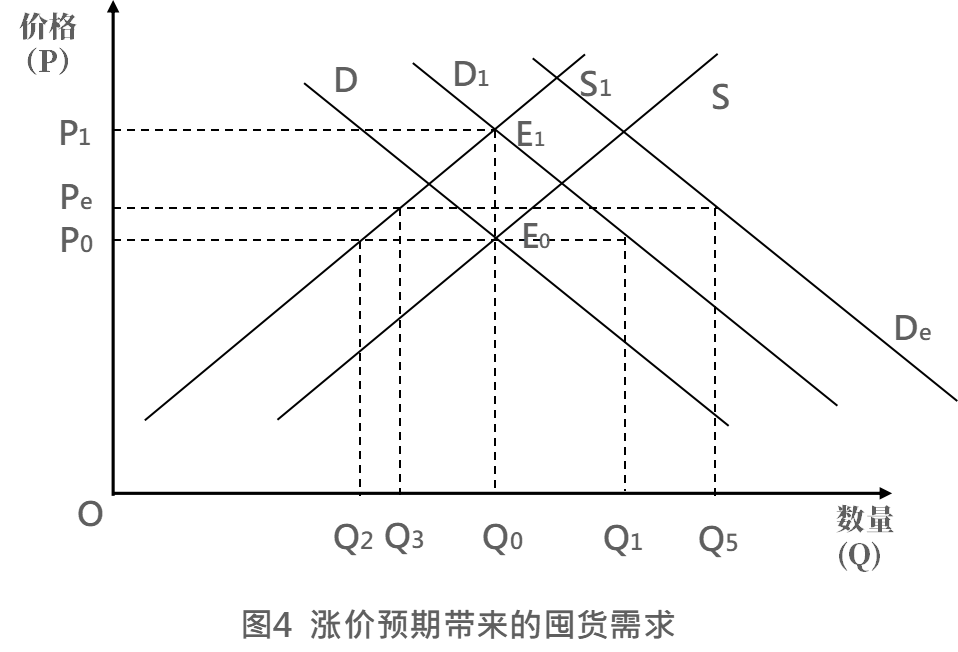

当行业大部分人意识到行业供需变化之后,价格将会大幅上涨时,就会有一部分交易率先涨价,例如从P0提升到Pe。此时明确的涨价信号,会让担心涨价后成本上升以及担心买不到产品的买家增加库存储备,加上部分囤积居奇以赚取价差的中间商,共同提升了市场上表现出来的需求量,体现在模型中就是需求曲线从D1移动到Dev。

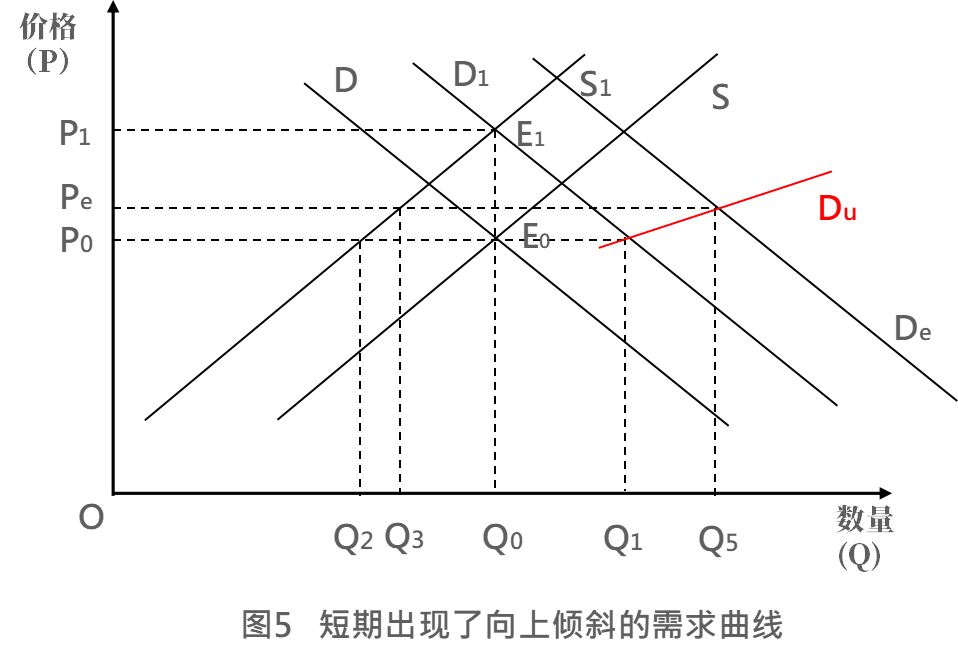

此时市场体现出来的供需缺口将会是最严重的,Pe的价格下,需求量达到Q5,而有意愿的供给只有Q3,供需缺口达到Q5-Q3,大于未涨价之前的Q1-Q2。这个阶段的市场往往呈现出相当魔幻的感觉,就是价格越涨,需求越强烈。如果不了解整个行业供需的前因后果,会以为出现了向上倾斜的需求曲线。

图中红色线Du描述的就是这根向上倾斜的需求曲线,本质上是在价格上涨的预期推动下,需求曲线D1向De移动过程中价格曲线上某个量价组合的运动轨迹。但是这种阶段性向上倾斜的需求曲线会让短线投机者非常感兴趣,因为买家会越买越涨,越涨越买,具有极大的低买高卖的获利机会,从而助推De继续向右移动,更加验证了Du的存在性vi,以至于更多的资金和玩家会加入这种套利游戏。这也就可以解释眼下的半导体市场到底发生了什么。

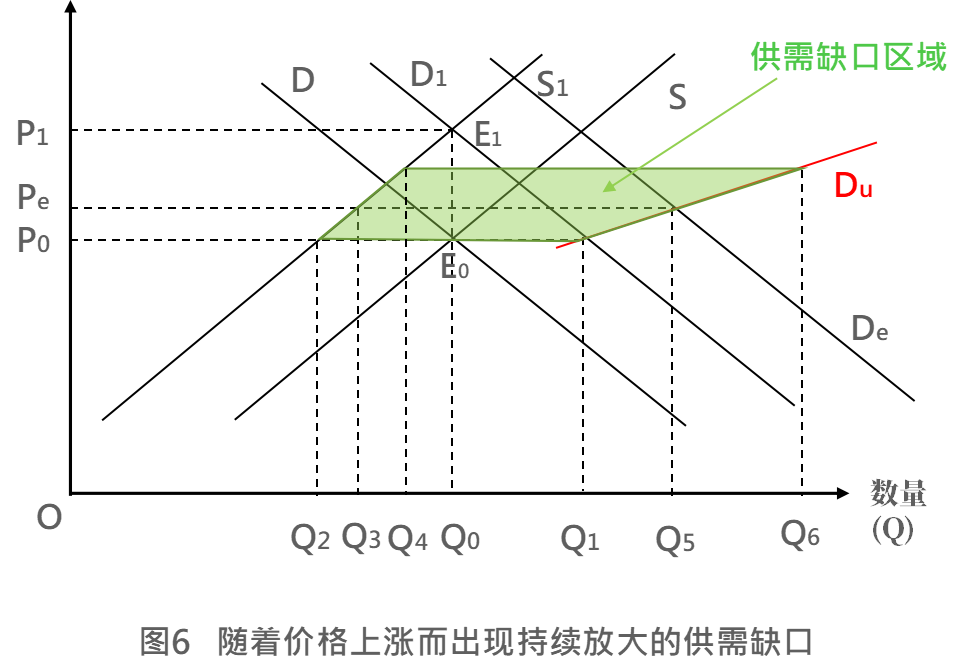

随着Du曲线的延伸,供需之间的缺口随着价格上涨而持续放大,市场会呈现出愈演愈烈的供不应求,即(Q6-Q4)>(Q5-Q3)>(Q1-Q2)。逻辑上,因为供需曲线的延长线在右上的方向永远不会有交点,因此,理论上价格无限上涨也不会带来市场自发实现均衡,供需缺口也可能出现无限放大的情形,直到系统性崩溃为止。价格机制似乎在此时失灵了。

第五:长期视角下的半导体供需变化

第四阶段会持续多久,没有人会确切的知道。但是这种向上倾斜的需求曲线总有难以为继的一刻。因此长期来看,我们应该关注的仍然是真实的供给与需求曲线的变化趋势。

真实的供给曲线的变化取决于全球半导体供应链重组以及厂商扩产计划完成的时间,真实的需求曲线取决于“宅经济”带来的边际需求量增加的持续时间。涨价预期带来的重复下单和囤货需求则难以准确判断持续的时间,随时可能因为预期的改变,说消失就会立刻消失。

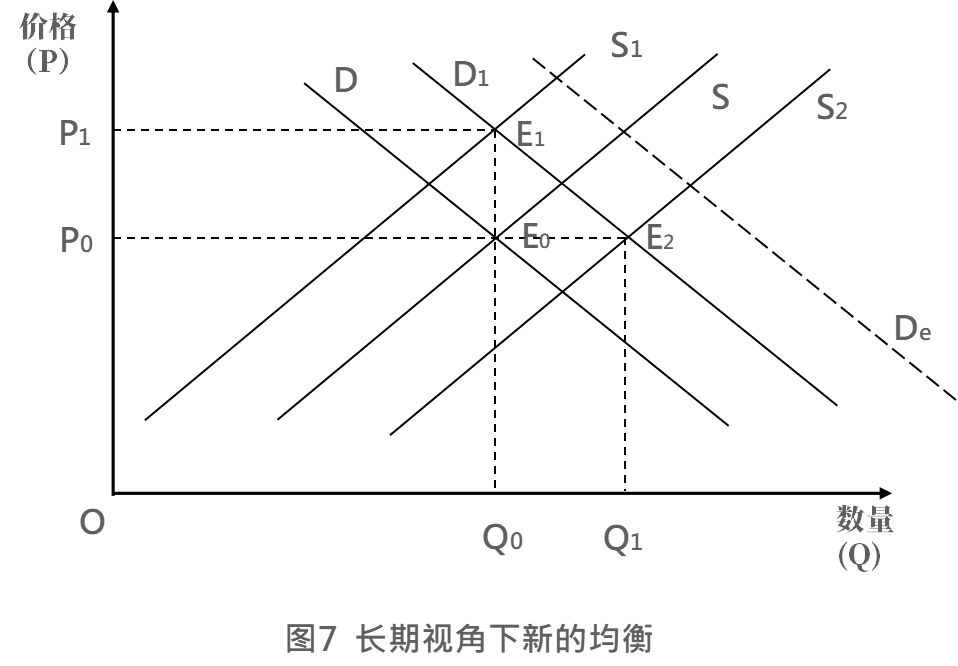

随着全球半导体大厂持续增加产能以满足市场旺盛的需求,这些产能将会在未来的一两年内陆续释放,而中美科技战带来的全球供应链重组过程也会逐渐显出结果,也就意味着,半导体供给不足的问题,将会在今后的某个时间得到缓解与解决。

此时行业供给曲线将会从S1重新移动回S的位置,甚至以目前的扩产计划来估计,移动到S2的位置也很有可能,届时的新的均衡点将会出现在E2。长期来看价格机制仍然是起作用的,并不像短期看起来那么容易失灵。

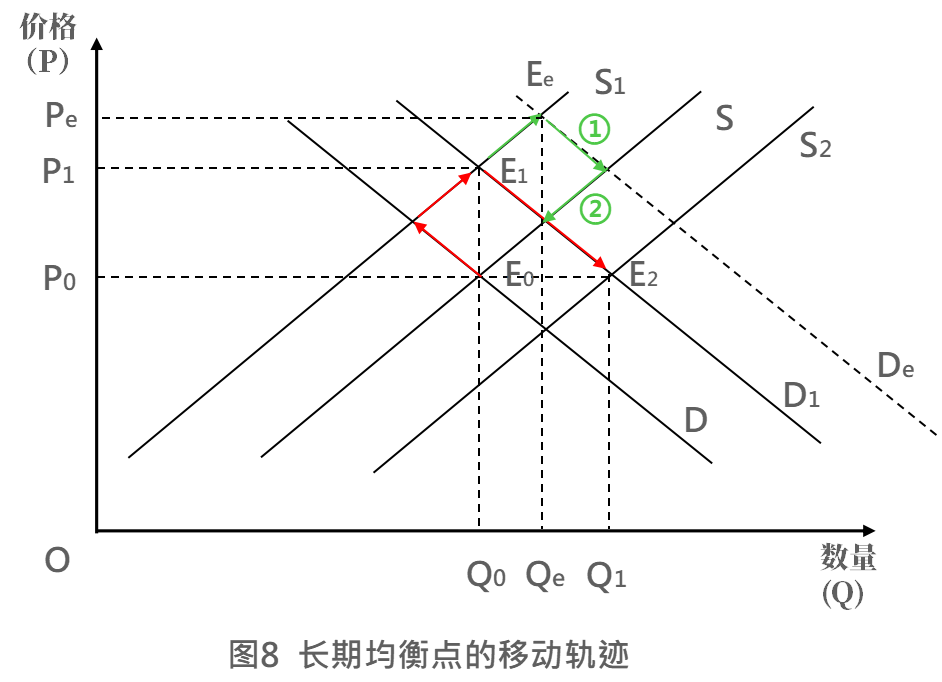

从均衡点的移动轨迹来看,理论的轨迹应该沿着红色箭头出发从E0移动到E1再移动到E2,但是现实中,普遍的重复下单和囤货行为可能会令均衡点的移动轨迹最多的时候达到Ee的状态。当达到Ee的均衡点时,一旦供给紧缩的情况得到些许改善,市场均衡点沿着需求曲线移动,如箭头①所示,将会表现为价格的下跌。此时市场的参与者发现价格出现下跌,则会停止囤货和重复下单的行为,转而出现涨价预期下的需求曲线向左移动,如箭头②所示,直到接近真实的需求曲线。有时候,这种周期的反向演绎同样会非常激烈,产业链为避免降价时库存减值损失,拒绝额外订购,谨慎观望,甚至甩卖以减少库存的行为,不仅瞬间令涨价预期带来的需求曲线消失,还可能让市场呈现出的需求曲线向左移动到远离产业实际需求曲线的位置。

半导体行业周期会经历什么?

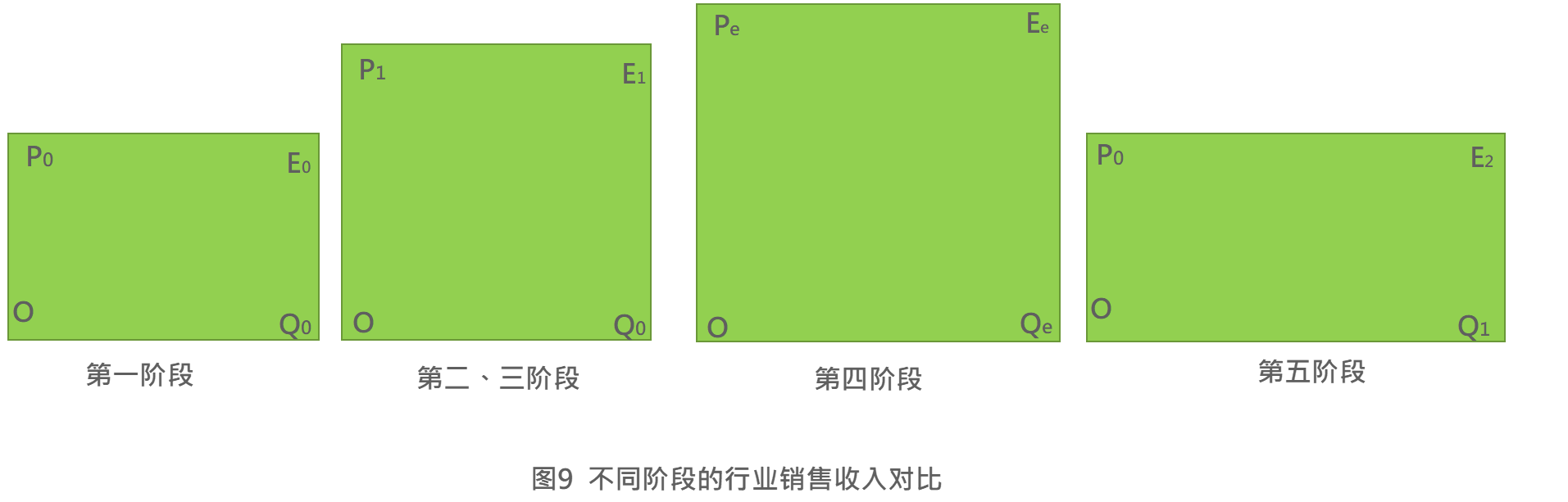

行业的销售额等于价格乘以销售量,因此行业处于E0均衡点的时候,行业销售收入就是Q0*P0,也就是图中OP0E0Q0围起来的矩形的面积。用同样的方法,把4种均衡状态下的矩形面积放在一起比较看看,大概就能感受到半导体行业销售收入变化的轨迹了。

从图中可以看出,第四阶段的行业销售收入会是整个供需变化周期过程中最大的。而现实中一旦缺货涨价的预期超常演绎的话,相比其他几个阶段,矩形面积的对比差距可能会比图示更为夸张和放大,因此在向第五阶段演绎的过程也就可能更为动荡和激烈。

免责申明:本文仅从供需模型的角度探讨和解读目前半导体行业的供需情况,且对行业供需曲线的定义设置了严苛的假设,对大量的经营环境以及产业链的细节均加以忽略,因此文中任何结论和判断都不构成投资和经营建议。

注释:

i缺货涨价已成半导体行业主旋律?“抢芯者”排队中…… - 经济观察网 - 专业财经新闻网站 (eeo.com.cn)

ii[原创] 芯片大缺货下的思考 - 封装测试 - 半导体行业观察 (semiinsights.com)

iii中金:缺芯引发全球关注 提升芯片制造产能是国内半导体产业发展关键 _ 东方财富网 (eastmoney.com)

iv需求法则是一条经济学定律,断言假设其他因素不变,当一商品价格增加,其需求量会下降,反之亦然。换言之,根据需求定律,若以竖轴为价及横轴为量,需求曲线必为负斜率

v因为只是一种预期带来的需求,因此用e来表示

vi相同的场景存在于很多投机行业,类似于索罗斯的反身性理论

封面图片来源:拍信网