【导读】AI服务器出货动能强劲带动HBM(high bandwidth memory)需求提升,据TrendForce集邦咨询研究显示,2022年三大原厂HBM市占率分别为SK海力士(SK hynix)50%、三星(Samsung)约40%、美光(Micron)约10%。

此外,高阶深度学习AI GPU的规格也刺激HBM产品更迭,2023下半年伴随NVIDIA H100与AMD MI300的搭载,三大原厂也已规划相对应规格HBM3的量产。

因此,在今年将有更多客户导入HBM3的预期下,SK海力士作为目前唯一量产新世代HBM3产品的供应商,其整体HBM市占率可望藉此提升至53%,而三星、美光则预计陆续在今年底至明年初量产,HBM市占率分别为38%及9%。

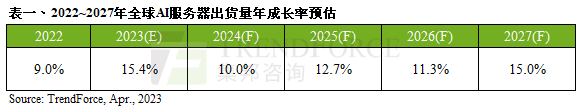

预估2023年AI服务器出货量年增15.4%

目前NVIDIA所定义的DL/ ML型AI服务器平均每台均搭载4张或8张高端显卡,搭配两颗主流型号的x86服务器CPU,而主要拉货力道来自于美系云端业者Google、AWS、Meta与Microsoft。

据TrendForce集邦咨询统计,2022年高端搭载GPGPU的服务器出货量年增约9%,其中近80%的出货量均集中在中、美系八大云端业者。

展望2023年,Microsoft、Meta、Baidu与ByteDance相继推出基于生成式AI衍生的产品服务而积极加单,预估今年AI服务器出货量年增率可望达15.4%,2023~2027年AI服务器出货量年复合成长率约12.2%。

AI服务器刺激Server DRAM、SSD与HBM需求同步上升

根据TrendForce集邦咨询调查,AI服务器可望带动存储器需求成长,以现阶段而言, Server DRAM普遍配置约为500~600GB左右,而AI服务器在单条模组上则多采64~128GB,平均容量可达1.2~1.7TB之间。

以Enterprise SSD而言,由于AI服务器追求的速度更高,其要求优先满足DRAM或HBM需求,在SSD的容量提升上则呈现非必要扩大容量的态势,但在传输接口上,则会为了高速运算的需求而优先采用PCIe 5.0。而相较于一般服务器而言,AI服务器多增加GPGPU的使用,因此以NVIDIA A100 80GB配置4或8张计算,HBM用量约为320~640GB。

未来在AI模型逐渐复杂化的趋势下,将刺激更多的存储器用量,并同步带动Server DRAM、SSD以及HBM的需求成长。

来源:集邦咨询

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: