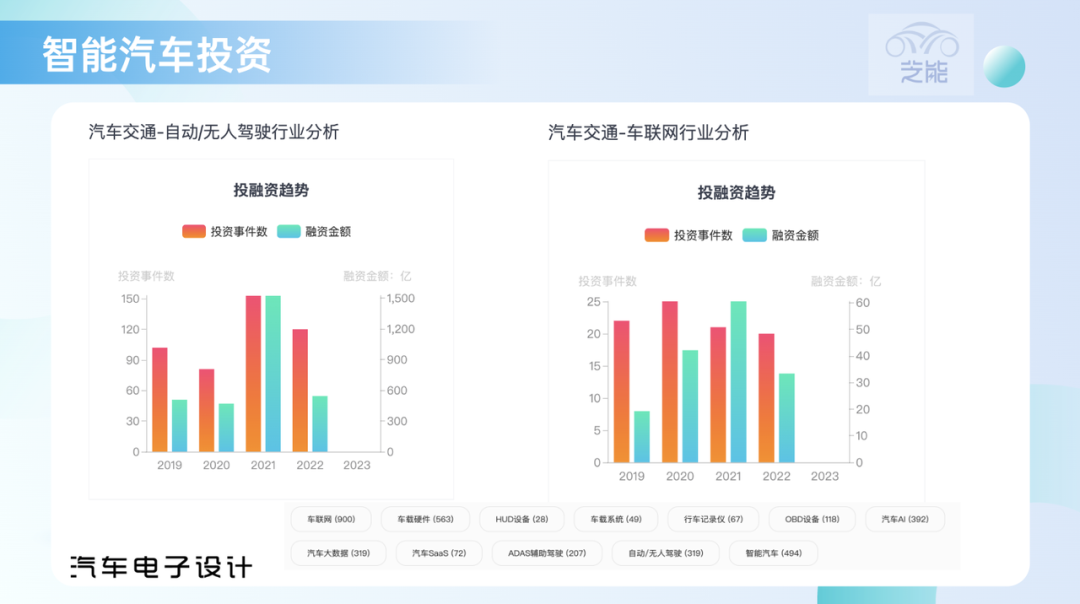

在之前谈到过,整个智能汽车方面的投资,是需要费心思的。从智能汽车的构成组成来看,从智能驾驶、智能座舱和智能网络架构三块,增加的硬件部份主要包括传感器、域控制器等几个关键环节。根据投资的实践和融资金额来看,智能驾驶领域的投资从2021年到2022年是掉的最快的,在这里的数据参考自IT桔子,里面的自动驾驶行业涵盖了广义的公司(包括了207家ADAS辅助驾驶公司和319家自动/无人驾驶公司),全球范围内从2021年的1525亿到2022年500多亿。像比较而言,现在车联网领域900家公司只有30亿的投资额。

▲图1. 投资市场里面的变化

Part 1、ADAS到L4自动驾驶

我理解这一轮ADAS和L4自动驾驶的投资,这些公司的取向是不同的。

●L4自动驾驶

这一波自动驾驶的企业,本质在于是不需要围绕原有的整车企业来做的。Waymo开创了不依赖于汽车整车企业,只需要在现有的车型上加装系统,其实可以理解为买车+构造一整套感知和处理系统,还有系统后台方式,反正如同一个独立体系一样,这需要海量的资金。

瓶颈在于运营端,拿掉司机以后,这个投入和产出怎么算得过来账。改造或者投入一套系统,把驾驶员的价格代入进去,然后在运营端去和不同的场景模式去算。

▲图2.L4自动驾驶的模式

在这个基础上,中国过往几年有大量的投资,这里是不完全的统计。也就是说,随着Waymo、Cruise还有美国硅谷一系列基于L4运营没办法证明在高人力成本的美国可以快速扩大规模,在中国这些公司投入了巨大的资金,就需要回归主线,开始切入到做一个高科技的供应商的路线上去。

要么在特殊的场景下,谋求投资和收入上的平衡,目前在当前就业的背景下,这条路似乎比较难走。

▲图3.中国的自动驾驶的投资

●ADAS投资

如果说上述走L4路线的是一个方向,一开始就做ADAS的企业,主要是完成围绕感知+域控制器的做法。在这个路径上,需要和车企进行配合,因此我们看到从L4转型过来和车企建立好协作关系的企业,还是能占据一定的优势。这里的最终矛盾在于,类似美国特斯拉FSD的最终购买者在28.5万,也是不断投资不断投入的结果。而在中国这套L2+通往L3的系统,到底如何收费,怎么收费,车企还在尝试。

而且车企并不愿意简单的把整个通往汽车技术“灵魂”的研发,轻易像之前一样交给Tier1,在这里成为Tier1进行软硬件协同开发注定不是一件很容易的事情。而且从硬件层面,还有计算SOC卡住了整个迭代的步伐。

▲图4.ADAS自动辅助驾驶投资

因此上述ADAS和L4的投资,甚至是高通芯片围绕软件,来构建一套基于芯片的软件架构,都在压缩这块市场的附加值。我们看到的问题,就是越来越多的人进入了这个领域,会做到70-80分,消费者还没完全为这件事买单。

Part 2、传感器和芯片的投资

如果我们再拆解细节一些,围绕智能驾驶感知+算力的模式去思考,目前的投资还可以围绕感知+芯片来看。

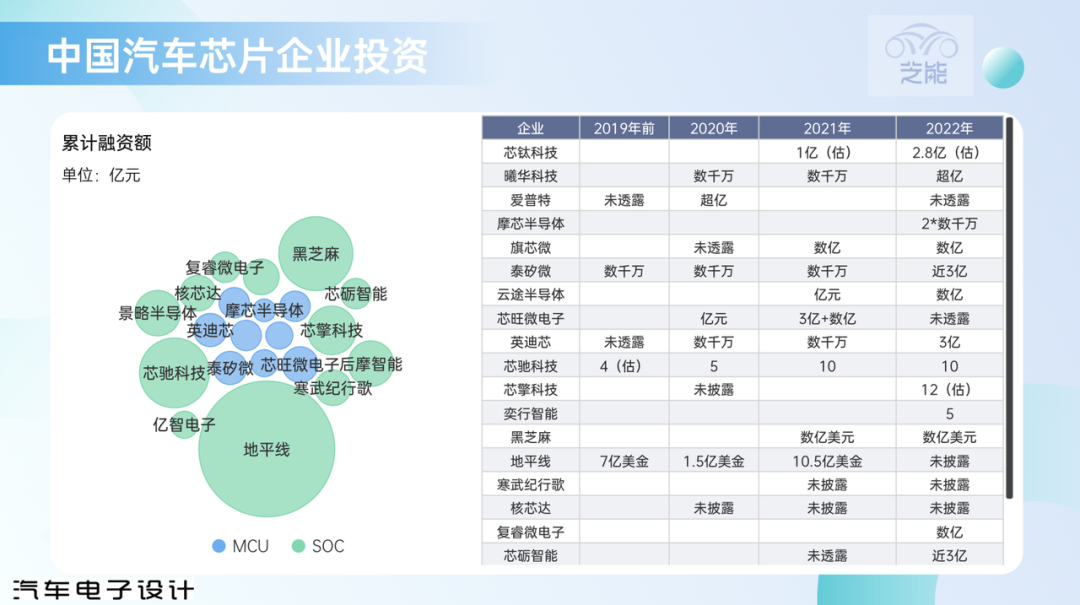

●芯片

由于座舱、智能驾驶现在计算SOC芯片的算力竞争非常激烈,英伟达和高通跑在前面,后续ME、TI和瑞萨等企业也处在一个跟随的地步,由于投入巨大在这个领域目前已经到了后期。在建立车企、Tier1和软件生态的过程中,这个事情最终又和上述做智能驾驶的企业强相关了。

▲图5.汽车芯片的投资

●传感器

目前大的传感器,我们知道围绕激光雷达、毫米波雷达和摄像头三块,但是真正这两年大投入的,还是在激光雷达和毫米波两个方向。在这里的最大问题,还是传感器本身在朝着硬件化,软件通过集中处理做感知融合的做法。一旦进入这种单品硬件的逻辑,不断改进光路、射频和芯片的设计,最终这个传感器的价格会不断往下走。

▲图6.传感器企业的情况

芯片由于汽车芯片暂时还没办法和其他领域形成很大的共振,而且竞争是很白热化的。传感器硬件化的趋势,使得数千的单价,还是制约了普及的速度。

小结:我觉得智能汽车领域,在2022年美股的往下带动作用下,整体的投资进度出现了很大的滑坡。由于这里是技术密集型并且需要较长时间的印证,整个投资期会特别长。在钟摆式的估值波动下,这么多企业最终演化成什么样的竞争局面就成了判断往下走的关键。