第一季度亏损的优步(NYSE:UBER)在第二季度反弹。第二季度营收为107亿美元,同比增长15.9%,比分析师预期高出1.109亿美元。摊薄每股收益为0.47美元,同比增长161.1%,轻松超出分析师预期0.15美元。第二季度总预订量也超过分析师预期,达到400亿美元(而普遍预期为391亿美元),其中移动预订量是主要推动力,同比增长23%。调整后的EBITDA是该公司的另一个关键指标,达到16亿美元,同比增长71%。该公司产生了18亿美元的经营现金流和17亿美元的自由现金流,本季度末拥有63亿美元的非限制性现金、现金等价物和短期投资。该公司还在本季度进行了总额为3.25亿美元的股票回购。

尽管低于普遍预期,但该公司第三季度的业绩指引也十分强劲。对于第三季度,该公司目前预计总预订额将在402.5亿美元至417.5亿美元之间,按固定汇率计算,同比增长18%至23%。该指引的中值为410亿美元,略低于普遍预期的413亿美元。调整后的EBITDA目前预计将达到15.8亿美元至16.8亿美元,同比增长45%至54%。

虽然移动业务从第一季度开始反弹,并成为优步第二季度业务整体增长的主要推动力,但更大的亮点是该公司配送业务的惊人增长,尤其是调整后的EBITDA。更具体地说,配送业务的调整后EBITDA为5.88亿美元,同比增长79%。它占该部门总预订量的3.2%,较去年同期的2.1%和第一季度的3%大幅增长。

虽然更高销量带来的更好的成本杠杆是调整后EBITDA高增长的一个因素,但另一个值得注意的因素是广告收入的增长。公司的广告业务是下一个增长杠杆,而配送部门的增长揭示了广告业务取得的积极进展。截至第二季度末,广告收入运行率已超过10亿美元,虽然同比增长已从80%下降,但仍相当于50%以上的健康增长率。通过赞助列表,广告业务目前占配送总预订量的1%,有望实现公司超过2%的目标。公司的移动业务也从广告部门获得了很大收益。第二季度,公司看到骑手的广告参与度很高,点击率略高于2.5%,远高于不到1%的行业平均水平。

尽管广告业务仍只是优步业务的一小部分,但该公司继续采取正确的措施,为未来增长做好业务定位。优步继续投资于销售和技术团队,并积极与商家合作,以确保商家资助的产品和赞助商名录之间实现更精细的平衡,后者对公司来说更有利可图。与Instacart的合作也应有助于该公司吸引来自中小企业的广告收入,尤其是通过合作,郊区市场的需求强劲。最后,配送部门的杂货和零售领域的广告业务增长潜力要大得多,未来应该会成为一个主要的催化剂。

总体而言,第二季度表明该公司的配送业务继续表现强劲,该部门仍然是该公司移动业务的重要补充。然而,配送部门业绩的主要亮点是广告业务的增长,这进一步证明了它如何成为优步的下一个增长催化剂。

优步第二季度报告的另一个重要内容是该公司宣布与电动汽车巨头比亚迪合作。作为这项多年期合作的一部分,10万辆比亚迪新电动汽车将进入该公司主要市场的优步平台。

虽然这是优步实现2040年电动化目标的重大胜利,但更大的胜利是优步现在有了一位合作伙伴,从长远来看,这位合作伙伴很可能帮助它成为自动驾驶叫车服务领域的主要参与者。优步已经通过与Alphabet旗下的Waymo合作在其应用程序上提供自动驾驶服务,但目前仅在亚利桑那州凤凰城大都会区运营。有了比亚迪,该公司找到了一个关键的合作伙伴,以实现其在欧洲的自动驾驶汽车雄心。

在自动驾驶汽车方面,比亚迪有着远大的抱负,从其最近宣布将投资138亿美元用于自动驾驶可以看出。其最新车型BYD Seal是特斯拉Model 3的直接竞争对手,配备了车顶安装的激光雷达传感器,这是第一款配备该传感器的车型。因此,优步在欧洲的自动驾驶汽车野心上已经有了一个重要的合作伙伴。

至关重要的是,优步必须认真对待自动驾驶汽车,并尽一切努力让主要的自动驾驶汽车公司加入进来。看来它确实在这么做,因为管理层在财报电话会议上还宣布,它正在与更多全球自动驾驶汽车公司进行后期讨论。这是因为,从长远来看,优步最大的挑战者不是Lyft,而是特斯拉的Robotaxis。埃隆·马斯克将Robotaxis视为特斯拉的未来,并可能成为他“万能应用”的重要组成部分。

自动驾驶汽车(包括Robotaxis)可能还需要数年时间才能成为主流。优步首席执行官达拉·科斯罗萨西(Dara Khosrowshahi)在财报电话会议上承认,该公司并不指望能在短期内从自动驾驶汽车中获得可观的利润。然而,传感器技术、人工智能和机器学习的快速发展无疑将它们的时间表提前了。根据Fortune Business Insights的数据,全球自动驾驶汽车市场规模预计将从2023年的1.9万亿美元增长到2030年的13.6万亿美元,复合年增长率为32.3%。

因此,如果你是优步的长期投资者,那么你必须考虑到自动驾驶汽车将成为未来的战场,因为它们有可能彻底改变网约车行业。这是一个不容忽视的巨大发展。此外,在我看来,一旦特斯拉推出其Robotaxis,未来可能会进一步向前发展。这就是为什么我相信优步成为自动驾驶汽车的合作伙伴对其未来至关重要。

根据《财富商业洞察》的同一篇报道,亚太地区目前在自动驾驶汽车市场占据主导地位。如前所述,比亚迪是这一趋势的受益者之一。因此,通过与美国的Waymo以及现在的欧洲的比亚迪合作,优步正在为利用不可避免的自动驾驶汽车革命奠定坚实的基础。

如前所述,该公司预计第三季度的总预订量将在402.5亿美元至417.5亿美元之间。该公司第二季度的总预订量更接近其第二季度指引的高端。鉴于移动和交付方面的势头,该公司应该达到公司第三季度指引的高端。因此,假设第三季度的总预订量为417.5亿美元,略低于之前估计的423亿美元。在第四季度,我假设总预订量同比增长23%,与第三季度相同,这是合理的,因为这将是假期驱动的季度。这意味着第四季度的总预订量为513.5亿美元,高于我之前估计的451亿美元。综合起来,这导致FY24总预订量预计将达到1708亿美元,高于之前估计的1646亿美元。

该公司目前预计第三季度调整后的EBITDA将在15.8亿美元至16.8亿美元之间。在第二季度,该公司轻松超出了其第二季度的指导范围,虽然我确实预计该公司在第三季度也会取得同样的成绩,但预计第三季度调整后的EBITDA将达到16.8亿美元,这是该公司指导范围的上限,占总预订量的4.02%,略高于其第二季度的3.9%。预计第四季度调整后的EBITDA也将占总预订量的4.02%,相当于20.6亿美元。综合来看,预计2024财年调整后的EBITDA总额将达到67.4亿美元,高于之前估计的60.8亿美元。

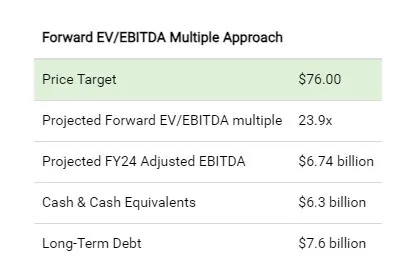

根据LSEG Data(前身为Refinitiv)的数据,该公司目前的预期EV/调整后EBITDA为18.5倍,远低于之前估计的23.9倍。鉴于该公司的移动和配送部门表现出强劲增长,后者从广告业务中获得了额外的提振,计算中将倍数保持在23.9倍不变。按照这个倍数,该公司的企业价值为1611亿美元。加上63亿美元的现金和现金等价物并减去76亿美元的长期债务后,优步的总股权价值达到1598亿美元。该公司有21亿股流通股,因此目标价为76美元,比当前水平有约10%的上涨空间。

鉴于该股自公布收益以来一周内上涨近11%,因此目前股价上涨空间有限并不令人意外。该股在动量表上的评级为B+,这表明势头强劲。因此,虽然从估值角度来看,该股上涨空间可能有限,但如果势头将其推向新高,我也不会感到惊讶。

特斯拉的自动驾驶出租车仍然是该公司的风险因素。然而,更大的风险因素是,如果大量自动驾驶汽车公司拒绝与优步合作,而是与其竞争。虽然管理层不相信这种情况会发生,但这是长期投资者不能忽视的风险因素。

就短期而言,该公司面临的主要风险是美国经济衰退的可能性。如果出现大规模裁员,员工可能会转向优步就业,这可能会增加司机供应,管理层也承认了这一点。然而,优步的打车和外卖需求可能会受到巨大打击。因此,尽管管理层相信该公司能够经受住经济衰退的考验,但这是投资者无法忽视的另一个风险因素。