【导读】第三季NAND Flash市场仍不敌需求疲弱冲击,无论在消费电子或服务器领域出货皆劣于预期,导致第三季NAND Flash价格跌幅扩大至18.3%。此外,总体经济持续看弱,个人及企业支出转趋保守,企业采购动能也因此熄火,从而使库存压力蔓延至原厂,连带销货压力遽增。

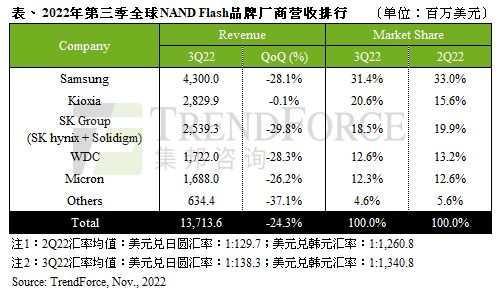

据TrendForce集邦咨询统计,第三季供应商位元出货量环比减少6.7%,平均销售单价持续下跌,整体NAND Flash产业营收约137.1亿美元,环比衰退幅度高达24.3%。

第三季NAND Flash营收排名最明显的变动有两方面,首先是SK集团营收环比跌幅最剧,高达29.8%,营收25.4亿美元,退居第三名。主要是PC及智能手机需求疲弱所致,同时需求相对稳健的服务器也因企业缩减支出且进入库存调整周期,冲击Solidigm销售表现,位元出货因此衰退11.1%,平均销售单价更锐减20%以上。

其次是铠侠已逐渐摆脱年初原物料污染的影响,营收与市占率均重回第二名。尽管消费性需求不振使平均销售单价锐减,然位元出货则受惠于智能手机客户季节性拉货支撑,位元出货增长23.5%;第三季营收达28.3亿美元,营收环比跌幅度仅0.1%。

量价齐跌,美光位元出货量环比下跌21%为最高

其他业者如三星(Samsung)、西部数据(Western Digital)及美光(Micron)均面临量价齐跌,营收环比跌幅度相当,终端需求不振是拖累营收表现的主因之一。

三星(Samsung)在所有产品应用别中,由于服务器需求放缓,连带影响Enterprise SSD出货,不同于第二季数据中心对Enterprise SSD需求有撑,整体营收约43.0亿美元,环比减少28.1%。

西部数据(Western Digital)位元出货环比减少10%,同时平均销售单价骤跌使NAND Flash事业营运面临巨大压力,合计西部数据第三季NAND Flash部门营收为17.2亿美元,环比减少28.3%。

美光(Micron)合并DRAM业务观察,各终端应用中仅车用营收创高,其余应用领域如数据中心、工控物联网等NAND Flash产品别营收皆下跌,位元出货重挫21%,导致第三季NAND Flash营收大减26.2%,达16.9亿美元。

库存压力扩大、减产缓不济急,第四季NAND Flash营收恐续跌

展望第四季,TrendForce集邦咨询表示,除三星外,第三季财报会议后各家原厂皆对未来位元产出转趋谨慎,甚至将减少投片、延缓制程转进以求供需及早恢复平衡。然而,传统旺季需求不彰,客户消极拉货造成现行库存压力持续增大,且减产效应至少需一季才会有成效。第四季NAND Flash产品跌价压力仍在,也造成产业营收规模难以成长,预估第四季NAND Flash合约价将跌幅加重至20~25%,营收环比跌幅预估近两成。

来源:TrendForce集邦咨询

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: