日前,《国际电子商情》针对8英寸晶圆产能、汽车芯片供需做了盘点和分析。在这两篇文章的基础上,我们再针对全球半导体封测的成本、市场现状及趋势做了剖析,并统计了近年来国内58个新增封测项目的产能(详见文末表2)。

自去年10月8英寸晶圆厂传出涨价以来,到现在上至材料、下至设备,整个半导体产业都深陷产能危机。相信许多从业者对此类消息已经“免疫”,甚至还产生了厌恶情绪。本文不围绕“涨价”话题来展开,而是针对半导体封测的成本、供需、产能做分析,希望能给业内的朋友带来一些启示。

芯片的成本由哪些因素决定?

一颗芯片的成本可分为硬件成本和软件成本,本文重点探讨硬件成本。

芯片的硬件成本大致是在裸片/封测/掩膜成本相加的基础上,再除以良率及IP专利费。IP专利费可分为一次性付清和非一次性付清两种,对于非一次性付清的模式,每片芯片所缴纳的专利费,视不同情况有不同的算法,可是固定的金额数,也可是百分比。

而裸片成本=晶圆成本/(每片晶圆的裸片数*良率)。在良率相同的情况下:若晶圆尺寸一样,则裸片尺寸越小,单片晶圆的营收就越大;若裸片尺寸不变,晶圆面积越大就生产芯片数量越多。因此,半导体芯片领域呈现出这样一种趋势——晶圆尺寸越来越大,IC制程越来越小。

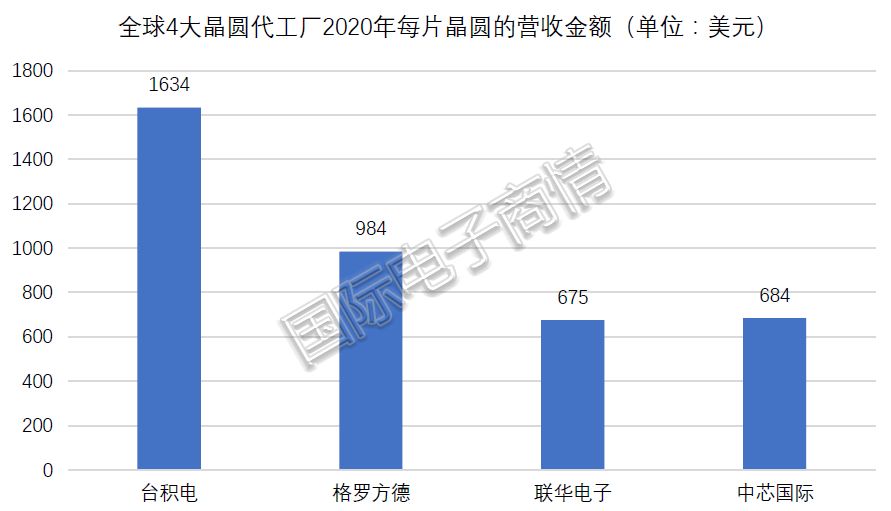

图1 全球4大晶圆代工厂2020年每片晶圆的营收金额(单位:美元) 制图:国际电子商情 数据来源:IC Insights

IC Insights最新数据(图1)显示,得益于7nm工艺的强劲需求及5nm工艺量产的推动,2020年台积电每片晶圆的营收达到1634美元(约¥1.06万元),而格罗方德每片晶圆的均价为984美元(约¥0.64万元)。而联华电子、中芯国际每片晶圆的价格为675美元(约¥0.44万元)和684美元(约¥0.45万元)。很明显,台积电的对先进制程工艺的追求,赋予了其更高的营收。

芯片尺寸越小、越薄,对工艺制程的要求就越高,工艺制程难度的大小与掩膜成本的高低正相关。从晶圆到芯片需大致经历——湿洗、光刻、离子注入、蚀刻、等离子冲洗、热处理、气相淀积、电镀、化学、机械表面处理等步骤。掩膜成本可看作是芯片加工成本与上述所需设备的折旧成本相加。

以40/28nm掩膜成本为例:有数据统计,40nm低能耗加工工艺的掩膜成本费约为200万美金;28nm SOI加工工艺费约为400万美金;28nm HKMG加工工艺费约为600万美金。到先进制程工艺的芯片,掩膜成本高达数亿至数十亿美金。据英特尔官方估算,其10nm制程芯片的掩膜成本至少需要10亿美金。当然,掩膜成本也会随着芯片产量的增加而有所下降。

封测成本占据芯片成本多大的比例?

去年11月20日,封测大厂日月光向客户发出通知称,将调涨2021年第一季封测平均接单价格5%-10%,理由是客户需求强劲导致封测产能供不应求。实际上,在这之前因IC载板涨价、导线架材料成本增加,日月光去年Q4已经针对封测新单和急单上调了20%-30%的价格。封测成本究竟在芯片成本构成中占了多大比例?

讨论该话题前,首先要区分不同的封装形式。当前,市面上主流的封装形式有传统封装和先进封装。其中,传统封装包括DIP、SOP、TSOP、QFP、WB BGA等;先进封装包括倒装类(FlipChip、Bumping)、晶圆级封装(WLCSP、FOWLP、PLP)、2.5D封装(Interposer)和3D封装(TSV)等。在半导体封装市场中,目前传统封装仍占主要地位,但随着芯片制程的不断缩小,未来先进封装将成为主流。

图2 2025年全球封装市场规模预测(含外包和IDM) 制图:国际电子商情 数据来源:Yole Développement

据Yole Développement数据(图2)显示:2019年,全球封装市场规模为680亿美元,其中先进封装的规模为290亿美元。到2025年,全球封装市场规模将达850亿美元,年均复合增速(CAGR)约为4%,先进封装市场规模达420亿美元,CAGR为6.6%(晶圆级封装规模为55亿美元CAGR 8.9%,SiP封装规模为188亿美元,CAGR 6%)。

以传统封装为例:晶片在完成了光刻、蚀刻之后,接下来由各类后道制造设备来进行封装——晶片和基片、散热片堆叠在一起,最终形成带针脚和商标的CPU。封装成本一般可占到芯片硬件成本的5%-25%,不过也有个别芯片的封装成本占硬件成本的50%甚至以上。此外,封装成本也与生产芯片的数量有关,产量越大的芯片封装成本也相对更低。

芯片在封装的过程中,还会用到引线框架、键合丝、黏结材料、包封材料等材料。封装框架材料采用铜、银等金属,键合丝材料主要采用金、银、铜等金属,芯片固晶还采用了银浆。去年铜价、银价均有上涨,2020年3月末至今年2月底,国内铜价从每吨3.5万元上涨到每吨7万元;2020年全年,白银价格涨幅超过48%,2021年2月,白银价格接近30美元/盎司。以上均是导致封装材料成本增加的原因。[!--empirenews.page--]

值得注意的是,有业内人士指出,测试的成本与针脚数的二次方成正比,封装的成本与(针脚*功耗)的三次方成正比。因为芯片测试环节所产生的费用,是所有芯片环节中费用占比最低的,所以大多数情况下,大家更习惯把封测成本合并来说。一般封测成本约占到芯片总成本的20%,只是不同类型的芯片,其封测成本占比会略有不同,本文列举的估算方式较笼统,仅供大家参考。

当前的半导体封测市场竞争格局

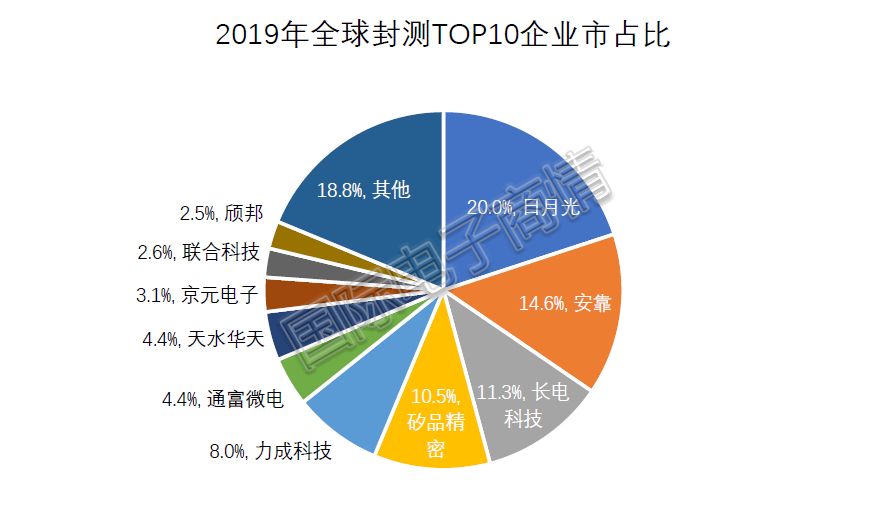

图3 2019年全球封测TOP10企业市占比 制图:国际电子商情 数据来源:芯思想研究院

从当前的竞争格局来看(图3),TOP10的半导体封测企业占据了全球8成左右的市场。芯思想研究院统计过一组数据:2019年,全球封测十强企业市占比达到了81.2%。其中,日月光占比为20%、安靠为14.6%、长电科技为11.3%,仅三强的市占比就超过了45%。由此可见,半导体封测行业的企业集中度很高。

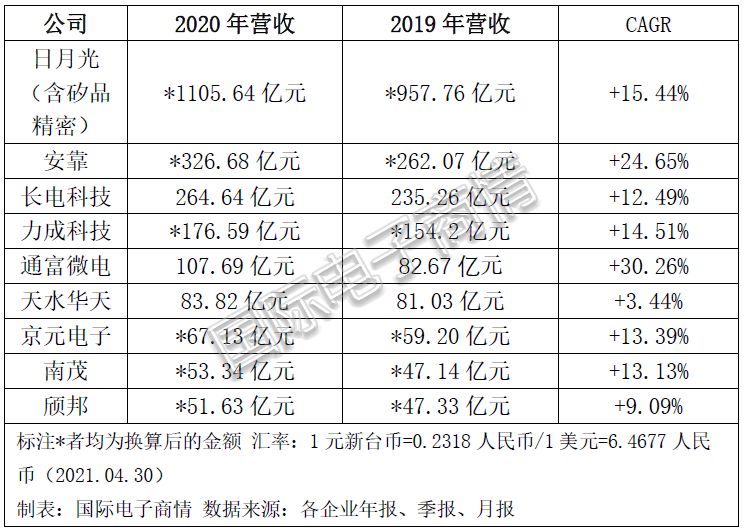

《国际电子商情》也针对部分封测企业的最新业绩做了统计。具体来看,大部分TOP 9厂商2020年的营收均比2019年有增加,其中通富微电、安靠的CAGR增长突出,分别达到了30.26%、24.65%,日月光为15.44%,力成科技、京元电子、南茂均超过了10%。(具体营业数据见表1)。

表1 全球半导体封测TOP9企业2020年营收表现

很显然,去年终端企业对上游芯片的需求强烈,在半导体封测企业的业绩上得到了印证。《国际电子商情》分析师预估,近半年来,全球芯片的持续畅销,势必会推升整个封测行业的表现。同时,随着2021年各类芯片产能依旧紧缺,半导体封测行业的业绩增长趋势,或至少将持续到今年年底。

封测外包比例在逐年提升

伴随各行业终端需求的进一步提升,近年来国内IC设计领域出现了一波创业潮。许多芯片初创公司为节省开支、提高毛利率,选择了Fabless的模式。其芯片制造外包给晶圆代工厂,封测外包给IDM厂或第三方封测厂(OSAT),导致封测外包业务比例逐年上升。

据分析机构Gartner和OSAT大厂Amkor(安靠)的数据显示:2008-2018年期间,全球半导体封测行业的外包业务比例提升了10%。2008年,IDM封测业务占56%,OSAT封测业务占44%;到2018年,IDM封测业务降低为46%,OSAT封测业务上升到54%。

晶圆代工和OSAT封测业务火爆,也让IDM厂看到了商机。今年3月底,英特尔加大力度宣布将为欧美客户提供晶圆代工和封测业务。同时,该公司也将增强与第三方代工厂之间的合作。英特尔策略的变革,似乎预示着半导体业内的新风向。

《国际电子商情》认为,至少在短期内,晶圆代工和封测外包的趋势不会改变。新冠疫情的爆发,让大家看到了IDM厂商的优势,只是对更多的半导体公司而言,过于重资产的全方位布局是更冒险的招数。不过,这样的抉择也需要承担更大的风险。在全行业企业的产能都非常紧张的情况下,如果得不到晶圆代工厂和OSAT厂的大力支持,Fabless厂会陷入产能危机,未来“供应链安全”将持续被行业内的企业关注。

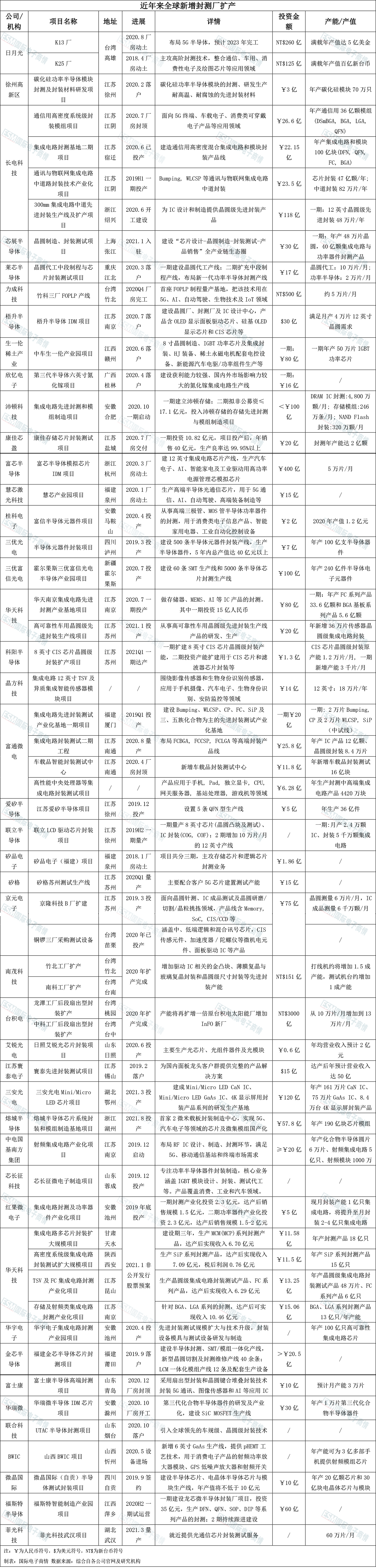

盘点国内58个封测项目的产能

其实,对半导体产业来说,不仅是终端需求在增加,而且还离不开国家的大力支持。在此背景下,近年来封测厂商积极新建项目,以增加封测产能。《国际电子商情》分析师统计了2018年至2021年Q1期间,国内半导体企业公布的58个封测相关的新项目,并整理了新增的封测产能数据,供大家参考(详见表2,该表格不构成投资建议)。

表2 58个新增封测项目产能信息

本文为《国际电子商情》2021年5月刊杂志文章,版权所有,禁止转载。免费杂志订阅申请点击

【延伸阅读】

;

相关文章

技术咨询

技术咨询 代买器件

代买器件 商务客服

商务客服 研发客服

研发客服