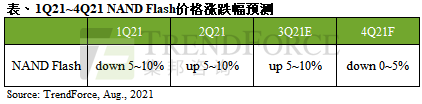

国际电子商情讯 据TrendForce集邦咨询调查显示,预计NAND Flash到Q4充足率推升至1.2%,逐步脱离缺货状态,整体价格将自Q3的上涨5~10%,转为下跌0~5%。

其中,价格反应较其他产品更为敏感的NAND Flash wafer将可能在9月率先转跌,Q4跌幅预估将为8~13%,原因是零售端的需求自今年上半年以来表现疲弱,终端售价与上游成本走势背离对模组厂形成巨大压力,在其他应用逐步显现疲态的状况下,供应商意欲降价求售所致。

尽管7月中才议定完成的enterprise SSD与client SSD等产品合约价仍上扬,但NAND Flash wafer的7月合约价却已有上涨压力,涨幅仅0~2%,与其他产品明显缺货的状态不同,且现货价格更为疲弱,其中256Gb TLC wafer价格自5月底在奇亚币需求推升以后,已提前逐周走跌。

究其原因,由于零售端需求自2021年上半年起因显示卡缺货、疫情冲击等关系表现低迷,迄今仍未改善,通路SSD价格也因此逐月下跌,与上游合约价走势分歧。至今年6月底,已有模组厂开始反应出货价格不敷成本,故使NAND Flash元件的采购量受到压抑。

需求面逐渐走弱,笔电出货放缓为影响关键

各品牌Chromebook出货大约在Q2达到高峰后开始减缓,由于欧美地区阶段逐步解封,随着民众逐渐恢复正常生活、陆续回到公司与学校,对笔电的需求开始下降。机构预期,尽管Q4仍有旺季与商用市场换机需求,Q4笔电生产总量仍将开始衰减,并延续至2022年上半年。

机构指出,部分品牌厂本次议定合约价时,供应商基于enterprise SSD需求畅旺,因此坚持价格涨幅超过5%,使得部分品牌厂client SSD的实际下单量不如预期。同时,部分模组厂正与供应商讨论后续的供货计划,已有供应商表态愿意进一步增加Q4的供货量;此外,随着1YY层等高层数产出占比逐步提升,成本得以进一步优化,供应商也更愿意降价求售。

eMMC、client SSD第四季价格跌幅明显

以PC应用为主的client SSD产品,采购端上半年因担忧NAND Flash控制器IC缺货影响供给而积极下单;但相较于其他IC类产品,SSD供给相对充足,笔电OEM库存也逐渐上升至8周以上,此也成为调降Q3下单数量的原因。下半年整体笔电因欧美各国陆续解封后需求放缓,Q4采购端对订单的调整恐将会更明显,Q4预期client SSD价格将下跌3~8%。

以消费性产品及Chromebook应用为主的eMMC产品,Q2同样因NAND Flash控制器IC供货紧缺,促使采购端担忧供应链中断而积极加单,以及Chromebook需求强劲等两大因素,推升其均价上涨10~15%。然随着近期消费性产品需求动能转弱,PC OEM开始下修Chromebook相关零组件订单,加上今年下半年电视需求增长也不如往年强劲,呈现旺季不旺的态势,上述都将导致eMMC产品价格加速修正,预估Q4价格将下跌5~10%。