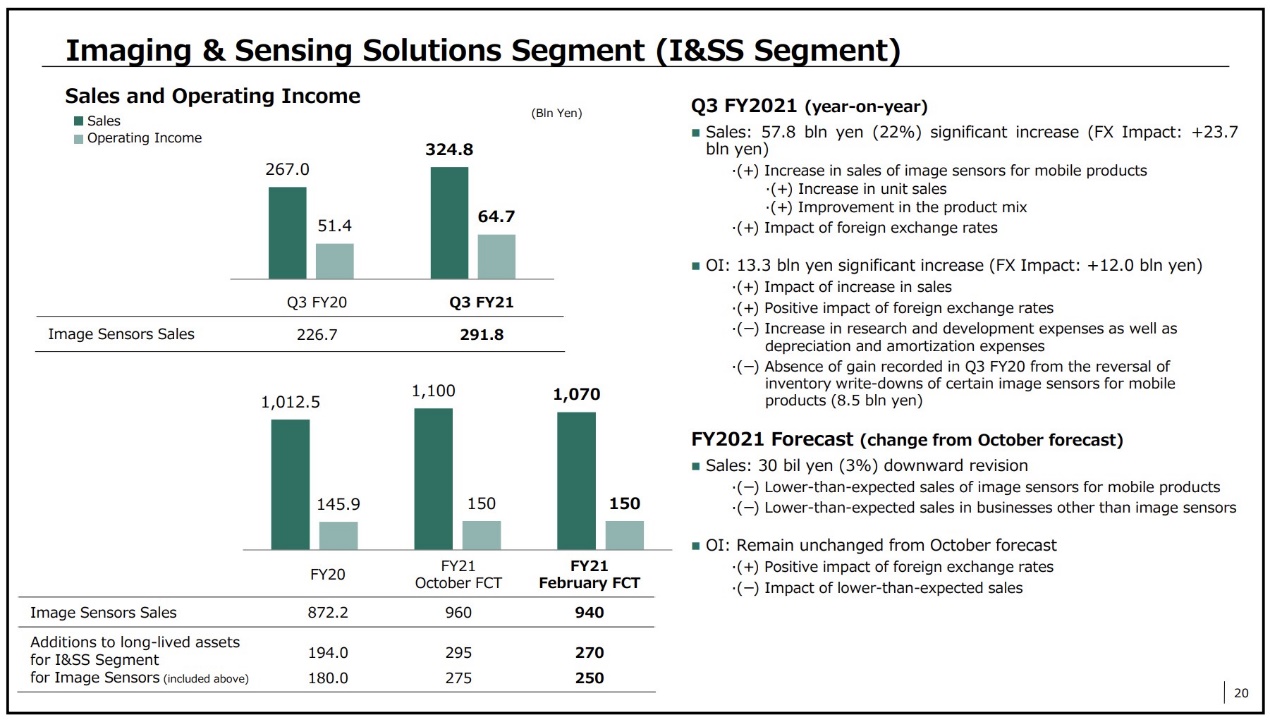

去年发布FY20财报之际,索尼预期FY21这项业务的营收可达1.13万亿日元,较FY20增长12%。其中图像传感器大约能占到9700亿日元,移动设备图像传感器的销售额是看涨的;但在Q1财报发布之际,索尼将这两个预期值做了下调;到截至去年底的FY21Q3季报,索尼图像传感器销售额年度预期已经下调到了9400亿日元。

季报中提到移动产品图像传感器的销售额低于预期。而且整个I&SS部门业务的年度营收也下调到了1.07万亿日元——这个数字虽然相比FY20财年还是高出一些的,但基本保持与FY19财年持平。

这两年的半导体行业是多事之秋,早在去年年中的一场媒体会上,索尼就谈到过有关于CIS业务的恢复问题——实则在此之前华为手机的销量暴跌对索尼图像传感器销售额产生了相当大的影响。索尼半导体解决方案总裁兼CEO清水正孝在这场会上谈到营收恢复需要延迟到2022财年(截至2023年3月),主因在高端手机传感器的需求放缓。与此同时三星在高像素传感器市场上施压,对索尼也产生了不良影响。

这可能是当前CIS(CMOS图像传感器)市场的缩影。不过这一年CIS市场也有一些有趣的小变化。

市场整体不确定性大

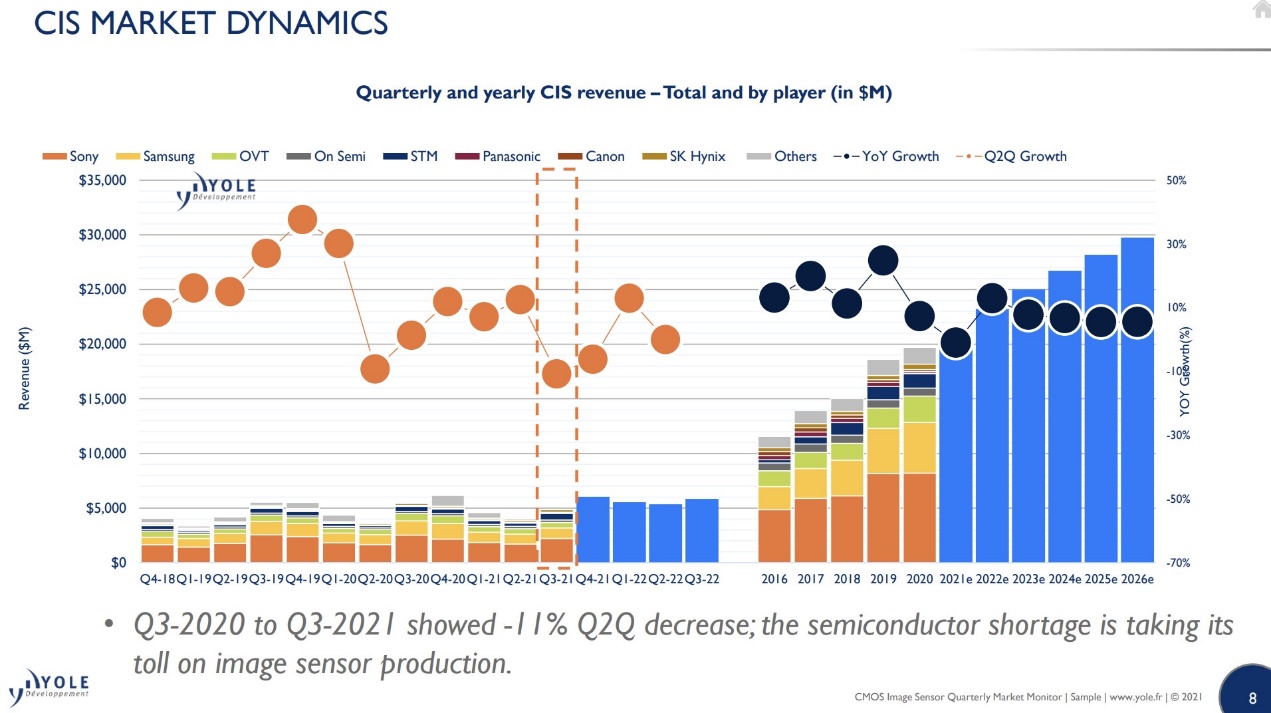

Yole Developpement最近发布了(2021年第三季度),虽然样本报告里我们能获悉的数据不全面,但也能有个大致的了解。似乎在绝大部分情况下,CIS市场的价值预期都在下调,或实际不及原本的预期。

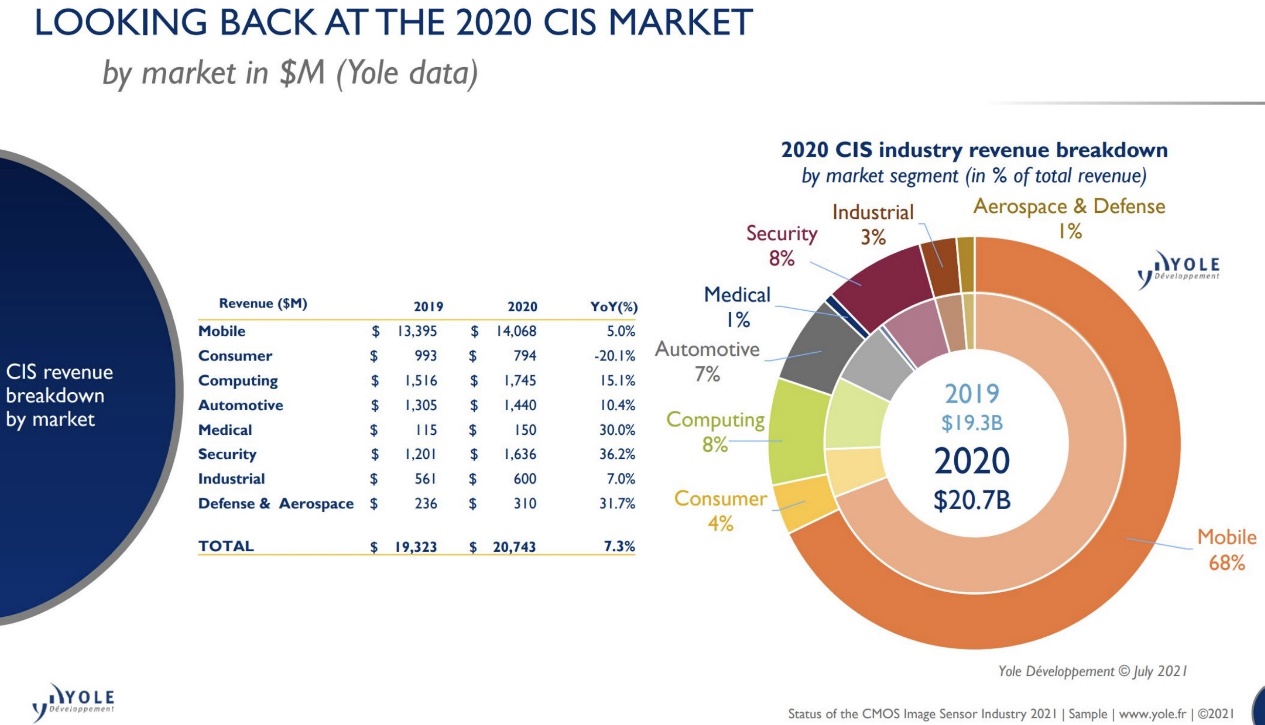

来源:Yole Developpement

2021年第三季度,CIS市场整体营收同比下降了大约11%。Yole表示半导体行业的缺芯乃是对此产生影响的主要原因。Yole预计,2021全年CIS年度营收增长率都将显著低于2020年(甚至可能出现负增长,如上图所示)。不过这和2019-2020的市场泡沫是有关的,现阶段是调整期。

其实2020年对于CIS而言是不同寻常的一年,这一年有几个重要事件对行业成长造成了负面影响,包括华为事件(对2020年Q3、Q4影响尤为严重)、新冠疫情致供应链震荡。但2020年的CIS市场整体并没有往下掉(虽然索尼在这一市场是有个小幅塌陷的),主要是因为手机多摄趋势进展神速,而且CIS均价平稳,整体价值就呈现出了上扬。

外部不确定性因素实则也延续到了2021年,尤其缺芯潮的影响还在扩大。与此同时,一个手机采用摄像头个数平均增速似有放缓,手机市场好像正逐步进入到冷静期。

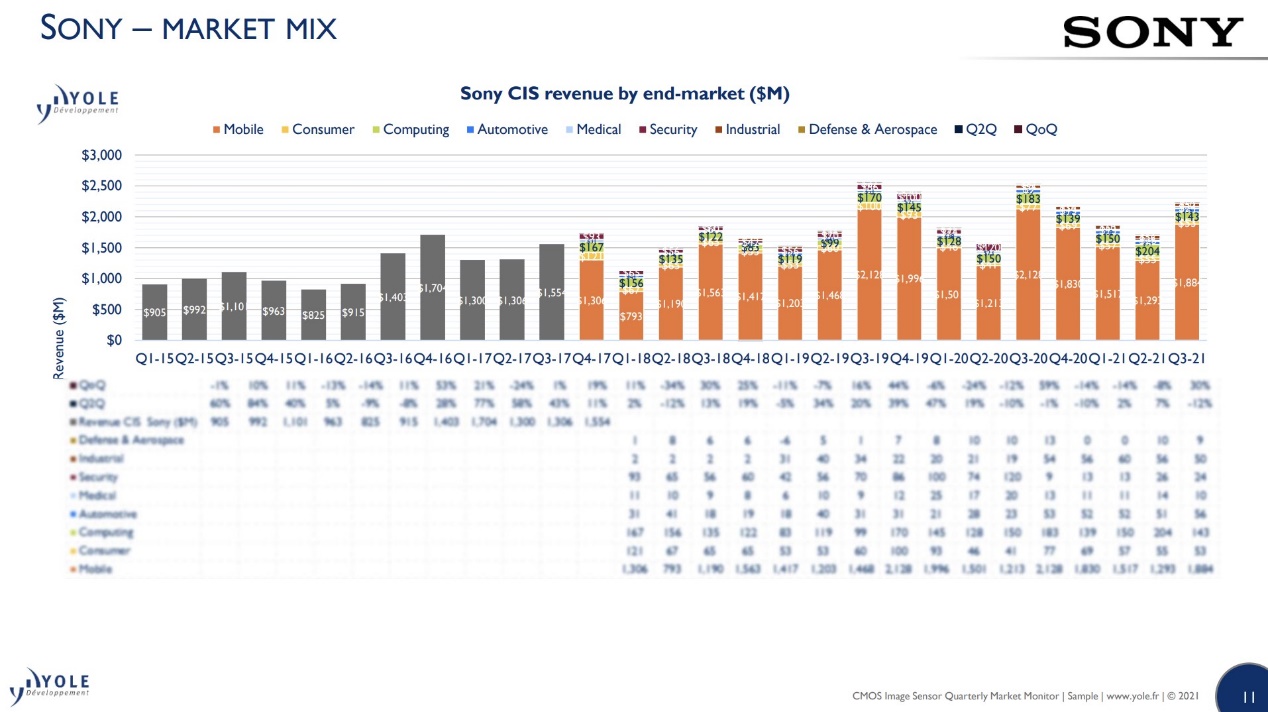

上面这张图是Yole总结的索尼这么多年来的CIS营收变化情况,以及包括手机、汽车、医疗等应用在内的市场变化,可作为观察这一市场的参考。(虽然作为报告样本,具体的数据被模糊处理了,但这个高斯模糊的可见度似乎还可接受...)

放到一个大环境中去看,了光电、传感器与制动器、分立半导体器件(O-S-D)的市场发展情况。这个大市场的整体发展趋势在2021年都相当不错,基本已经从COVID-19中回过神来了。但IC Insights特别强调光电领域的销售数据虽然也在涨,但比另外两者就低了很多,这主要是因为CIS整体市场动力不足。而CIS市场动力不足的主因乃是中美贸易摩擦的持续、部分关键终端应用市场的波动、以及缺芯。

IC Insights在1月份的报告中提到,大型CIS类别2021年的市场营收涨幅“仅”6%,远低于O-S-D大市场17%的年度涨幅。其中传感器/制动器市场2021年增长28%,分立半导体器件市场涨幅27%。

Strategy Analytics去年9月公布的数据又有些不同。这家研究机构发布2021上半年智能手机CIS市场报告显示,去年上半年智能手机CIS营收获得超过10%的增长(感觉从索尼和三星的财报来看,这个值可能是有待商榷的)。Strategy Analytics的分析师表示图像传感器供应商见证了智能手机OEM的加速势头,他们开始积极采用高像素CIS与低像素CIS搭配作为多摄像头应用之用,并试图确保满足存货和市场需求。

索尼依旧是市场老大

不同研究机构的统计范围、时间跨度、样本量和方法,以及预测都有差异,比如说Strategy Analytics的这份数据还没有考虑到第三季度的情况,且统计范围仅限在智能手机领域;Yole的数据就考察到了CIS整个市场,并着重在第三季度下调了CIS市场预期。

毕竟Yole在去年年中发布CIS市场报告的时候还认为,2021年CIS市场发展会比较平稳(Q1市场增长约7%,图中Q2以后的值可能都只是当时的预测值);但在第三季度数据公布后也改了口径。这就表明CIS市场的不确定甚大。

Yole的分析师在年中报告发布之际谈到,Q1通常都是营收比较低的季度,与此同时市场也受到了供应链问题的影响。索尼是其中受影响最大的市场参与者,毕竟索尼是市场大头,是移动市场与国际贸易争端中首当其冲的存在。诸多因素造成索尼2020Q4营收不佳,但2021Q1又有所恢复。

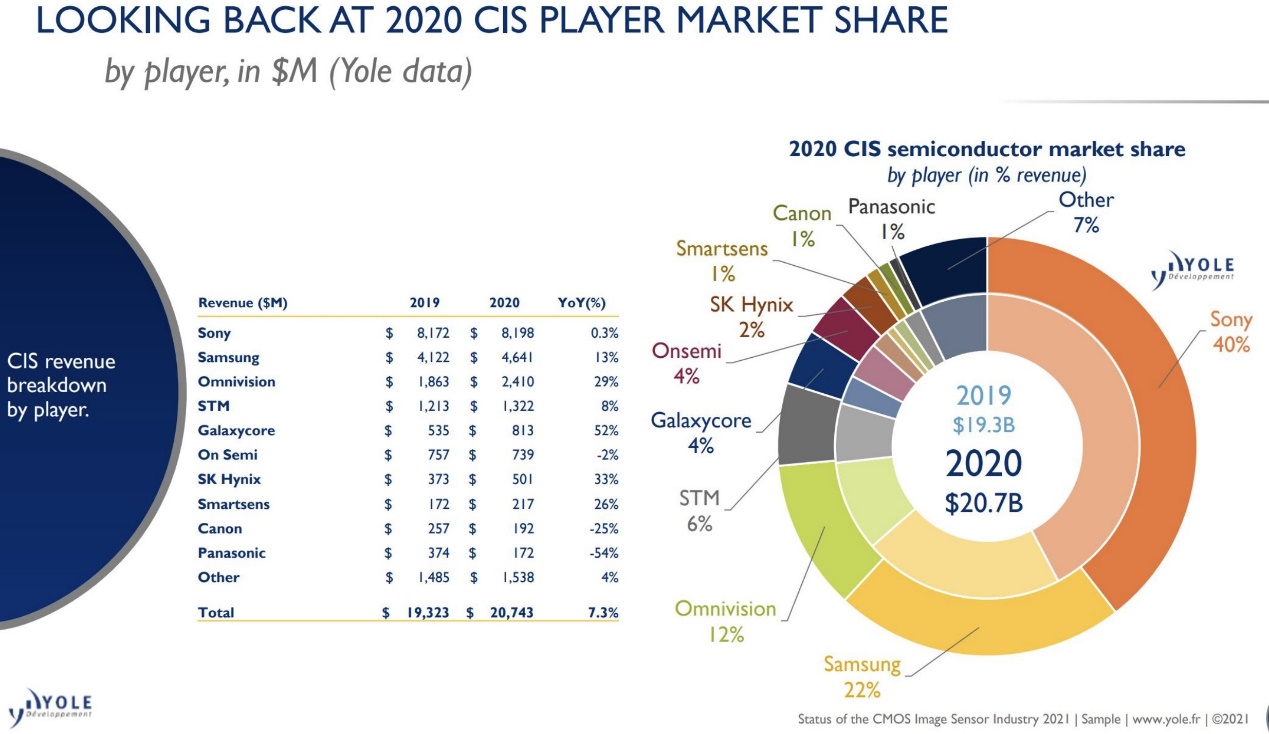

不过从多家机构发布的报告来看,索尼仍然是CIS市场的统领者。Yole统计得到2020年的数据为,索尼在整个CIS市场上的营收占比约为40%。第二和第三分别是三星与Omnivision,分别为22%和11%。这个市场格局是多年来都没怎么变过的。不过对比于2019年的数据,索尼的市场份额仍然是略有下滑的。

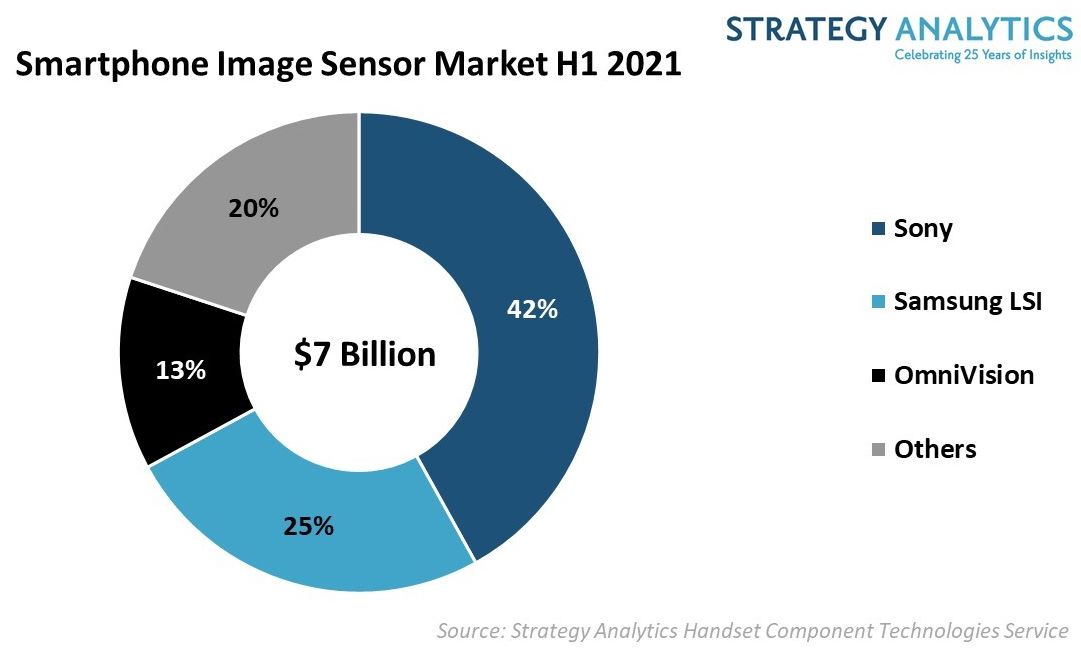

来源:Strategy Analytics

Strategy Analytics 2021年上半年的智能手机CIS的数据与此也基本相似。索尼市场占比42%,后面的三星和Omnivision分别是25%和13%。2020年上半年同期,索尼、三星(Samsung System LSI)的市场份额占比分别是44%、32%。

这两份数据虽然统计的范围和时间都不一样,但有两件事是有共性的。其一是索尼市场份额的略微下滑:如前文所述,作为市场老大受到诸多外因冲击也是最严重的,包括缺芯与华为手机销量全面走低;与此同时这一市场的竞争也在加剧,比如说三星的垂直整合能力可能在未来持续扩大竞争优势;而且三星、OV都开始具备<0.7μm小像素的技术优势,也令他们获得了更多的机会。

中国CIS企业加速斩获市场

其二,索尼、三星的市场份额目前多多少少都在下滑,这意味着原本较少市场份额的竞争者在持续获得市场份额。Yole Developpement和Strategy Analytics都提到,包括思特威(SmartSens)、Omnivision等在内的中国企业当前发展状态都非常好。

Omnivision去年的净利润预期在44.68亿至48.68亿元之间,同比增速大约有65.13%-79.91%;格科微(Galaxycore)2021年营业收入66.52亿至74.92亿元,预计将有46.83%-74.57%的同比增长,利润增长率也能达到41.75%-68.52%。

Strategy Analytics的报告显示,Omnivision和其他中国CIS公司在智能手机摄像头的市场份额中获得增长,而且是从原本索尼和三星的市场中获取到的。虽然能否持续斩获市场,恐怕还要看2022年的发展情况;毕竟2020和2021对索尼而言是相对特殊的两年。

另外,目前CIS行业超过200亿美元的市场规模,仍然是被手机和消费电子应用产品占据的——72%的市场属于移动设备;计算、汽车与安全三者联合占到CIS市场23%的份额,虽然相比2019年有增长,但占比份额增长相当有限。