“5万吨电池级碳酸锂,对应20万吨正极材料磷酸铁锂,85GWh动力电池出货量。”

据公司情报专家《财经涂鸦》消息,12月7日晚间,欣旺达(300207.SZ)发布公告,公司与宜春市人民政府于2022年12月7日签署《战略合作协议》。公司预计总投资165亿元,分期在宜春市建设年产5万吨电池级碳酸锂、年产30万吨正极材料、年50GWh锂电池回收利用等项目。

来源:公司公告

德方纳米曾在互动平台透露过,1Gwh电池需要磷酸铁锂正极材料2200-2500吨左右。每吨磷酸铁锂大约需要0.25吨碳酸锂。并表示材料消耗量各家企业差距不大。

假设1Gwh电池需要磷酸铁锂正极材料以中间值2350吨计算,据《财经涂鸦》测算,5万吨电池级碳酸锂,中间生产20万吨的正极材料磷酸铁锂,最终动力电池出货量预计约85GWh。这个数据对于前三季度动力电池出货量仅7.4GWh的欣旺达来说,属于大幅扩产了。哪怕四季度新增产能落地,欣旺达全年动力电池出货量也仅能达到12GWh。

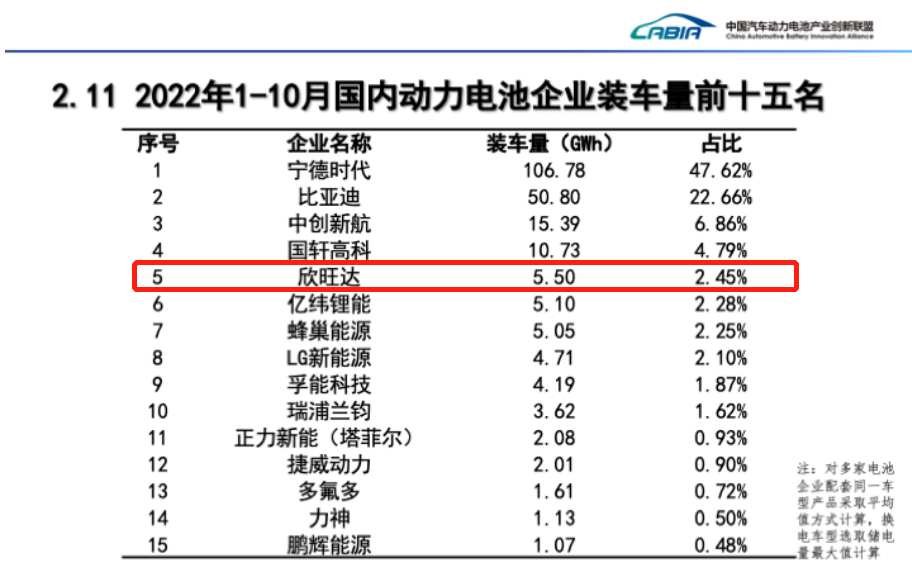

根据中国汽车动力电池产业创新联盟数据,2022年1-10月,我国动力电池累计装车量224.2GWh, 累计同比增长108.7%。欣旺达排名第5,装车量为5.50GWh,国内市占份额为2.45%。

来源:中国汽车动力电池产业创业联盟

这并不是欣旺达第一次押宝动力电池扩产。去年12月,欣旺达汽车电池与枣庄管委会签订《项目投资协议》。该项目总投资约200亿元,主要用于建设年产能30GWh动力电池、储能电池生产线及相关配套设施,投产后可实现年产值约300亿元。

据山东欣旺达新能源有限公司项目总工程师尚钰淇近日公开表示,下步将根据发展所需,逐步在枣庄将产能从原先的30GWh扩大至100GWh。近日,欣旺达也宣布在义乌建设动力电池及储能电池总产能约50GWh动力电池及储能生产基地。

据不完全统计,到2025年欣旺达的动储电池产能预计将达到198GWh,进入行业第一梯队。而市占率第一的宁德时代(300750.SZ)也同样在疯狂扩产,提高市场占有率,根据统计在2025年的产能规划到了839GWh。比亚迪(002594.SZ)同样不甘人后,将2025年的产能规划为600GWh。

据高工产业研究院(GGII)预测,到2030年中国动力电池出货量将达2230GWh,市场空间巨大。

不过在各家企业疯狂扩产下,业内已经出现对动力电池产能过剩的担忧。据《中国汽车报》报道,仅今年规划新增产能已超过1000GWh,约为今年动力电池装车总量的10倍。

亿纬锂能(300014.SZ)董事长刘金成在2022年高工锂电年会上表示,预计最晚后年全产业链都将出现产能过剩,而唯一不会出现过剩的是质量上乘、成本低的电池产品。

部分企业加大了对海外市场的出口,以此应对产能过剩。中科院院士欧阳明高预计,海外动力电池的需求,可能三倍于中国新能源汽车的需求。

值得注意的是,此次产能布局除了电池正极材料,欣旺达还布局锂电池回收利用项目。此前欣旺达主要是参股锂电池回收利用的企业。并在2018年,入围了广东省新能源汽车动力蓄电池回收利用试点企业名单(第一批),获得了动力电池回收或梯次利用资质。

中泰证券认为动力电池回收千亿市场空间正在逐渐打开。

根据动力电池平均寿命5-6年测算,第一批商用新能源车用动力电池2022-2023年开始退役;预计2025年理论退役动力电池约为42.8万吨,2030年将达到300.1万吨,按各类型电池单吨回收收入测算,对应市场空间1485.33亿元。国内目前采用梯次利用和拆解回收并行的方式进行退役动力电池的回收利用,拆解回收可提升空间较大,未来或成为主要回收方式。

未来几年将是行业分水岭,动力电池回收行业格局处于持续优化状态,行业从幼稚期进入成长期。

政策催化行业规范度提升,合作形成“车企-电池厂-回收企业”的回收产业闭环将成为行业趋势,回收能力不达标的中小企业加速出清。

此外9月27日,公司正式公布将在年底量产的BEV(纯电动汽车)超级快充产品SFC480,该产品最大功率为480KW,可实现一次充电达到700公里续航,充电10分钟达到续航里程达到400公里,随着CTC技术进展2025年该电池续航里程可提升至1100公里。开源证券认为,欣旺达的这款新产品有望在2022年内实现量产,并拉升公司平均盈利水平。

截至12月7日收盘,欣旺达报收24.67元/股,小幅上涨1.9%,市值达459.5亿元。