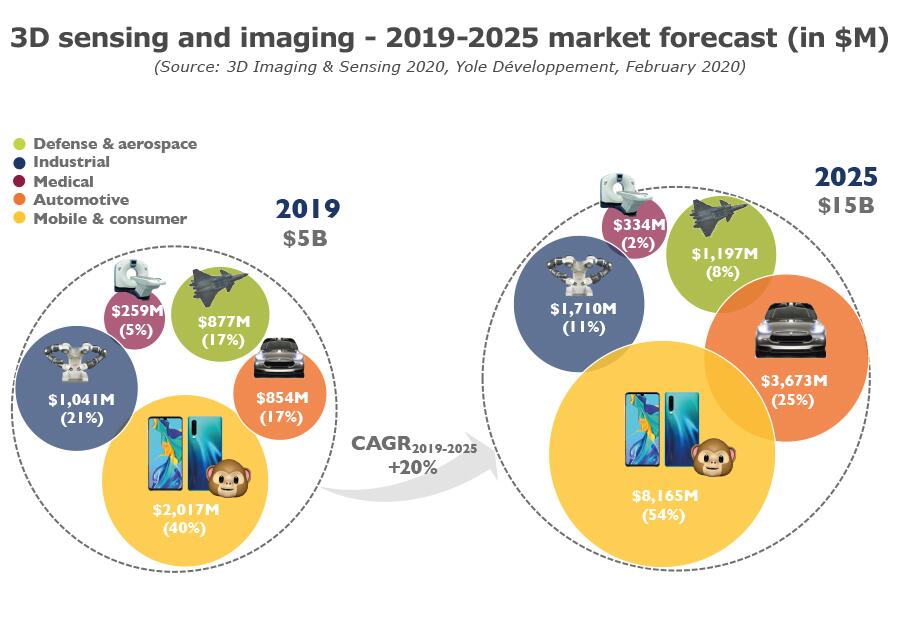

根据市场研究公司Yole Développement的最新调查显示,全球3D成像与传感市场将以20%的年均复合成长率(CAGR)从2019年的50亿美元成长至2025年达到150亿美元。

自2017年9月iPhone X上市后,苹果(Apple)在消费领域为3D传感设立了技术与用例标准。两年后,Android手机制造商另辟蹊径,采用飞时测距(ToF)相机取代结构光,并将其置于手机背面。

Yole光电、传感与显示业务技术与市场分析师Richard Liu补充道:“相较于结构光,ToF模组在发射端只需一个垂直共振腔面射型雷射(VCSEL)和一个扩散片,降低了复杂性。藉由背照式(BSI)感光技术,ToF传感现在已有了大幅改善。成熟的生态系统也为他们带来了成本优势。这就是ToF之所以能赢得Android手机厂商青睐的主要原因。”

毫无疑问,3D传感的主要趋势是从手机前部到后部的转变以及ToF相机的大量采用。 Yole在其年度成像技术与市场分析《3D成像与传感》报告中指出,后置将超过前置,其市场渗透率将在 2025年达到近42%。

3D后置传感应用多元化

移动设备上的3D后置传感技术应该增加应用用例的多样性。它最初被用于照相,以提高散景(bokeh)和变焦性能,现在将扩展到扩增实境(AR)和游戏领域。除了智能手机,ToF相机模组面前还有着广阔的应用市场,包括自动驾驶、机器人、智能家居、智能电视、智能监控和VR/AR等。目前ToF传感技术在这些领域中的应用仍然处于起步阶段。

3D传感市场的重要性意味着从成像到传感的转变正在发生。由人工智能(AI)驱动的设备和机器人开始对其周围环境更加了解,并发展出更深层次的人机互动。用于先进驾驶助系统(ADAS)的立体相机就是3D成像与传感技术备受期待的应用之一。

Liu解释,“目前已有许多供应商聚焦于这项应用中最重要的元件——光达。市场上也有大量可供选择的LiDAR技术,使得这一领域竞争日趋激烈。”

除了车用ADAS,物流业中的工业自动导引车(AGV)以及商业领域中的脸部辨识和刷脸支付也都十分成功。 3D传感技术就这样变得越来越无处不在。包括全域快门图像传感器、VCSEL、射出成型以及玻璃光纤、绕射光学元件(DOE)和半导体封装技术等供应商们正从中获益。

ToF重塑3D传感模组价值

那么,ToF的应用对于供应链有何影响?

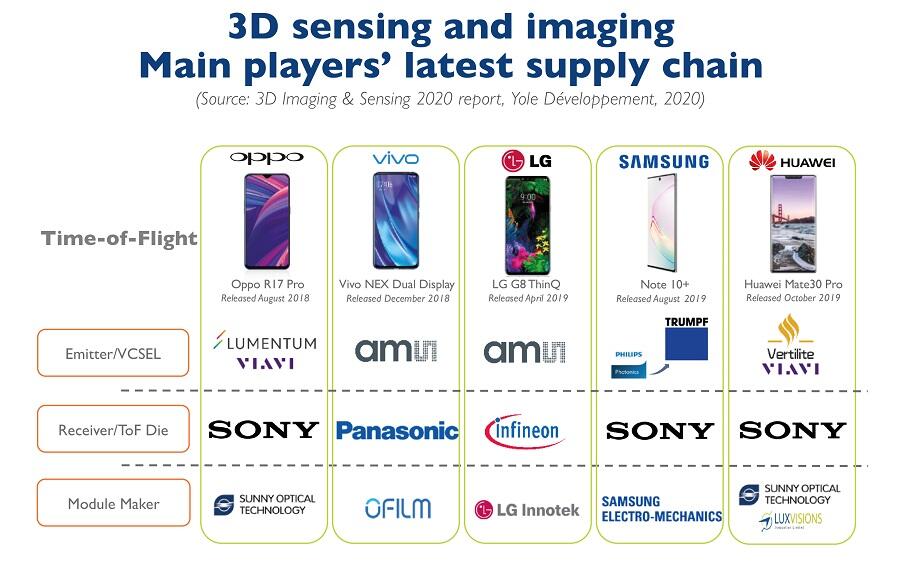

Yole成像业务总分析师Pierre Cambou指出,“移动设备3D传感供应链正快速变化中。就像2017年结构光技术被导入iPhone一样,包括Lumentum、艾迈斯(ams)和意法半导体(STMicroelectronics )赢得了第一轮。接下来,Princeton Optronics (ams旗下子公司)和Finisar已经准备好进军VCSEL市场,因此市场确实很快就会充满竞争。”

2019年,工程材料和光电元件供应商II-VI Incorporated收购了Finisar,并协助其巩固了现有的工业业务。在此期间,还另外发生了几起大型并购案,如Philips Photonics被创浦(Trumpf)收购,ams买下欧司朗(OSRAM)。 Trumpf和ams正积极向Android阵营的3D相机供应链迈进,分别为三星(Samsung)和华为(Huawei)提供VCSEL。

此外,还有另一家中国公司也正进军3D传感生态系统:用于ToF的泛光发射器之VCSEL输出光束无需编码,因此更容易产生。这有助于中国供应商纵慧芯光(Vertilite)加入该市场,同时还赢得了华为的2019年3D传感器订单。此举也受到在中美贸易冲突期间中国培养当地供应链的政策推动。

对于移动设备后置3D传感来说,ToF阵列是关键的元件。 ToF相机技术在201年首先应用于Phab 2 Pro智能手机,它采用的是pmd和英飞凌(Infineon Technologies)两家公司的ToF阵列。在此之前一年,Sony买下了比利时手势辨识公司SoftKinetic,取得其知名的DepthSense ToF传感系统。到2019年ToF相机模组起飞之时,此举已让Sony在3D传感接收器芯片市场的占有率从零攀升至45%。凭借其强劲的技术实力和供应产能,预计Sony将保持其于ToF领域的领导地位。

然而,由于CMOS图像传感器(CIS)芯片制造业一直竞争不断,这一领域的竞争也将随之加剧。 pmd则与英飞凌联手推出一款可以与之匹配的芯片。 Yole分析师预计CIS巨擘三星和意法半导体将在今年各自推出间接ToF阵列传感器。三星已在其Galaxy Note 10+中采用了ToF技术。 System Plus Consulting已在其反向工程与成本分析报告《三星Galaxy Note 10+ 3D飞时测距技术深度传感相机模组》一文中对其进行了深入分析。

整体而言,这场竞争在一小群CIS厂商中依然相当激烈。从中期来看,Yole预计随着汽车LiDAR应用可能加入,将会出现更多的并购(M&A)机会。届时将有大量极具竞争力的新兴公司,其中还包括几家中国新创公司,如禾赛科技(Hesai Technology)、速腾聚创(RoboSense)和镭神智能系统有限公司(LeiShen Intelligence),提供大致上相同的基本半导体产品,包括CIS芯片、VCSEL、MEMS、晶圆级光学元件等。