2020年第四季度至今,芯片缺货涨价潮席卷全产业链,打乱了各行各业原有的步调。尤其是下游制造企业,他们作为芯片的主要消费群体,冲击颇大。从品类来看,MCU的紧俏程度排在前列,其影响已传导至汽车、家电、安防等产业,引起广泛关注。那么MCU的市场供需现况究竟如何?未来走势怎样?《国际电子商情》通过行业问卷调查和企业走访的方式,为业界剖析2021年第一季度MCU采购行情。

回顾2020年MCU供需情况

微控制器(又称微控制单元、MCU)是一种针对特定应用的控制处理而设计的微处理器芯片,其工作频率(1MHz到200MHz)和功耗普遍低于PC、手机的CPU/MPU,广泛应用在消费类电子、PC外围、汽车电子、家电、机器手臂等诸多领域。

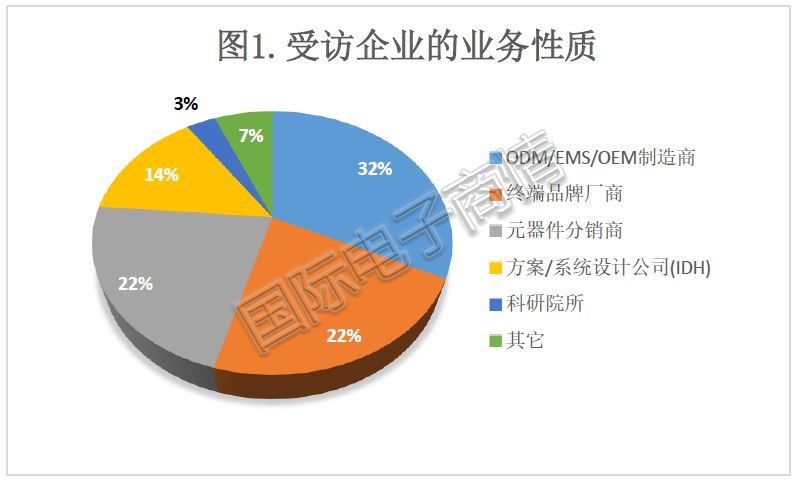

首先我们了解一下本次调查的样本情况。从企业的业务性质来看,共有93%的投票样本来自MCU采购端,其中涵盖了下游的ODM/EMS/OEM制造商、终端品牌厂商、方案/系统设计公司、科研院所,以及中游的元器件分销商,基本符合此次调查MCU采购端的初衷。(见图1)

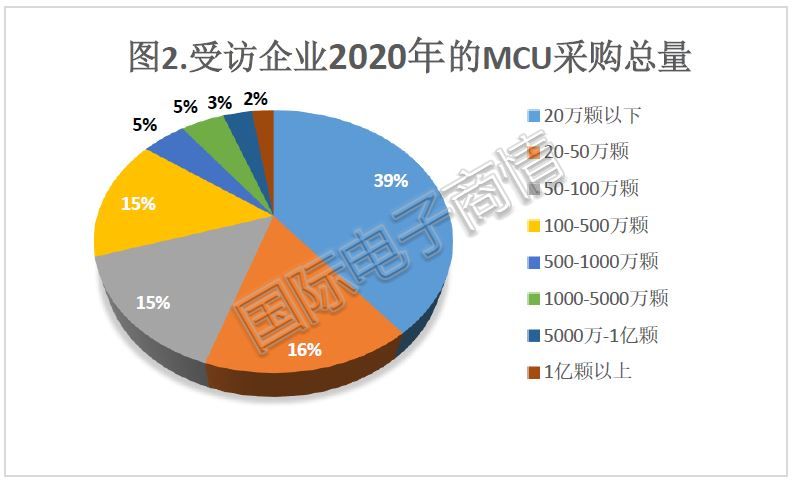

调查统计了终端企业在2020年的MCU采购量。2020全年,有70%的受访企业全年MCU采购量在100万颗以下,20%的企业采购量在100至1000万颗,剩下10%的企业采购量均大于1000万颗。这说明中小规模的采购端仍是MCU消费主力。(见图2)

2020年终端企业采购的MCU主要应用在哪些领域呢?根据调查结果,采购量较多的有四个领域,分别是工业控制(29%)、消费电子及电脑周边(19%)、家用电器/智能家居(15%)、汽车电子(14%)。(见图3)

值得一提的是,对比以往的MCU市场应用规模结构,汽车类MCU应占总规模的三分之一左右;但2020年受访者里只有14%的企业主要采购汽车类MCU,难道是MCU市场应用规模发生了改变?

《国际电子商情》分析认为,汽车类MCU采购量占比下降,主要是缺货所致。一是芯片原厂低估了2020年汽车市场需求量,并未做过多的产能计划;二是晶圆厂将更多产能转向需求更为旺盛的PC、平板电脑、小家电等宅经济,导致汽车MCU出现大缺口。因此,并非是汽车类MCU的应用领域缩小,或采购汽车MCU的终端企业减少。

而芯片缺货危机目前仍在威胁汽车产业,据美国伯恩斯坦研究公司预计,2021年全球范围内的汽车芯片短缺将造成多达450万辆汽车产量的损失。

从MCU行业竞争格局看,全球供应商以国际厂商为主,行业集中度相对较高。欧洲有恩智浦、意法半导体等,美系主要有微芯科技、德州仪器等,日韩系有瑞萨电子、三星电子等,台系主要有新唐科技、盛群半导体等,大陆厂商有兆易创新、中颖电子等。

在此次调查中,当问及“贵公司主要采购哪些品牌MCU”时,73%的企业选择海外品牌(即欧美日韩系MCU);而选择大陆品牌的意向明显高于台系品牌,占16%。这说明全球MCU市场环境仍高度集中,不过大陆厂商未来增长空间很大。

从采购意向的排名看,第一梯队的MCU品牌集中在意法半导体、恩智浦、德州仪器三个品牌,它们的投票占比分别超过10%。第二梯队是投票占比在5%至9%区间的品牌,共六个,依序是微芯科技、兆易创新、瑞萨电子、ADI、英飞凌、新唐科技。第三梯队里,大陆品牌的数量最多,拥有较大的提升空间。(见图4)

2020年Q4至今,MCU价格波动几何?

回顾2020年MCU市场,“涨价”是出现最频繁的关键词之一。

2020年对MCU有强力拉动并抢占产能是PC、平板电脑、小家电等宅经济市场,还有因防疫需求爆发的额温枪、血氧仪等;但多数厂商对全年预测较为悲观,固备货消极。叠加上半年海外疫情加剧,部分海外原厂、代工厂出于防疫需求多次短暂停工停产,导致全球产能压力倍增。而下半年,受益于部分国家的经济强势复苏,下游厂商一起冲业绩,但整个产业链都没能积极备货,市场就进入了大缺货时期。

时至2021年Q1,MCU市场供需失衡情况愈加严重。有渠道数据显示,国际MCU大厂的8位MCU价格基本全线上调;国内MCU价格波动幅度较小,但也偶尔传出提价消息。而MCU现货市场方面,炒货行为已存在一段时间,价格基本翻几倍。

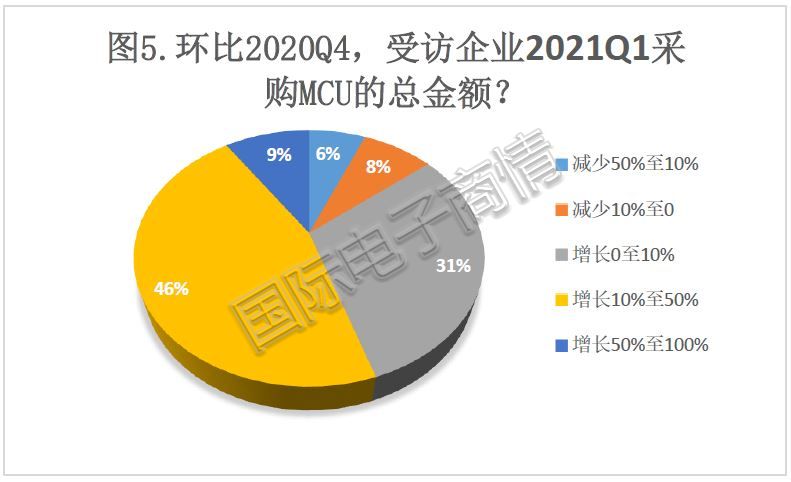

根据《国际电子商情》调查结果显示,超过80%的终端企业表示2021年Q1的MCU采购总金额环比2020年Q4有明显增长。其中总金额涨幅在10%至50%的情况最多,占46%,说明MCU价格上涨是普遍现象。(见图5)

当然,终端企业采购MCU总金额普遍增长,也可能是增加实际库存量所致。这表明了MCU市场波动程度之大,足以令终端企业改变原本的库存策略。

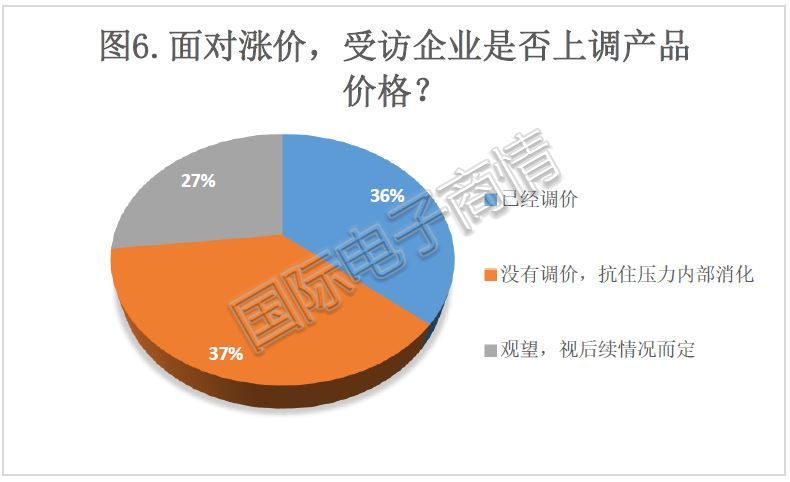

面对MCU采购成本增加,下游制造企业一般通过上调产品价格,把成本压力转嫁至消费端,这是最常见且有效的手段之一。

但事实上,仅有36%的受访企业表示已经对个别产品进行调价。更多的企业选择了扛住压力、坚决不涨价,占比达37%。还有27%的企业选择观望,视后续情况而定。(见图6)

这也说明,MCU的涨价已经挤压了下游制造企业的部分利润。但MCU的价值高、价格低,MCU成本占整机成本的比例约在3%至5%,这也许是更多终端企业暂时不调价的原因之一。

另外,增加实际库存,也是终端企业应对涨价的常用手段之一。但由于缺货行情一直严峻,近半年来都是“僧多粥少”的状态,不能保证每家终端企业都能做到紧急备货,这是非常考验下游采购端与上中游供应商的沟通和协调能力。

下游采购端如何应对大缺货行情?

实际上,“涨价”给下游采购端带来的冲击不是最可怕的,因为它可以被预估、被消化。最令下游采购端措手不及的行情是“缺货”。

从市场渠道获悉,8位和32位MCU的海外原厂交期均超过了16周,普遍上升到24周,有的甚至已经超过38周。如果按照4周1个月来计算的话,加上货运渠道、进出口检疫等外在因素,很多采购端在下单MCU半年后才能拿到货。(见表1)

众所周知,8位MCU多应用于小家电、键盘等快消类电子设备,而32位MCU多应用于手机、数字相机、智能家居等消费类电子产品。这两类市场的主要特点是短平快,消费者肯定不愿意下单之后等半年才到货。这就成为下游制造企业对芯片半年货期叫苦不迭的原因之一。

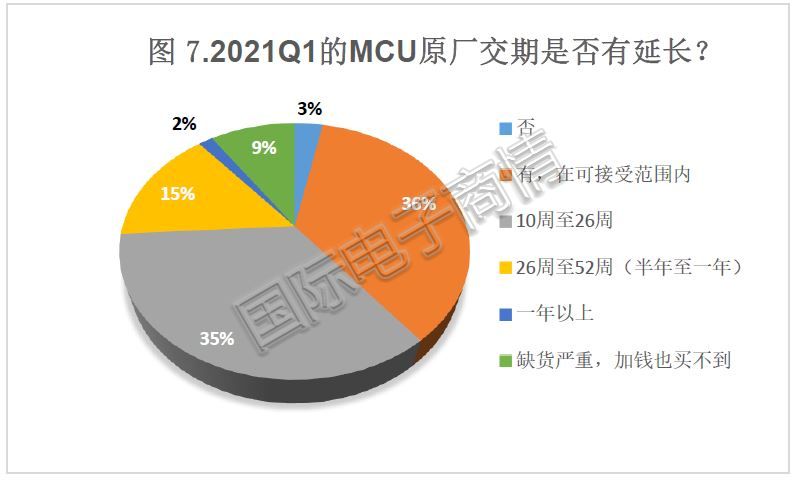

从本次调查结果看,97%的受访企业表示2021年Q1仍然存在MCU缺货的情况。(见图7)

一方面,有36%的企业认为,当下交期在可接受范围内。这可能与MCU型号有关。通过查询某线上商城的库存信息得知,以市面上当前最紧俏的ST MCU为例,确实大部分型号都是库存为零的状态,但像其32位MCU目前的库存还算健康。此外,国内MCU供需相对稳定,暂无货期拉长的消息传出,这一定程度上缓解了部分MCU型号、应用的货期压力。

另一方面,有9%的企业选择“缺货严重,加钱也买不到”,估计主要源于海外MCU大品牌。在产能有限的情况下,海外品牌必须保证原有大客户的稳定供应,便无可奈何地取消小额订单,从而更加剧了小客户缺货。

为应对MCU交期延长,受访的下游采购端主要采取四种措施:尝试国产品牌替代(29%)、寻求其它器件替代MCU(25%)、增加实际库存(23%)、更换整个方案(16%)。(见图8)

国产替代存短板,本土原厂出谋划策

即使没有新冠疫情、行情波动的冲击,MCU国产替代早已被提上日程。

首先,重要战略性产业要实现完全的自主可控,国家层面大力扶持芯片产业发展, MCU就是其中之一。其次,国内汽车、家电、电脑、平板类电子产品的景气度持续回暖,再加上安全供应的风险意识提高,本土芯片必须真正匹配上实际需求,无论是设计上、工艺上还是产能上统统需要升级。此外,在海外疫情暂未明朗的情况下,来自欧美的生产量正在减少,中国MCU企业拥有先发机会,抓供应链重构下的机遇。

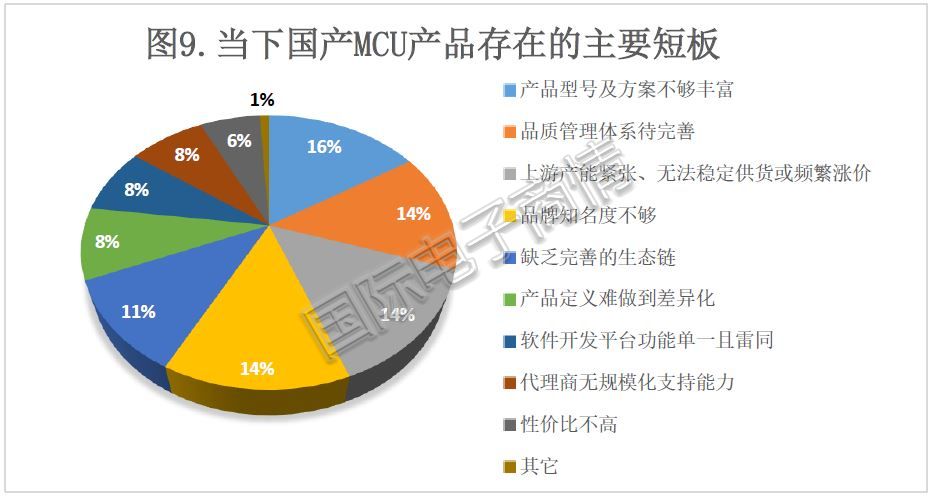

当然,国产MCU产品目前仍存在一些短板。参与调查的终端企业认为,目前短板主要有五个:①产品型号及方案不够丰富,②品质管理体系待完善,③上游产能紧张、无法稳定供货或频繁涨价,④品牌知名度不够,⑤缺乏完善的生态链。(见图9)

针对如何补齐上述短板,分析师走访了数家MCU厂家,更多内容敬请关注《国际电子商情》2021年4月刊“封面故事”栏目。

小结

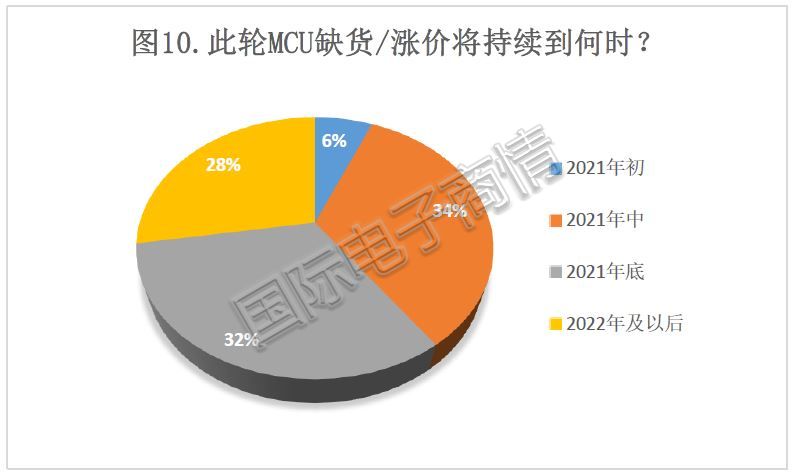

调查最后,我们对今后MCU采购行情做了预测。七成以上的受访企业认为,此轮缺货涨价潮将在2021年内结束;剩下三成的企业认为会延续到2022年及以后。(见图10)

在上海3月18日即将举办的2021年中国IC领袖峰会上,中国IC设计界技术专家、企业管理精英,以及海内外EDA/IP、晶圆代工和封装测试领域的代表将集中亮相。其中知名本土MCU企业兆易创新、极海半导体、晟矽微、峰岹科技、中微半导体、华润微电子、国民技术等都将出席峰会,欢迎业内人到现场交流沟通。

峰会同期还将举办SoC设计论坛、中国芯片新品发布会、2021中国IC设计成就奖颁奖典礼、2021中国IC设计调查等精彩活动,点击或下图均可报名参与。