从上表看出,这6家上市公司公布的相关财务数据,均实现同比正向增长。其中增长幅度最大的是睿能科技的归母净利润,同比2020年增长了近2.5倍;其次力源信息的归母净利润也同比翻了一番;其余企业均实现了30%以上的增长。可见,2021年在全球芯片供应短缺和下游需求旺盛的双重推进下,国内元器件分销行业总体运行向好,头部分销商们抓准时机、找准赛道,成功挺进业绩增长轨道。

深圳华强

作为首家发布2021年年度报告的企业,深圳华强交出亮眼成绩单。2021年,深圳华强实现营业收入228.41亿元,同比增长39.86%;实现归属于上市公司股东的净利润8.83亿元,同比增长41.46%,扣非后净利润同比增长45.98%。

目前,深圳华强已经形成三大业务板块,覆盖电子元器件授权分销、电子元器件产业互联网分部以及电子元器件及电子终端产品实体交易市场分部。

(1)主营业务是电子元器件授权分销(华强半导体集团),2021年营收达190.99亿元,同比增长30.17%。2022年将继续做大做强主营业务,包括:继续完善电子元器件授权分销统一运营管理平台;深化与重点产品线和客户的合作,并不断丰富产品线和客户资源;推进半导体应用方案研发与推广中心的建设,加大研发投入,强化技术分销能力;继续多渠道挖掘电子元器件授权分销行业的并购机会。

(2)创新业务是电子元器件产业互联网(华强电子网集团),2021年营收达31.29亿元,同口径同比增长381.28%。2022年将持续强化创新业务的核心竞争力,包括:持续加大IT技术研发投入,强化数字化能力,提升平台竞争力;不断丰富和完善数据库资源,推进业务创新,促进业务发展;积极推进IPO进程,争取早日登陆资本市场,借助资本市场优势加速发展;

(3)“现金奶牛”业务是电子元器件及电子终端产品实体交易市场(华强电子世界),保持经营业绩稳定。2022年将不断进行经营和服务等“微创新”,以促进该业务稳健发展。

此外,2022年深圳华强将进一步探索产业升级道路,例如:持续开展CVC投资,逐步建设打造产业链生态;如有合适机会,会直接收购半导体设计、制造或IDM企业;探索以自有技术团队为基础培育发展IC设计等业务……

商络电子

1月底,商络电子披露2021年度业绩预告,预计2021年度实现归属于上市公司股东的净利润2.24亿元-2.47亿元,同比增长49.73%-65.10%;预计2021年度实现归属于上市公司股东的扣除非经常性损益后的净利润2.10亿元-2.31亿元,同比增长54.50%-69.95%。

报告期内,公司业绩比上年同期实现大幅度的增长,主要原因如下:

(1)2021年上半年,随着国内疫情形势进一步好转,而国外疫情不断反复,大量订单回流国内;国内消费电子、网络通信、汽车电子、工业控制等各行业景气度持续向好,相关电子元器件产品供不应求。下半年以来,消费电子等传统行业景气度略有回落,新能源汽车、光伏、服务器、VR/AR等新兴行业景气度持续高涨。

(2)就上游原厂,公司不断拓展优质的原厂授权代理资质,截至目前,公司代理产品线已超90条,SKU约3万个;同时,在国产替代不断加速的背景下,公司已取得包括顺络电子、乐山无线电、兆易创新、长鑫存储、东威科技、智融科技、兆芯等在内的一系列国内优质电子元器件生产商的代理权,与广泛而优质的客户资源形成了良性互动,从而推动公司的收入及利润水平大幅提升。

就下游客户,公司已为逾3,000家客户提供分销服务,庞大的客户基础为公司提供长期潜在业务机会,推动公司业绩持续提升。公司重点布局的新能源汽车、光伏、服务器、VR/AR等细分市场,业务拓展初见成效。此外,公司持续扩张境外业务版图,目前已在日本、新加坡、马来西亚、中国香港、中国台湾省等多地设立分子公司或办事处,并实现境外收入的显著增长。

睿能科技

睿能科技公布2021年年度业绩快报公告,2021年,公司实现营业收入约20.85亿元,同比上升约39.30%;利润总额9245.296万元,同比增长290.38%;归属于上市公司股东的净利润约8568.28万元,同比上升约240.43%。

据介绍,睿能科技三大业务中的IC分销业务,实现了同比约23.54%的增长。外因是2021年全球半导体行业处于芯片供应短缺和下游需求旺盛的局面,带来挑战的同时也蕴含许多商机。内因则有两点,一是面对上游供应产能紧张,公司积极通过供应链管理、预付款保证产能等方式,保证产品供应;二是面对下游客户增长的需求,公司通过优化产品结构,调整产品价格等方式,实现毛利率与销售较大增长。报告期内,睿能科技IC分销业务实现主营业务收入约14.4亿元,同比增加约2.7亿元,同比上升约23.54%。

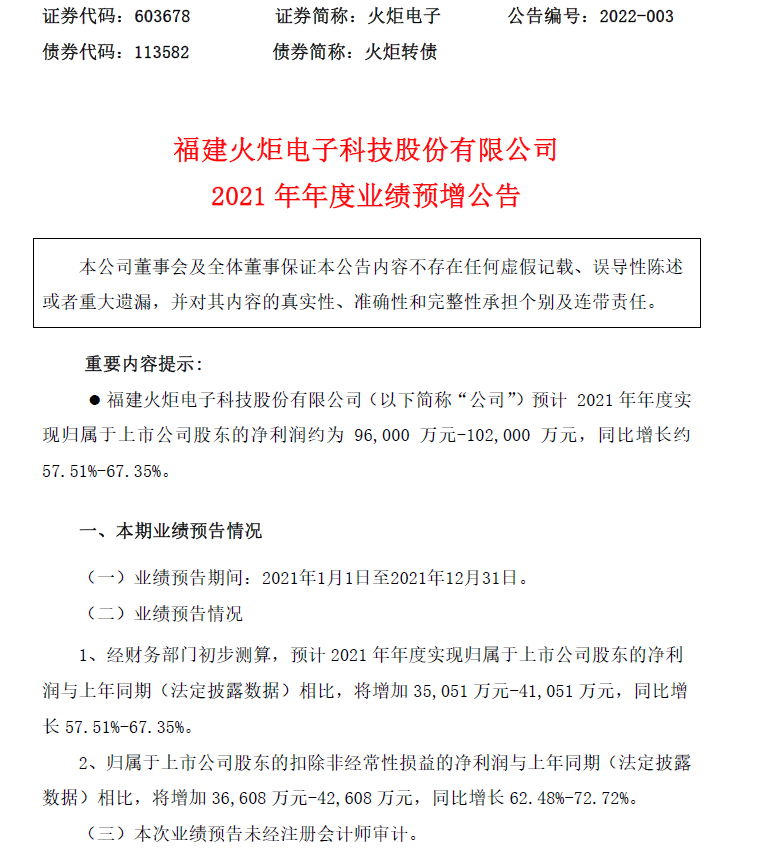

火炬电子

1月20日火炬电子发布业绩预告。预计2021年年度实现归属于上市公司股东的净利润约为9.6 亿元 - 10.2亿,同比增长约57.51%-67.35%。报告期内,公司所属电子元器件行业领域保持高度景气,公司自产元器件在行业内布局的项目逐步定型和量产,使得收入较去年同期实现大幅度增长。

火炬电子目前主要收入来源为以电容器为主的电子元器件生产和销售业务。

具体分销业务,2021年全球疫情影响带动贸易板块下游客户需求,火炬电子根据市场需求调整产品品类供应,新的产品线效益释放,同时与核心客户开展深度合作,贸易板块业务保持稳定增长。

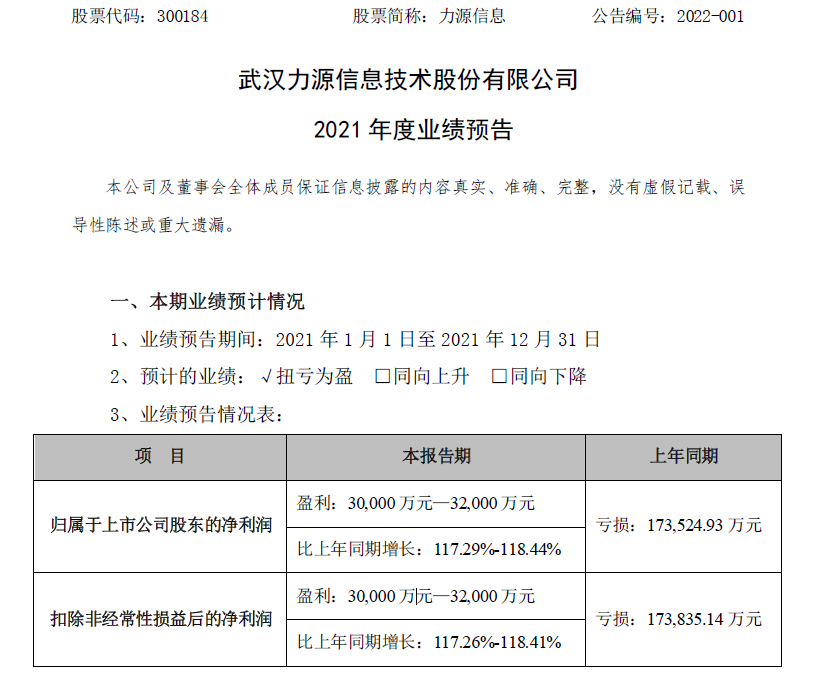

力源信息

1月底,力源信息发布2021年年度业绩预告,预计业绩同比扭亏为盈。报告期内归属于上市公司股东的净利润3 亿元 -3.2亿元,较上年同期扭亏为盈。

力源信息表示,通过对市场长期耕耘积淀及对产品结构优化,报告期内,公司在工业及新能源、汽车、智能仪表、泛在电力物联网、无线通信等市场收入取得了较大增长,且高毛利率的产品收入也有较大幅度增长,提升了公司整体盈利能力。

值得一提,2021年第四季度,公司自研MCU芯片已进入小批量生产阶段。

雅创电子

1月24日,雅创电子披露2021年业绩预增公告,预计归属净利比上年增加8800万元-9500万元,同比增长47.76% - 59.52%。分季度看,Q4单季度净利润中值约为3650万元,超过上半年利润总和,环比增长66%。

对于业绩变动的主要原因,雅创电子表示,报告期内,国内疫情基本得到控制,国产替代进程不断深化,汽车的电子化、智能化、网联化的持续升级,推动电子行业持续提升,下游客户需求旺盛,公司分销业务和自研IC业务销售额均有显著增加。

在分销业务中,公司基于自身丰富客户资源的优势,在客户保持原有业务的基础上,推广新产品,加强与客户的深度合作。同时,不断开发新客户或新项目,以获取新的订单。公司不断提高技术服务水平,为客户提供系统级软硬件解决方案设计和开发的技术服务,以实现用产品方案带动元器件的销售,加强与客户的粘性,不断扩大分销业务的销售额。

在自研IC业务中,受诸多因素影响,全球芯片供给紧张,加之受国内政策性影响,国内IC产业正在逐步推行进口替代,公司积极与国内整车厂进行IC产品认证,加快产品导入速度,利用供应商的资源优势,保障产能的稳定,以增加IC产品的销售额,不断扩大产品市场份额。公司预计2021年IC业务营业收入可实现7200万元-8000万元,同比增长68.92%-87.69%。截止目前公司已开发产品达40余款,产品已成功导入现代、起亚、克莱斯勒、大众、广汽、一汽、上汽、吉利、长安、长城、比亚迪、现代、小鹏等国内外知名汽车厂商。

资料显示,雅创电子是国内电子元器件授权分销商和电源管理 IC设计厂商,于2021年11月22日在深交所创业板上市。

小结

《国际电子商情》认为,近年来内外因素的刺激下,本土分销商纷纷实行多元化战略,这不是为了当下的业绩表现,而是为了未来的发展找准新赛道、构建护城河。

至于上市公司,他们拥有着非常良好的资源优势,可以通过自建IC设计团队、拓展产品线、增强技术服务能力、收购并购等手段,逐渐升级为供应链赋能平台,为电子产业链创新发展保驾护航。

后续, 一年一度的《国际电子商情》“中国电子元器件分销商营收排名” 将重磅出炉,欢迎业者期待和交流。

相关文章

技术咨询

技术咨询 代买器件

代买器件 商务客服

商务客服 研发客服

研发客服