来源:内容来自工商时报,谢谢。

尽管2月份的工作天数持续较元月份减少,新台币汇率又出现大幅升值,对电子产业来说形成不小压力,但中美晶(5483)、环球晶(6488)母子档2月份营收却同步缴出逆势成长的亮眼成绩单,分别比1月成长8.3%和6%,表现优于市场预期。

环球晶在去年12月正式合并SunEdison SEMI公司后,产能一举跃升至全球第三大,更搭上半导体硅晶圆市场8年来首度涨价的顺风车,营运表现出现惊人成长。环球晶去年12月营收36.9亿元、比前月暴冲147.7%,今年元月因农历年效应,略降至31.65亿元。

不过,环球晶2月份营收又回升到33.4亿元,月增率达6%,相较于去年同期更是暴增175%。该公司董事长徐秀兰日前表示,智慧型手机、车联网等产业持续带动半导体硅晶圆的需求提升,加上陆续完工试产的大陆半导体厂,更需要「练兵」而大抢产能。

此外,韩国三星近期也来台寻求货源,都将推升整体半导体硅晶圆报价持续上扬,不仅第2季价格比第1季好、下半年比上半年好,明年也会比今年好,进入为期两年以上的「超级大循环」。

徐秀兰表示,12吋产能出现严重的供不应求,由于某些芯片也可用8吋生产,在抢不到12吋之下,必然转向抢8吋,推升8吋开始涨价。环球晶强调,旗下包含12吋、8吋和6吋的产品线已全面满载生产,至于并购SunEdison SEMI之后的整合工作也积极进行。

中美晶持有环球晶逾6成股权,因此环球晶的营收也并入中美晶的合并报表。值得注意的是,中美晶2月营收43.8亿元、月增8.3%,成长率优于环球晶,也意味着中美晶来自于其他的产品线(太阳能)的成长贡献更大,达10.4亿元,月增率达18.4%。

中美晶表示,美国商务部日前公布对台湾太阳能电池厂反倾销重审之初判税率当中,中美晶集团以3.5%的全台最低税率,伴随台湾最大单晶PERC产能及模组品牌优势,成最大赢家。中美晶提供高效N-Type多芯片,由德国独立实验室将芯片制成电池后,转换效率逼近22%、打破世界纪录。中美晶强调,此太阳能芯片已在试产,未来可望在高效市场扮演极重要角色。

买下SunEdison是环球晶圆最成功的投资?

环球晶圆去年以现金、交易总值美金6.83亿元(包括SunEdison Semiconductor现有净债务),收购SunEdison Semiconductor全部流通在外普通股,至此,环球晶跃上了全球前三晶圆供应商的位置,随着今年以来wafer的持续涨价,这可能是环球晶最成功的投资。

合并后的公司将结合环球晶圆顶尖的营运模式与市场优势以及SunEdison Semiconductor遍及全球的网络和产品研发能力。环球晶圆预期将大幅提升生产产能、增加产品线与全球客户群,不仅可以拓展南韩及欧洲客户,也可一并取得SOI晶圆之技术和产能,财务规模也将显著扩大。透过本交易所建立的稳固基础,环球晶圆将成为所有半导体客户的长期合作伙伴,并提供全方位优质晶圆解决方案。

环球晶圆董事长暨执行长徐秀兰表示,公司位于10个国家的17座生产工厂与营运据点分布于所有策略性地区,将能更有效率地服务客户。新的环球晶圆将以客户为中心,公司的成功与否将取决于客户的满意程度,未来会更积极地致力于提升品质、技术、产品供应、服务和价格的竞争力,以成为客户的首选供应商。

环球晶圆擅于制造3吋至12吋硅晶圆,产品广泛应用于能源管理、汽车、资讯科技业及微机电系统(MEMS)。环球晶圆共计9个营运据点,遍布台湾、中国、美国、日本、丹麦及波兰。

SunEdison Semiconductor为世界领先半导体硅晶圆制造与供应商。自创立以来55年,SunEdison Semiconductor一直是硅晶圆设计与研发技术的领导者。SunEdison Semiconductor研发制造据点遍布美国、欧洲及亚洲,致力于研发下一世代高效能半导体设备。

日本的硅晶圆厂受到威胁

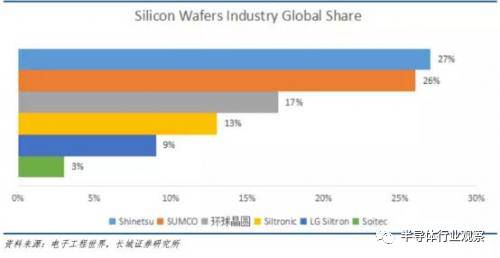

在当前的半导体晶圆市场中,日本信越化学和SUMCO 市占率接近,估计合计市占率超过50% 。而环球晶圆和SunEdison 合并后,合计市占率将达到17% 左右,将逐渐接近日本企业,因此这样的收购消息也引来的日本企业的关心。

报导中引述了熟悉半导体产业的分析师来解读,结果是除了台湾半导体企业一方面希望增加本身产品的市场占有率之案,而另一方面也是为了面对崛起的中国企业,透过收购来增加自己的竞争力。因为,在高纯度半导体用硅晶圆市场,日本厂商处于垄断地位。另外,中国又将扶植半导体产业做为国家重要政策,将来在硅晶圆生产上极有可能进行超车,而落后者将很有可能被吞并。

因此,根据调查研究机构顾能日本(Gartner Japan) 的副主任研究员小川贵史指出,环球晶圆就是意图透过收购来降低成本的方式,打破本来由两家日本企业的垄断的市场。而这对于日本企业来说,将来就有可能成为威胁。

事实上,半导体晶圆产业的激烈竞争就表现在数字上。因为,根据国际半导体制造设备与材料协会(SEMI) 的统计,2015 年半导体晶圆的供货面积较前一年成长3%,达到约104 亿平方英吋。但是,销售金额则下降5%,降至72 亿美元水准,这就显示价格竞争越加激烈。所以,如果环球晶圆强化台湾企业的低成本生产优势,硅晶圆价格竞争有可能在被掀起,这使得排名靠后的企业联合发起的重组计画,届时,就有可能会威胁到日本企业。

虽然,有人认为这样的合并案将为威胁领头的日本企业。但也有人认为,收购对两家日本企业而言将是一大利多。因为,着硅晶圆行业走向垄断,价格竞争将逐渐回稳。这也使得环球晶圆宣布收购SunEdison 的隔天,SUMCO 的股价一度上涨16%,达到944 日圆,刷新了1 月的年初以来最高值(921 日圆) 。信越化学工业股价也上涨2%,达到7,298 日圆。

国内硅片产业任重而道远

半导体材料分为晶圆制造材料和封装材料,晶圆制造材料主要包括大硅片、光刻胶、湿 化学品、特种气体、抛光液和抛光垫等。硅片及硅基材是半导体材料中最重要的部分, 占半导体材料市场份额的 32%,由于我国半导体产业起步较晚,再加上半导体硅片的制备 工艺要求极高,该部分市场几乎均由国外厂商垄断。

目前主流半导体硅片市场的全球寡头垄断已经形成,日本、台湾、德国和韩国资本控制的 6 大硅片公司的销量占到 95%。信越化学工业株式会社作为日本半导体材料行业的龙头企业之一,是全球最大的半导体硅片供应商, 2015 年在全球半导体硅片市场中占有 27%的份额, SUMCO 公司紧随其后。

硅晶圆产业几乎由国外厂商垄断

国内的硅晶圆厂虽然发展落后,但现在有了张汝京的上海新昇,现在似乎又看到了希望。

2015年,中国中芯国际的前创办人张汝京新参与投资成立上海新升半导体,将生产12吋半导体硅晶圆材料,这可望是中国第一家12吋硅晶圆厂,市场解读中国政策透过产业基金大力扶植建立自主供应链,随着当地设立12吋晶圆厂增多,张汝京透过投资12吋硅晶圆材料重新复出半导体业浮上台面。

看好12吋晶圆厂已是市场主流,中国本土则缺乏12吋硅晶圆材料供应商,皆仰赖进口,张汝京所属的上海皓芯投资公司结合上海新阳等公司,共同投资成立新升半导体科技有限公司,规划总投资18亿元人民币,在上海临港区建12吋硅晶圆厂,无尘室规模约4.5万平方公尺,预计初期月产能达15万片,将可扩增到60万片,若投资兴建顺利,目标为2017年开始量产。

业界指出,新升半导体主要由张汝京负责引进12吋硅晶圆的材料技术与人才,美国、日本与韩国等皆有退休业界人士被网罗,资金持续募集中。

除了一部分新阳、皓芯等产业界,也向国家集成电路产业投资基金提案申请,根据业界所掌握到的讯息,目前尚未被核准,投资案应尚未动工,硅晶圆材料厂商笑说「八字还没一撇,对台湾厂商还不具竞争威胁」。

【关于转载】:转载仅限全文转载并完整保留文章标题及内容,不得删改、添加内容绕开原创保护,且文章开头必须注明:转自“半导体行业观察icbank”微信公众号。谢谢合作!

【关于投稿】:欢迎半导体精英投稿,一经录用将署名刊登,红包重谢!来稿邮件请在标题标明“投稿”,并在稿件中注明姓名、电话、单位和职务。欢迎添加我的个人微信号MooreRen001或发邮件到 jyzhang@moore.ren

【关于投稿】:欢迎半导体精英投稿,一经录用将署名刊登,红包重谢!来稿邮件请在标题标明“投稿”,并在稿件中注明姓名、电话、单位和职务。欢迎添加我的个人微信号MooreRen001或发邮件到 jyzhang@moore.ren