工业机器人似乎要从四大家族走向三足鼎立?谈及工业机器人,就不得不提“四大家族”。所谓四大家族,即日本发那科、安川电机、瑞士的ABB以及库卡的合称。这一神奇的组合霸占了中国一半的工业机器人市场。就2017年来说,四大家族的占有率高达57%。四大家族的机器人业务大都起步于 20 世纪 70 年代,并且除库卡外,其他三家都是从研究运动控制开始,然后再进入机器人业务。也正因如此,库卡的业务水平一直欠佳。加之2017年,美的收购库卡后,其营收更是一路下滑。工业机器人似乎要从四大家族走向三足鼎立?

争奇斗艳的四大家族

ABB

单从体量来看,ABB是四大家族中最大的一个。

1988年,ABB由瑞典的阿西亚公司(ASEA)和瑞士的布朗勃法瑞公司(BBC Brown Boveri)合并而成。电网和电力电气自动化曾是公司的主要收入来源。因此那时的工业机器人只是ABB所有业务中的一小部分而已。

不过,近些年来,ABB表现出了对自动化更多的重视。

2018年,收购GE工业系统后,其在电力电气自动化领域的优势更加突出。

随后于2018年年底,由于电网业务盈利有限并且业务下滑,ABB将其电网业务部的全部业务转让给了日本日立集团。铆足干劲致力于自动化领域。机器人业务占比随即提升到23%左右。

产品优势

ABB 的竞争优势在于运动控制和自动化的整合。

运动控制是 ABB 的核心技术,当属业界一流水平。通过对运动控技术的使用,公司生产的工业机器人在整体性方面表现突出——容易跟周边设施和现有生产线的集成在一起。这也形成了 ABB 在系统集成领域长期的领先优势。

此外,ABB的技术文档也获得了业内人士的一致好评。这要比随后谈到的FANUC“大方”不少。

FANUC

1956年,日本发那科由数控系统起家,1971年成为世界最大的数控系统制造商,市场份额高达70%。随后于1974年开始进行工业机器人的研发。现如今,发那科形成了工业自动化、机床和机器人三大业务协同发展的业务模式。

如果说,ABB体量大是“虚”大,毕竟工业机器人在公司业务中的占比还是有限的。那么,发那科庞大的市场占有量,便是高得“实实在在”。

2014 年发那科销量超过 36 万台,跃居世界第一位,2017 年突破 50 万台,成为绝对的全球龙头。

或许由于其垄断地位,才敢在技术文档和产品资料方面如此“小气”。

2009年,FANUC通知著名的工业机器人论坛Robotforum删除其网站上所有网友分享的FANUC机器人的随机文档和技术资料。

因此,如果你购买了一台二手FANUC机器人,为了“名正言顺”的拥有它——FANUC在它的数据库中更新此台机器的主人,必须要向Fanuc缴纳大约$10000/台的重授权费。如果不缴纳,你将面临没有技术支持,没有软件升级,没有修理配件,甚至可能连使用说明书都搜索不到。

产品特点

发那科机器人继承了其数控系统稳定易用、性价比高、覆盖面广的特点。其产品型号共有 240 多种,负重范围从 0.5kg 至 2.3 吨,可以满足目前机器人所有的主流行业和环节应用。

此外由于发那科三大业务的协同发展,使得其机器人在上游有自家一流的伺服系统和运动控制系统构成机器人控制器、一流的机床和机器人负责机械的加工及生产;下游有巨量的CNC集成应用支持,从而形成了其他厂商难以超越的技术和成本优势。

总体来看,发那科产品具有高精度、重量轻和小型化等特点。然而,鱼和熊掌不可兼得,精度和过载能力难以很好的共存,所以发那科的机器人基本负载达到80%就会报警。

安川电机

安川电机创立于1915年,以伺服电机起家。因为安川有自己的伺服系统和运动控制器产品,并且其技术水平也是一流水准,其机器人的总体技术方案与发那科非常相似,机械设计、伺服系统和控制器都由自家公司完成。

安川电机下设四个事业部:驱动控制、运动控制、系统控制与机器人,其AC 伺服和变频器市场份额位居全球第一,以伺服电机为代表的工控产品是其核心优势。

1996年,安川电机便进入中国市场,也是四大家族中第一个进入中国市场的企业。

产品特点

虽然总体技术方案与发那科相似,但是其产品特点却与后者“相反”。

安川机器人稳定性好,负载大,满负载运行也不会报警。但是精度方面与发那科相比有所欠缺。并且在四大家族中,安川机器人的综合售价是最低的。

KUKA

算年纪,库卡应当是四大家族中最大的一位,但是能力上怕是最弱的。

库卡1898年在德国成立,与其他三大家族不同,得益于德国汽车工业的发展,库卡由焊接设备起家,因此缺乏运动控制的积累。所以总的来看,是体量最小,发展相对最差的。

目前,库卡有三大业务板块:机器人、系统集成和瑞仕格(主要涉及医疗和仓储领域自动化的集成)。

库卡业务收入占比

来源:Bloomberg

从各项业务来看,系统集成业务占比一直较高。2018年,库卡的系统集成业务占收入的40.14%。

然而,核心技术一直是其短板。2017年,库卡引来了一个小转折。

美的以292亿元完成了对库卡94.55%的股份收购,从此库卡落入了中国人的口袋。

不过,这个转变似乎没有给我们带来惊喜。

2014-2018年库卡收入

2014-2018年库卡营业利润

来源:库卡财报

2018 年,库卡营收 32.42 亿欧元,同比下滑 6.81%。EBIT0.34 亿欧元,同比下滑 67%。此次大幅下滑,主要是系统集成及瑞仕格业务亏损导致。

因此,此次收购似乎并未实现强强联合,从而更强的局面。

产品特点

库卡的优势在于对本体结构和易用性的创新,系统集成业务占比最高,并且操作简单。不过,因为核心技术有所欠缺,所以其产品很难跟上市场的变化。

各家盈利能力

产品技术水平,性能优劣,最终都是为了落实到盈利能力上来。

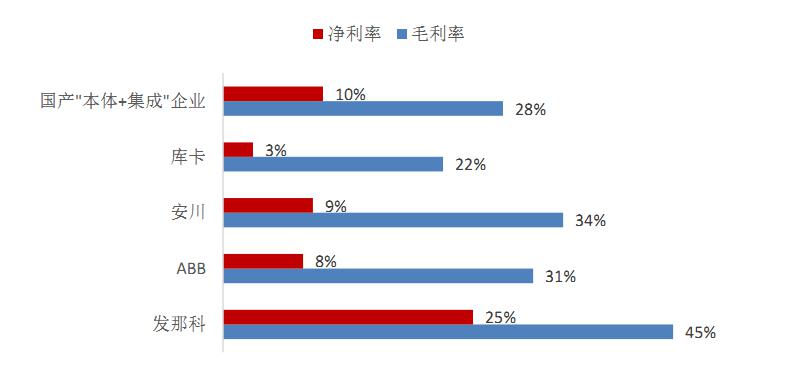

2018年毛利率、净利率对比分析图

显然,发那科的盈利水平是四大家族中最为突出的,毛利率长期保持在 40%左右,远远超过另三家企业,同时其净利率也是表现最优秀的。

四大家族财务指标对比

由于ABB业务庞大,发那科收入仅有其21%,但市值却达到 ABB 的 60%。从这个角度来看,发那科显然是四大家族中的老大。

由于机器人本身并不是高利润的行业,纯粹的工业机器人企业很难有大体量。机器人的价值在于作为系统集成的中心,与其他业务结合提供整体解决方案所产生的协同作用,而与机床数控相结合无疑是最合适的,这也就解释了为什么发那科在这四大家族中发展最为成功的原因。